Prim, S.A – Supervivencia y riesgos a corto plazo - Análisis fundamental

En el post anterior analicé y alerté de una posibilidad de negocio con el valor Prim atendiendo al valor liquidativo de los activos corrientes que suponían más de la mitad de la capitalización bursátil. Pero como buenos inversores en valor, necesitamos construir un margen de seguridad sobre el cual minimizar el riesgo de pérdida en caso de que las circunstancias empeoren. De este modo, poco servirá la gran ventaja que ya hemos señalado si el grupo no va a poder seguir funcionando en el corto plazo, con lo que todo el plan se va al traste. Por tanto, el objetivo de este apartado es analizar los riesgos inminentes a los que la empresa se enfrenta en los próximos trimestres.

El principal problema de Prim, S.A es de liquidez. El grupo genera beneficios por valor de aproximadamente 9 millones de € pero en el balance se van acumulando partidas de Clientes pendientes de cobro debido a la morosidad en la administración pública.

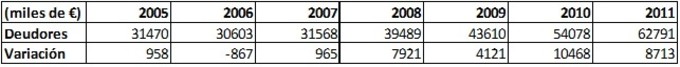

Hasta 2007 la cifra de Deudores estaba rondando los 30 millones de €, pero a partir de 2008 nos encontramos con un deterioro importantísimo, en 2011 esa cifra ya se ha duplicado y en el primer trimestre de 2012 sigue aumentando.

Aunque confiemos en el cumplimiento de las obligaciones por parte de los organismos públicos (en el futuro y con mora) está claro que el grupo necesita generar efectivo inmediatamente para hacer frente a la actividad ordinaria de la empresa: pagos a proveedores, trabajadores, Hacienda... Según la Memoria de 2011 el Periodo Medio de Cobro se sitúa entre 2 y 3 años en el caso de las Comunidades Autónomas.

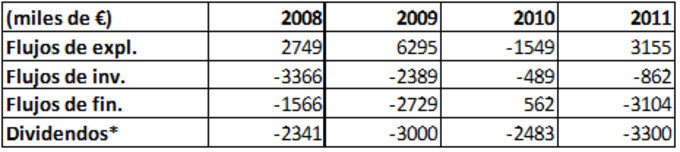

Después de ver estos datos tan negativos no hay que olvidar lo realmente importante: la capacidad del grupo para generar efectivo año a año. Así que vamos a echar un vistazo al Estado de Flujos de Efectivo:

De donde obtenemos que en los últimos 4 años, la empresa ha generado efectivo procedente de la actividad de explotación exceptuando uno de ellos (2010). En promedio, el flujo de explotación ha sido de 2,662 millones de € (comparar con los 9 millones de beneficio) que es casi prácticamente la cifra del dividendo que reparte el grupo (3 millones aproximadamente). Durante este periodo la empresa ha tenido que recurrir a la financiación ajena aunque la deuda no ha aumentando significativamente.

La generación de flujos de efectivo no es ideal, pero tampoco es una catástrofe, conseguimos generar el mínimo de cash para hacer funcionar al grupo manteniendo las ventas mientras se sigue distribuyendo un dividendo que representa más del 5% a los precios actuales de la acción (un payout del 37% en 2011). En el caso de que surjan circunstancias más extraordinarias aún, la empresa podría renunciar al reparto de dividendos para atender pagos más urgentes. Dicho todo esto creo que la evolución de la generación de efectivo solo puede ir a mejor gracias a las inyecciones de liquidez del Plan de Pago a Proveedores. Para estimar lo que puede entrar de efectivo gracias a este plan podemos sustraer a la partida de “Deudores” de 2011 la cantidad de “Deudores” que había con normalidad antes de 2008:

62791 – 31568 = 31223 miles de € (31 millones de €)

También existe margen para el endeudamiento en el corto y largo plazo. Existe un saldo de casi 4 millones de € de pólizas de crédito disponibles para endeudarse en el largo plazo y más de 4,5 millones de € para el corto plazo (todo ello ya contratado) a 31 de diciembre de 2011 (página 79 de la Memoria Consolidada 2011).

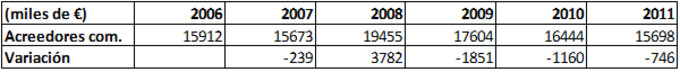

Por último, voy a detallar las obligaciones con entidades de crédito a las que se enfrenta la empresa en los próximos años tras consultar la Memoria de 2011. El año 2012 puede ser uno de los más exigentes financieramente en comparación con años anteriores. Concretamente la deuda financiera (con entidades de crédito) a corto plazo a 31 de diciembre de 2011 asciende a 15.014.354,35€ en comparación con los 10.434.719,44€ a 31 de diciembre de 2010. La deuda financiera a largo plazo (más de un año) es de 12.138.166€ a 31 de diciembre de 2011, algo menos que el año anterior (13.423.553,5€). Así que el hecho significativo es que Prim debe hacer frente a 5 millones más a corto plazo en comparación con 2010. En el caso de pagos a proveedores ya los incluimos en el saldo de flujos de efectivo, con lo que suponemos que ya se cubren con los cobros corrientes del grupo. De hecho, la partida de “Acreedores comerciales y otras cuentas a pagar” se ha ido reduciendo constantemente desde su pico en 2008:

Esto muestra un buen trato a los proveedores, que no están teniendo que hacer esfuerzos financieros extra, así como que el grupo de momento está atendiendo sus obligaciones con sus proveedores y acreedores comerciales.

En conclusión, tenemos una empresa con una generación de cash débil hasta ahora pero positiva (2,5 millones por año aproximadamente), que tiene que hacer frente a un ejercicio más exigente financieramente con respecto a otros (15 millones). A su vez, la empresa posee derechos de cobro por más de 50 millones de € a corto plazo y que esperan ser cobrados (una gran parte) con el Plan de Pago a Proveedores (mi estimación es de 31 millones) (Junio – Julio 2012), junto con la posibilidad de refinanciar gran parte de la deuda a través de las pólizas de crédito no dispuestas o nuevos préstamos.

Yo soy optimista, el grupo Prim ya ha abonado el dividendo de julio (la misma cantidad que el año pasado 0,14€ por acción). Si el grupo supera este ejercicio sin problemas, habremos superado uno de sus mayores problemas y estaremos en una mejor posición para hacernos con ese botín de efectivo que podría entrar en los próximos años (incluído éste). Recordad esos 2,21 € por acción de los que hablaba en el anterior post.

Este artículo no tiene comentarios

Escriba un nuevo comentario

Identifíquese ó regístrese para comentar el artículo.