Ubiquiti Networks es una compañía conocida para los que siguen de forma regular este blog (está incluida en la selección de valores tecnológicos y en la Cartera Value) y hace unos meses expliqué por qué no sería una buena idea vender tras las recientes subidas desde los 30$ hasta los 50$ por acción. En estos meses, ha habido una nueva presentación de resultados, donde se confirma la tesis que esbozamos entonces: el negocio va como un tiro.

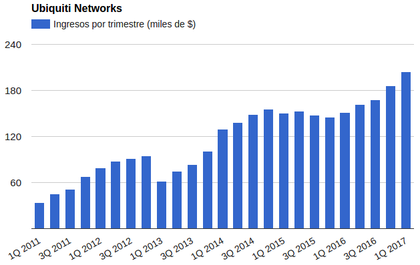

En el año 2015 el negocio sufrió un pequeño bache, en el cual los ingresos y el beneficio se mantuvieron planos, en contraste con el crecimiento que logra esta compañía la mayoría de años. El periodo enero-agosto de 2016 fue muy positivo ya que los números comenzaron a repuntar de nuevo. Pero aún más positivos han sido los resultados del último trimestre, en el cual la compañía logra un crecimiento en ingresos y beneficio del 35% y 33% respectivamente. El negocio se expande con fuerza en todas las regiones, incluso las más afectadas por la revalorización del dólar. También crecen todas las secciones, tanto la más tradicional, como la de tecnología de empresa, así como algunas nuevas líneas de negocio presentan una demanda desbordada que la compañía no ha sido capaz de cubrir.

Lo curioso de todo esto es el comportamiento de la cotización que, tras una subida repentina inicial tras conocer estos datos, se desinfló y se mantiene cerca de los 53$ por acción. Muchas veces el mercado suele reaccionar de forma extrema en estos valores, tanto si hay sorpresas negativas, como cuando hay sorpresas positivas. Llama la atención que, al pasar de unas expectativas de estancamiento o crecimiento leve a una señal de crecimiento fuerte y evidente, la cotización no se haya disparado casi de forma proporcional al crecimiento del negocio.

Para hacernos una idea de qué estamos hablando, actualicemos algunos números. La compañía vale actualmente 4.380 millones de $. Mantiene un exceso de caja de 373,53 millones de $. Incluso considerando que esa caja costaría un mayor tipo impositivo si es repatriada desde fuera de Estados Unidos, podríamos considerar que tiene un exceso de caja de 280 millones. Por lo tanto, estaríamos comprando la compañía entera por 4.100 millones de $.

Extrapolando los datos del primer trimestre, la compañía lograría alrededor de un beneficio de 287 millones al año, sin tener en cuenta un mayor crecimiento en los próximos trimestres. Dividiendo el beneficio entre la capitalización una vez descontada la caja, la rentabilidad presente que ofrece Ubiquiti Networks es del 7%. Esta compañía ha logrado un crecimiento imparable en los últimos años, aunque irregular. El modelo de negocio sigue funcionando a la perfección, y el mercado la valora como si fuese una compañía sin oportunidades de crecimiento sobre la cifra actual.

Es cierto que el dólar se ha apreciado y que la cotización ha subido ligeramente, pero ni de lejos se refleja el potencial que muestran los últimos datos. La pregunta es por qué. ¿Cuáles pueden ser los motivos por los cuales los últimos datos no convencen al mercado? A continuación doy tres posibles motivos ordenados de menor a mayor importancia:

1) Una cuestión técnica de corto plazo. Tiene una resistencia en los 56$ por acción, su máximo histórico marcado hace tres años. Nunca le doy valor a este tipo de cuestiones, pero es cierto que muchos operadores las siguen y es posible que sea una de las barreras que impiden temporalmente el despegue de la cotización.

2) La revalorización del dólar: Durante un tiempo, los inversores consideraron que esta compañía dependía en exceso de mercados emergentes, que sufren cuando el dólar se revaloriza. Esta es una relación que se ha superado y abandonado, pero no sabemos si por completo. Es posible que haya inversores y analistas que consideran que la revalorización del dólar va a acabar castigando el negocio de fuera de Ubiquiti Networks fuera de Estados Unidos.

3) Los últimos datos de flujo de caja e inventarios: Esta es para mí la cuestión más interesante. Es posible que los inversores no se fíen de los últimos datos porque el flujo de caja libre ha sido algo menor en el mismo trimestre del año anterior. Además, ha crecido de forma significativa el valor de los inventarios que mantiene, lo cual se considera una mala señal. Estas últimas cuestiones merecen una explicación más detenida.

En el Estado de Flujos de Efectivo de Ubiquiti Networks en el último trimestre he señalado en rojo los dos detalles que muestran un menor flujo de caja y un mayor volumen de inventarios:

La compañía ha acumulado mayor número de inventarios, de forma que ha tenido que adelantar importantes pagos. Esto se refleja en el flujo de caja, que se caracteriza por se irregular. Para muchos, el flujo de caja es la mejor referencia para saber si una compañía está ganando más o menos. Esta concepción es un error, al menos la generalización sin analizar el contexto. Lo único que significan estos datos es que el volumen de negocio ha dado un salto y la compañía necesita mantener un mayor volumen de inventarios para abastecer una creciente demanda de productos. También ha tomado la decisión de adquirir un mayor volumen de materiales y componentes por adelantado, ya que como Robert Pera ha explicado, obtienen descuentos de los proveedores y les sobra la caja. La interpretación de que el negocio está estancado es bastante dudosa.

Por último, hay que señalar que es posible que la cotización no despegue por motivos que no conozco o no he mencionado. Nunca hay que descartar que se nos escapa algo. Por otro lado, hay evidencia de que el modelo de negocio de Ubiquiti Networks sigue funcionando con gran éxito. Para una compañía con gran potencial de crecimiento a largo plazo (entre un 10% y un 15% anual), una rentabilidad presente (beneficio/capitalización) del 3,5% sería más que razonable. Eso significaría que la cotización duplicase en dólares. Uno siempre se puede poner en supuestos más prudentes, pero el descuento actual es demasiado alto, incluso considerando un beneficio para este año algo menor al que hemos señalado antes. Hay que recordar que hay nuevas líneas de negocio empujando por debajo para hacer crecer el negocio, y lo más importante, habrá nuevas líneas de negocio en el futuro, ya que se trata de una compañía de diseño de productos o I+D.

Cartera Value: Si está interesado en el análisis de compañías desde una perspectiva de largo plazo, no dude en visitar la página de información de la Cartera Value.

Articulos relacionados:

- Vender Ubiquiti ahora es demasiado precipitado

- ¿Vuelve Ubiquiti Networks a la senda de crecimiento?

- Cartera Tecnológica - Reducción de Activision Blizzard y aumento de Ubiquiti Networks