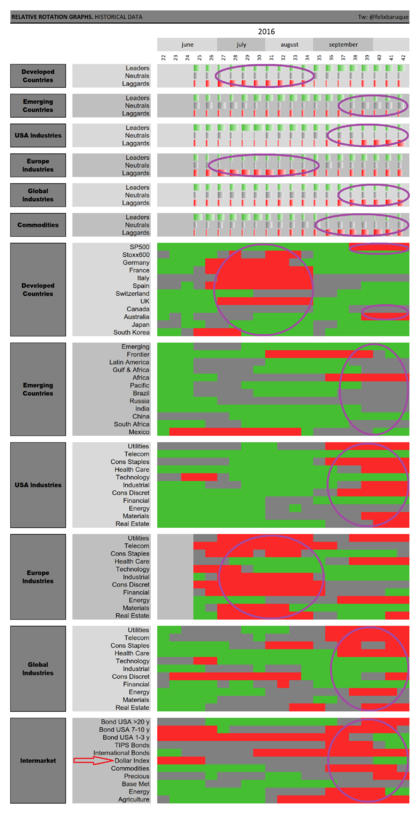

Todas las semanas se confeccionan las gráficas de rotación relativa (RRG) de varios activos representativos del Intermercado comparándolos en doble filtro con el DJ Global y el 10y T-Note y según su posición se clasifican en adelantados (Leaders), Neutrals o rezagados (Laggards). Con estos datos se ha realizado el siguiente histórico que representa los últimos 5 meses. Se han marcado con una circunferencia morada las etapas en las que en cada grupo de activos predominaban más elementos Neutrals o Laggards. Resulta que ahora que Japón y Europa y sus industrias tienen un mejor comportamiento relativo, son las materias primas, los países emergentes, Australia, Canadá y Estados Unidos los que se comportan peor. Hace 2 meses el escenario era justo el opuesto. Curioso, curioso.

Parece que el dólar tiene mucho que ver con este comportamiento de los activos, y es que no puede contentar a todos a la vez. El dólar en 5 meses ha pasado de ser un laggard a ser un leader ante la expectativa de una subida de tipos en la parte final del año, pero esa expectativa a día de hoy ya está descontada.

Esta es la gráfica semanal del dólar con una hipótesis de conteo de ondas. Hay 2 alternativas:

- A. Alternativa roja. Sube el dólar con claridad sobre 100 y se mantiene. La corrección finalizó en C y se encuentra en desarrollo la 5ª onda alcista que puede romper la directriz bajista 3-B ahora o tras la próxima subida de tipos. Esta alternativa conlleva un posicionamiento hawkish por parte de la Fed de subidas de tipos con cierta continuidad, ralentización de la renta variable estadounidense, commodities y emergentes y mejor comportamiento relativo de Europa y Japón.

- B. Alternativa verde. El dólar sigue lateral. La onda actual es una D y por tanto faltaría una E para finalizar la 4ª onda correctiva en el entorno del fibo de retroceso 50% o 61%. Al haber durado B menos que A esa posibilidad está muy vigente. Posibilidad de que la Fed siga adoptando una política dovish como la actual durante el año próximo. Suben Estados Unidos, emergentes y commodities y tienen un peor comportamiento relativo Europa y Japón.

Por cierto, el máximo B se alcanzó el 03/12/2015, 13 días antes de la primera subida de tipos en casi una década y tras haber edulcorado su impacto con mensajes por parte de diversos miembros de la Fed sugiriendo un muy acompasado incremento de tipos en el futuro. Y tan acompasado, 1 año y 0 subidas.

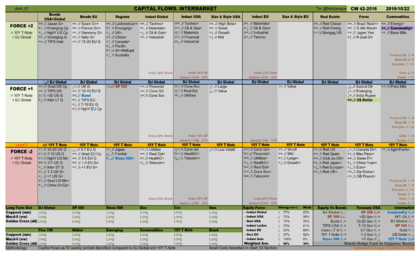

Siguiendo este mismo argumento en el gráfico de rotaciones relativas de esta semana se han dibujado en rojo y en verde ambas alternativas de movimiento del dólar y su interacción con otros activos. Se han elegido solo los activos remarcados en las leyendas para no convertir el gráfico en ilegible.

Considero más factible que nos encontremos en el escenario de lateralidad del dólar por lo que voy a describir la alternativa verde. Hagan Ustedes el análisis inverso para el caso de una revaluación consistente del dólar.

Si la Fed sigue adoptando una política dovish difiriendo las subidas de tipos todo lo posible e incluso permitiendo que la inflación supere el 2% siguiendo los pasos del Banco de Japón, posibilidad que dejó abierta Janet Yellen en su intervención del 14/10/2016, el dólar se mantendrá en el canal lateral bajista en el que se encuentra los 2 últimos años pudiendo incluso visitar la parte baja del mismo. Esto provocará un peor comportamiento de los países desarrollados salvo el propio Estados Unidos, Canadá y Australia. El debilitamiento del dólar podría afectar a la devaluación perseguida por el Banco de Inglaterra de la libra esterlina, lo que provocaría que el Reino Unido recibiera su primera bofetada de realidad tras el Brexit. Los países emergentes y desarrollados exportadores de materias primas (Canadá y Australia) se verán beneficiados por la revalorización de estas. China, muy decidida a devaluar su yuan para seguir manteniendo las exportaciones se verá perjudicada por un debilitamiento del dólar. En cuanto a las reacciones en las diferentes industrias tanto europeas como estadounidenses se han grafiado la financiera y la energética. La primera se verá perjudicada y la segunda beneficiada. Igualmente resultarán beneficiadas materiales básicos, inmobiliario, tecnología y consumo cíclico. Las exportadoras en Estados Unidos se verán beneficiadas y en Europa y Japón perjudicadas.

Los mercados estadounidenses afrontan 2 hechos relevantes en los próximos 2 meses. El primero son las elecciones presidenciales el 08/11/2016 y el segundo es una posible subida de tipos por parte del FOMC el 14/12/2016 (o el 02/11/2016 antes de las elecciones pero es muy poco probable). Se presume que ambos estén ya descontados por el mercado hace tiempo. Tanto la subida de tipos de un cuartillo como la victoria de Clinton es lo asumido y descontado, pero no quita para que en su momento se genere ruido de mercado. Auténtico bombazo sería la victoria de Trump.

Queda por saber si aún tiene la Fed margen de maniobra para no subir tipos de forma recurrente. Una consolidación continuada de los datos macro y de empleo pueden generar etapas de recalentamiento de la economía e inflación que podrían obligarla a subir tipos. Siempre que el petróleo ayude y no supere el entorno 60 dólares la inflación no será un problema.

Como conclusión de esta primera parte considero que la Fed está por ser blanda y es mejor no ir contra ella. Mientras el dólar se mantenga por debajo de los 100 puntos nuevas subidas en la renta variable norteamericana son factibles en el medio plazo. Quizá las próximas semanas se juegue con que el dólar intente romper el canal a modo de trampa alcista, pero la subida de tipos ya está más que descontada y el propio canal y los 100 redondos son un buen nivel de comprobación. Esta dilatación del dólar puede llevar a que el SP recorte a niveles de 2100 o 2080, entorno idóneo para que las manos fuertes terminen de cargar cartera, ¿para qué van a completar cartera ahora si se puede dar un meneo justificado por la subida de tipos? El indicador Mundo Hedge Fund de José Luis Cárpatos está Neutral.

Para los próximos meses en manos de Janet nos encomendamos y me da que le gusta más estar dentro del canal lateral que en la revaluación del dólar. Mientras que la Señora Inflación y el Señor Petroleo no la obliguen, no va a salir de este refugio del digo que subo pero no subo que está siendo el canal.

Esta es mi hoja de ruta. No sé si acertada o equivocada, pero en caso de no cumplirse lo sabré pronto si el dólar sube de forma consistente. Mientras tanto, se pueden ir buscando entradas en los mejores activos de las Tablas de Intermercado. Vamos a verlas.

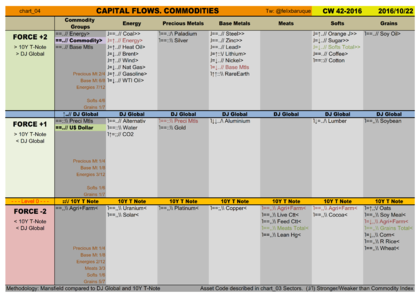

Situación del Intermercado. Semana 42-2016

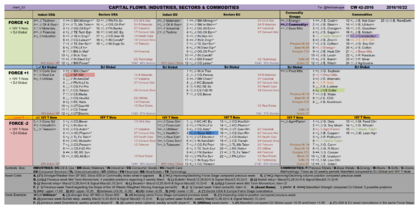

El comportamiento de los principales activos del Intermercado durante la semana pasada ha sido el siguiente:

- - Bolsas: DJ Global +0,67% / SP500 +0,38% / Stoxx600 +1,27%

- - Bonos: 10y T-Note +0,38% / TIP USA +0,60% / Bund +0,64%

- - Divisas: Dollar Index +0,70% / Futuro del Euro -0,93%

- - Materias Primas: Índice General +0,45% / Oro +0,89% / Crudo +0,63%

Puede consultarse la guía de las Tablas de Intermercado aquí

Análisis del Intermercado:

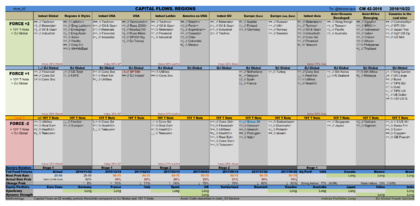

Fase de Intermercado:

Fase de Techo/Distribución (Commodities> Global> T-Note) desde el 30/09/2016

Indicador “Mundo Hedge Fund” de José Luis Cárpatos: Saldo Neutral desde el 02/08/2016

Rotación sectorial:

- - Global: Fase 1

- - EEUU: Fase 1

- - LatAm: Fase 2

- - Europa: Fase 2

- - Asia: Fase 1

Buena semana y buen trading!!

@felixbaruque