Hoy y para que nos pongamos en situación, vamos a hacer un repaso de cómo vemos los escenarios posibles del futuro del Dax, Ibex y SP.

Antes de comentaros los gráficos que seguidamente os adjuntamos, quisiera seguir haciendo hincapié en un hecho que "machaconamente" venimos repitiendo continuamente todos los días desde que se produjo el "tsunami" del pasado 5 de febrero de este año 2018. Todos conocéis el gran batacazo bajista que se "pegaron" los índices, tanto en este lado del atlántico como en la otra orilla.

Pues bien, desde que se produjo ese gran "maremoto", la mar de fondo es la que domina todos los mercados, mi amigo Pablo gran amante de la navegación, y que en ocasiones me meto con él por su osadía en los mercados, conoce perfectamente este término marino (por eso es tan intrépido, y no tiene miedo a nada). Para los que no estén habituados a éste, os diré que se dice que hay mar de fondo cuando y a pesar de que la apariencia del mar es de calma, las corrientes submarinas están agitadas con el consiguiente peligro.

Pero volvamos a los mercados, en éstos existe un término equivalente al de mar de fondo, y es conocido perfectamente por todos los que nos dedicamos al trading, si bien en muchas ocasiones no lo prestamos la atención que se merece, seguro que todos ya sabréis que me estoy refiriendo a la volatilidad. Desde que fundamentalmente la Reserva Federal de USA iniciase su política monetaria ultra expansiva en el 2009, nos habíamos olvidado de ese término maldito en los mercados, y nos habíamos instalado en una "calma fingida" que nos ha hecho perder la merecida vigilancia que se le debe prestar.

En ocasiones cuando leo a algún "sesudo" analista, compruebo que confunden la volatilidad con que un determinado valor o índice caiga en un momento determinado, confunden lo que puede ser un retroceso normal de un índice por ejemplo (por muy amplio que sea), con la volatilidad que puedan experimentar. En este mismo sentido hemos escuchado denominar al índice que nos mide la volatilidad como "el índice del miedo", manifestaciones todas ellas de los sentimiento antagónicos que dominan los mercados, la euforia y el pánico.

Como os vengo diciendo desde que se produjo el "gran tsunami" de febrero, hay mar de fondo, y ésta se comprueba al ver como en movimientos que en los gráficos en otras ocasiones nos dejarían ondas a las que apenas prestaríamos atención por su poco rango o amplitud, ahora sus rangos son de exagerados, y que para el caso del futuro del Dax, es casi normal ver movimiento de ondas de orden menor, de 200 ó 300 puntos en un solo día.

Prueba de esta volatilidad reinante en los mercados, es que llevamos semanas en las que nos hemos visto obligados a cambiar nuestros gráficos adaptándonos a las nuevas circunstancias, pues si os habéis fijado hace tiempo que, hemos abandonado nuestros gráficos "al microscopio" de 1 minuto, empleando desde el "tsunami" gráficos en el menor de los casos es de 5 minutos, y siendo normal tener que acudir a los 15, 30 minutos e incluso a gráficos de 1 y 4 horas, como los que adjuntamos al comentario. En resumen y para terminar, la volatilidad nos ha agigantado las magnitudes con las que anteriormente nos manejábamos, obligándonos a dejar el cortísimo plazo (1 minuto) y cerrar por el momento el zoom de nuestro microscopio.

También quisiera recalcar la manía de los medios de comunicación de justificar todos y cada uno de los retrocesos de los mercados, esto no es nuevo, desde que pusimos en marcha pautasterminales.com, siempre hemos sido muy críticos con los analistas que siempre excusan los movimientos fuertes de los mercados, en la publicación de algún dato macro, índice de sentimiento, declaración de los "masca" de la política monetaria. Parece ser que ninguno de ellos sigue el análisis técnico. No pedimos que sean seguidores de la teoría de Elliott, pero sí que no lo vean todo desde el "prisma fundamental", en ocasiones, muchas (yo "casi" diría que siempre) los mercados se guían por los sentimientos de la masa, y éstos dejan su huella en los gráficos, arma fundamental de los técnicos, pues de su correcta lectura podremos hacernos una idea clara y acertada de por dónde irán los "tiros" del mercado.

Pero vayamos a los escenarios que si bien ambos tienen en común que la corrección desde los máximo del mes de enero se han producido mediante una pauta impulsiva y que por tanto la corrección se trataría de un zigzag (esto es de "primero" de Elliott) cada uno tiene matices diferentes y que seguidamente os explicaré.

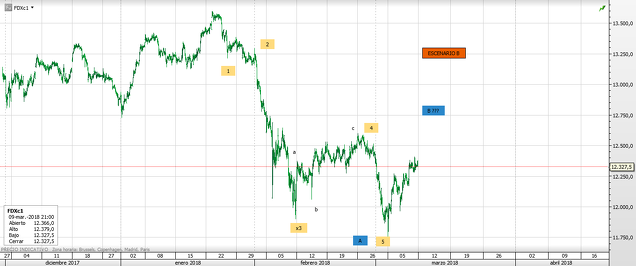

Futuro del Dax

Escenario A:

Según este recuento, el día 9 de febrero se habría finalizado la onda 5 de la pauta impulsiva que se inició el día 5 de febrero (día del "tsunami"). El mínimo de ese día se correspondería con el final de la onda A del zigzag, y en los máximos del día 26 de febrero se habría finalizado la onda B del zz. Según este recuento, desde el reseñado máximo estaríamos viendo la formación de la onda C del zz, es decir, tendríamos que ver caídas del Dax que según las proyecciones estimadas para el final de la onda C, ésta estaría en el intervalo de los 11.124 y 10.827 puntos (no voy a explicar de dónde salen estas proyecciones pues por el canal de Telegram y foro, ya lo hemos comentado en muchas ocasiones).

Este escenario podría ser puesto en peligro si se superase el nivel de la onda B, si bien debemos entender que, incluso superando ese nivel no anularía el mismo.

Escenario B:

De la lectura de este recuento ( al que en comentarios anteriores le hemos dado menos probabilidades de que sea el acertado) se deduce que, igualmente que el anterior la corrección desde los máximos de finales de enero se correspondería con un zz, si bien la onda A de éste, se habría terminado en los mínimos del día 2 de marzo. A partir de ese mínimo el futuro del Dax estaría rebotando en lo que sería una onda B que, por otra parte no habríamos visto todavía su final.

Según este recuento la onda B tendría vía libre para la corrección de la onda A salvo con la limitación que le impone la teoría de Elliott, es decir siempre y cuando la onda B no supere el 61.8% de la onda A, con lo que todavía tiene "carrete" para rato, pues al cierre del viernes (9) y desde el final de la onda A no habría llegado todavía ni al 38.2% de ésta.

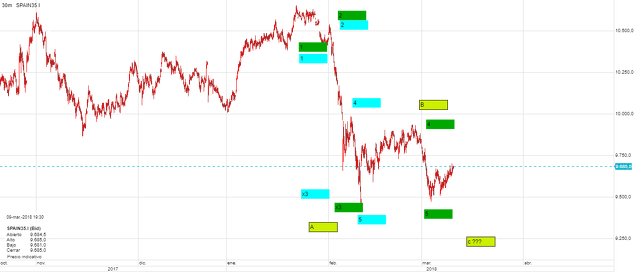

IBEX

Para no alargar demasiado el comentario, vamos a juntar en un único gráfico los dos recuentos que llevamos para el Ibex y es el que ya hemos colgado en alguna ocasión en comentarios de días pasados, así como en el canal de Telegram y Foro. Recuerdo que en el foro tenemos abierto un hilo por cada uno de los índices de referencia, así como del par Euro/USD. En esencia los recuentos son idénticos a los del Dax. El recuento amarillo sería el parejo al escenario A y el verde al escenario B.

Además de las dos pautas terminales que, el "tsunami" nos ha regalado y de las que ya hemos hablado "bastante", otra de las buenas consecuencias que nos ha dejado ha sido que nos sincronizó todos los índices europeos,así ahora mismo los tres índices de referencia europeos (Dax, Eurostoxx e Ibex) se mueven de forma sincronizada y dibujando unos mismos gráficos con pequeñas peculiaridades.

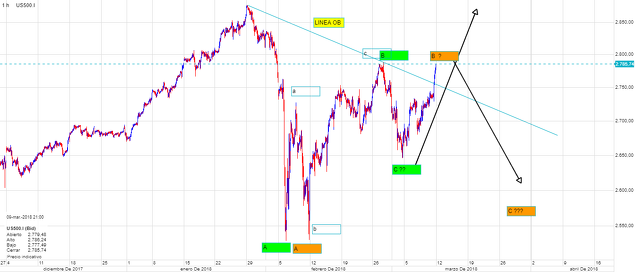

SP

Este es el índice de los cuatro que seguimos más fuerte, tras la caída del 5 de febrero, ha sido el único que ha conseguido superar el 61,8% de toda la caída.

Al igual que en los anteriores, para el "índice de índices" (SP), seguidos dos escenarios, en los se estaría formando una pauta plana en la que la onda A de la pauta plana se inició en el máximo de finales de enero, teniendo su final en los mínimos de febrero.

Escenario A: de color naranja, en el que habríamos visto la onda A y la onda B que la habíamos situado en los máximos del 27 de febrero, la hemos movido pasando al máximo de ayer (9). Según este recuento nos faltaría ver el final de la onda B, y que se inicie la onda C que te traería connotaciones bajistas.

Escenario B: de color de color verde, en el que habríamos visto las tres ondas de la pauta plana, es decir las ondas, A, B y C (color verde) y ahora se habría iniciado el escape para continuar con la tendencia anterior dominante que era alcista. Este recuento le vemos el menos probable pues comprobamos que la onda C es muy corta.

Creo que por hoy ya os he robado bastante tiempo a vosotros y a mi familia, pasad un buen fin de semana, cuidad de los vuestros que son lo más importante, y el lunes como siempre os esperamos por el canal de Telegram.

Como siempre se ve olvidaba comentar alguna cosa más, lo primero dar las gracias a María que, el jueves (8) comenzó a publicar artículos del indicador Ichimoku, la verdad es que no sé de que va (no he tenido tiempo de leer nada sobre él), pero como yo soy de los que siguen el análisis técnico, nunca despreciaré cualquier análisis aunque no lo entienda y seguro que María poco a poco nos lo hará comprender. También quiero dar las gracias a los que estáis ya publicando vuestros recuentos en el foro, ya son varios los que están haciendo sus aportaciones siempre importantes, queremos que se emplee el foro, entre otras cosas porque hubo que hacer una pequeña inversión, y nosotros no somos de los que gustan " dilapidar" recursos, sabemos lo que valen las cosas, y además porque estamos seguros que entre todos los que nos seguís hay personas con mucha valía y que cada uno puede aportar en mayor o menor medida.

Ahora ya sí que me despido de vosotros.