En velas semanales, el SP500 ha formado una sombra superior larga, que podría llevarnos a pensar en un techo de corto plazo (¿ya va tocando corregir, no?), justo cuando hemos roto el canal bajista (banderín de medio plazo) al alza. En el siguiente gráfico podemos ver esta situación técnica:

Sin duda, esto es anticiparse: una sombra superior larga no es señal de nada, en todo caso es un principio de agotamiento alcista (distinto a cambio de tendencia), a vigilar en próximas velas (semanales). El escenario alcista sigue en pie, pero claro, como ocurre siempre, esto se traduce en múltiples decisiones diferentes en distintos operadores, según cuál sea el perfil de riesgo de cada uno, según cuál sea su horizonte temporal, según cuál sea la ponderación actual que lleva, y según cuánto tiempo lleve en mercado (y qué beneficios latentes acumula). Es decir, una situación alcista no se traduce automáticamente en "compras masivas" para cualquier persona. En los matices está la diferencia, en los detalles está el diablo, y en esas mini-decisiones de gestión que tomamos regularmente es donde se juega la rentabilidad a final de año.

En definitiva, el escenario es alcista, confirmando ese arranque de tramo alcista del que hablé aquí, pero no me siento cómodo planteando compras aquí. Esta es la dualidad del mercado, donde análisis y gestión no siempre nos llevan por el mismo camino (y de hecho a menudo divergen, provocando aparentes contradicciones para los "no iniciados").

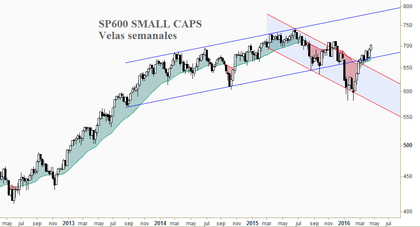

En cualquier caso, el sesgo de medio plazo es alcista, y los índices medios y pequeños no echan el freno, y cierran en máximos, dejando un aspecto semanal de continuación alcista, a pesar de esa vela semanal del SP500. No sé en qué momento llegará la corrección, igual estamos en medio de un tirón alcista de medio plazo, y por lo tanto no habrá descanso hasta alcanzar un nuevo y significativo nivel de equilibrio un escalón por arriba. Esto ocurre poco, pero no tan poco como para ignorarlo, y además, es la forma en que se mueven los mercados. Y según el escenario del que vengo hablando estos meses, podríamos estar perfectamente en ello. Es decir, hay que seguir alcista.

Otra forma de verlo, es comparar el gráfico del SP500 con el SP500 EW (Equal Weight = misma ponderación para todos los valores):

La explicación es clara: si el SP500 está más flojo que los demás, es que (algunos) valores de gran capitalización están más flojos. Esos mismos que antes han estado más fuertes, ahora están flojeando (en el muy corto plazo) debido a las presentaciones de resultados que hemos tenido esta semana.

El viernes fueron GOOGLE ALPHABET y MICROSOFT las que decepcionaron. Antes en la semana fue Netflix, provocando fuertes gaps bajistas con caídas superiores al 5%, que para valores de fuerte ponderación, se nota en los índices SP500 y Nasdaq.

¿Es esto preocupante? Para mí, en absoluto. Esto forma parte del espectáculo americano. Por ahora no significa nada, y no podemos sacar conclusiones generales. Es una simple anécdota, que provoca que el Nasdaq baje el viernes un 1,47% y el SP500 cierre plano, mientras que el SP500 Equal Weight (donde todos los valores ponderan lo mismo, independientemente de su tamaño), sube un 0,62%, el SP400 (valores medios) sube un 0,80% y el SP600 (valores pequeños) sube un 1,02%, cerrando en máximos desde el 2 de diciembre de 2015.

Ibex.

El Ibex acaba de encadenar una extraordinaria serie de 11 velas blancas (o neutras) seguidas. No sé desde cuándo hace que esto no ocurría, ni falta que me hace tener el dato exacto. Es una secuencia de muy relevante fortaleza, que ha pillado a mucha gente a contrapié.

Es un excelente indicio que apoya la hipótesis antes planteada: que estamos en medio de un movimiento tendencial fuerte de medio plazo, un "salto violento hacia nuevos niveles de equilibrio, un escalón por arriba". Observen el siguiente gráfico en velas semanales, que habla por sí sólo: acabamos de romper una directriz bajista, saliendo del canal al alza, y superando también el nivel del último gap bajista (=resistencia sobre los 9.000 puntos). Segunda vela blanca semanal consecutiva, que cierra marcando un nuevo máximo local.

Estamos aún en pleno nivel de la MME30 (media de 30 semanas), que solo ahora empieza a aplanarse (o dejar de caer). Es decir, deberíamos tener tiempo de subirnos al tren sin prisas. El escenario está planteado, y ahora se trata de seguirlo y jugarlo poco a poco, controlando el riesgo y vigilando las nuevas señales que vayan apareciendo. Esta semana deberíamos atacar la zona de los 9.400 puntos, que viene siendo soporte desde finales de 2013, y ahora es una zona de resistencia relevante, además del gap bajista de inicio de año. Muchos índices europeos están muy cerca de los niveles de apertura anual, lo cual es mucho decir después del gran susto de enero-febrero.

Eurostoxx300.

El eurostoxx300, que me va a servir para ilustrar una idea que nos "abra la mente". Los mercados gustan de simetrías: tras la salida bajista de febrero, por debajo del canal (fondo rojo claro), podríamos asistir a una salida alcista por encima de dicho canal, sin que eso implique un cambio de tendencia definitivo. Esto sería un "plan B" para mi escenario principal de reanudación de tendencia de fondo. Un plan B que siempre hay que tener (o incluso varios), aunque solo nos sirva para mantener nuestro cerebro activo y preparado para sorpresas y cambios de planes.

Por supuesto, que nadie pase por alto el detalle de esta nueva vela blanca semanal, que supone un nuevo máximo local, por encima de los máximos de la primera mitad de marzo. Si el domingo pasado hablé del "ránking" de índices, con el DAX marcando nuevos máximos, pero no así el Eurostoxx ni el Ibex, lo relevante de esta nueva semana es que ahora tenemos confirmación también en Ibex y eurostoxx. En cambio no la tenemos en el MIB Italiano, debido a su composición sectorial (es decir, nada grave).

En resumen, los gráficos nos siguen mostrando una tendencia alcista en desarrollo. No hay figuras de techo, y al contrario, parece que podríamos estar saliendo de una larga fase de consolidación que empezó en marzo de 2015. Esta fase se ha saldado con un movimiento lateral-bajista en EEUU, y más bien bajista en Europa, con caídas del 25-30% desde máximos, pero en ambos casos hablamos de un banderín (canal bajista en rojo) dentro de un canal alcista de largo plazo, que sigue vigente. El gráfico del DAX (que incluye dividendos) nos muestra de una forma simple y magnífica esta realidad:

Lo más interesante de este "audaz" escenario alcista, es que todavía estaría en una fase temprana de su desarrollo, puesto que incluso el DAX sigue dentro de ese "banderín" (canal bajista en rojo). La relación riesgo-recompensa de medio-largo plazo es todavía atractiva, con soporte entre 9.500 y 9.800 puntos, y techo del canal por encima de los 13.000 puntos. ¿Les parece una locura plantear una subida del 30%? Bueno, no hace falta vender la piel del oso antes de cazarlo, ni pensar a tan largo plazo. Un viaje largo empieza por un primer paso. Como dicen en el futbol, hay que ir "partido a partido". De eso se trata cuando hablamos de gestionar escenarios.

El canal alcista (verde) es muy amplio, así que nos vendría bien encontrar algún canal intermedio como el que muestro en el siguiente gráfico. Aquí el techo está más cerca, sobre los 12.300 puntos, lo que formaría un doble techo junto con los máximos de 2015. Parece más razonable (y da menos vértigo). El reto actual sería entonces volver a meternos dentro de este canal intermedio (verde oscuro), que sería la "zona neutra" del desarrollo alcista de largo plazo, ni sobrecomprado ni sobrevendido. Recuerden que un canal alcista representa un "ritmo de subida", y esto significa que el DAX seguiría creciendo al mismo ritmo de estos últimos años, dentro de la zona central, después de un escape alcista fallido (primer trimestre de 2015) y un escape bajista fallido (primer trimestre de 2016), es decir, el ruido clásico del mercado.