El concepto de capitalización compuesta puede parecer sencillo en principio: generar rentabilidades de las rentabilidades. Sin embargo, en opinión de Fisher Investments España, para tener éxito en la inversión a largo plazo es fundamental entender el gran poder de la capitalización compuesta y aprender a aprovecharla en la práctica.

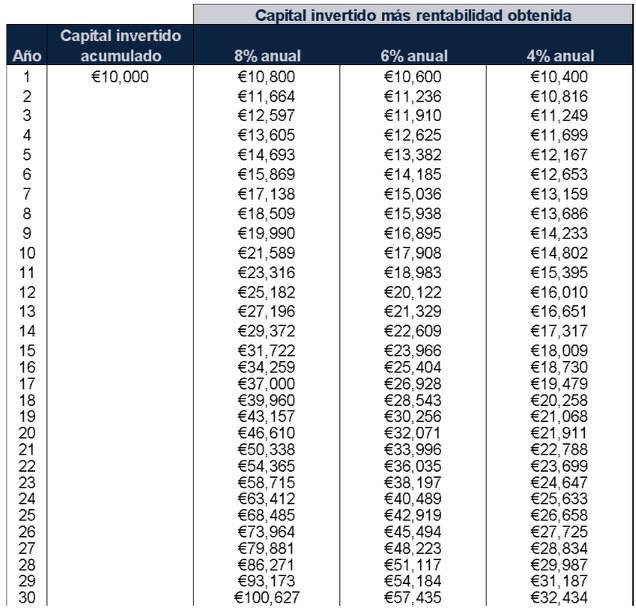

Para ver el poder de la capitalización, considere el ejemplo 1. En este cálculo hipotético se supone que usted ha ahorrado 10.000 euros y los ha invertido, obteniendo una rentabilidad del 8 % al cabo de un año: 800 euros. A efectos ilustrativos, supongamos que el año siguiente mantiene toda esta ganancia y el capital invertido y obtiene la misma rentabilidad del 8 %. Entonces tendría 11.664 euros tras una ganancia anual de 864 euros. Fíjese que, en lugar de la rentabilidad de 800 euros en el primer año, en el segundo ha ganado 864 euros. Esos 64 euros representan la rentabilidad de la reinversión de la rentabilidad del primer año.

Las ganancias adicionales derivadas de la capitalización compuesta pueden parecer modestas al principio, pero pueden convertirse en una bola de nieve con el tiempo, multiplicando su capital. En el tercer año, permitiendo que las ganancias anteriores se compongan de nuevo a la misma tasa del 8 %, su inversión se convertiría en 12.597 euros tras obtener 933 euros. Suponiendo una tasa de rendimiento anual constante del 8 % y sin retiradas, gracias al interés compuesto su inversión se multiplicaría por diez en el transcurso de 30 años. Incluso con la mitad de esa hipotética tasa anual del 8 %, podría triplicar con creces su inversión principal. En opinión de Fisher Investments España, esto es significativo.

Figura 1. Ejemplo hipotético: 10.000 euros invertidos a 30 años con diversos tipos de interés compuesto

Fuente: Fisher Investments España. Esta tabla hipotética está diseñada para ilustrar un concepto matemático relevante para el ahorro y la inversión a largo plazo. Es muy poco probable que los rendimientos reales de las inversiones sean tan sistemáticos y lineales.

Siendo realistas, los rendimientos de las inversiones no son tan lineales, y advertimos a los inversores que no deben extrapolar los rendimientos del pasado utilizando matemáticas lineales. Pero creemos que la historia, con todos sus altibajos, constituye una guía razonable de lo que se puede esperar. En general y por término medio, es más frecuente que la renta variable suba, no que baje. Desde 1969, fecha en la que se comienzan a tener datos fiables, la renta variable mundial ha ofrecido un 10,6 % de rentabilidad anualizada —la tasa anual necesaria para alcanzar su valor final desde el inicio— . Esa rentabilidad anualizada a largo plazo incluye años muy positivos, largos tramos laterales y prolongadas caídas, por no mencionar la abundante volatilidad a corto plazo. La implicación para los inversores, en nuestra opinión, es que para aprovechar los beneficios de la capitalización compuesta, tiene sentido adoptar un enfoque de inversión a largo plazo.

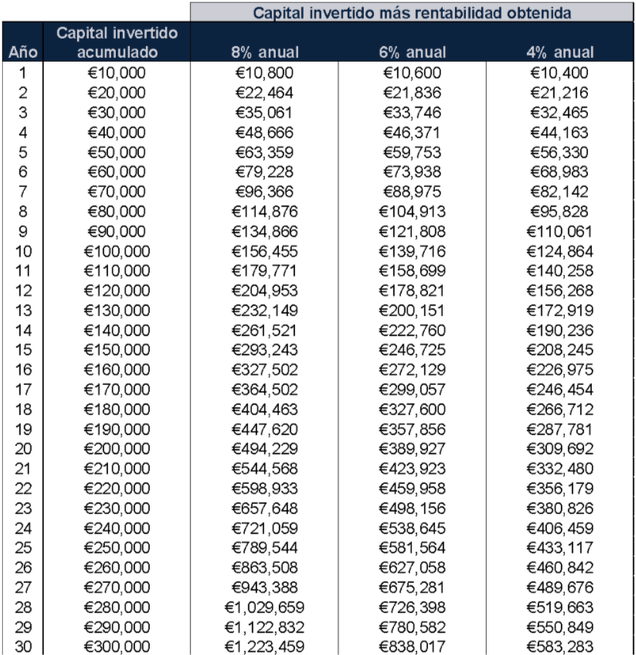

Según los estudios llevados a cabo por Fisher Investments España, un ahorro y una inversión relativamente modestos a lo largo del tiempo, pueden generar una cantidad considerable gracias a la capitalización compuesta. El cuadro 2 muestra un ejemplo hipotético de lo que puede suponer la capitalización compuesta, con aportaciones anuales de 10.000 euros y tres tasas de rentabilidad anual diferentes durante tres décadas. En nuestra opinión, el ejemplo ilustra las ventajas de poner repetidamente el dinero a trabajar, cosechar los rendimientos que genera y luego reinvertirlos. Al cabo de 30 años, la inversión acumulada de 300.000 euros al 4 % casi duplicaría el capital, y al 8 % lo convertiría en más de un millón de euros.

Figura 2. Ejemplo hipotético: aportaciones anuales de 10.000 euros que se acumulan durante 30 años a distintos tipos de interés

Fuente: Fisher Investments España. Esta tabla hipotética está diseñada para ilustrar un concepto matemático relevante para el ahorro y la inversión a largo plazo. Es muy poco probable que los rendimientos reales de las inversiones sean tan sistemáticos y lineales.

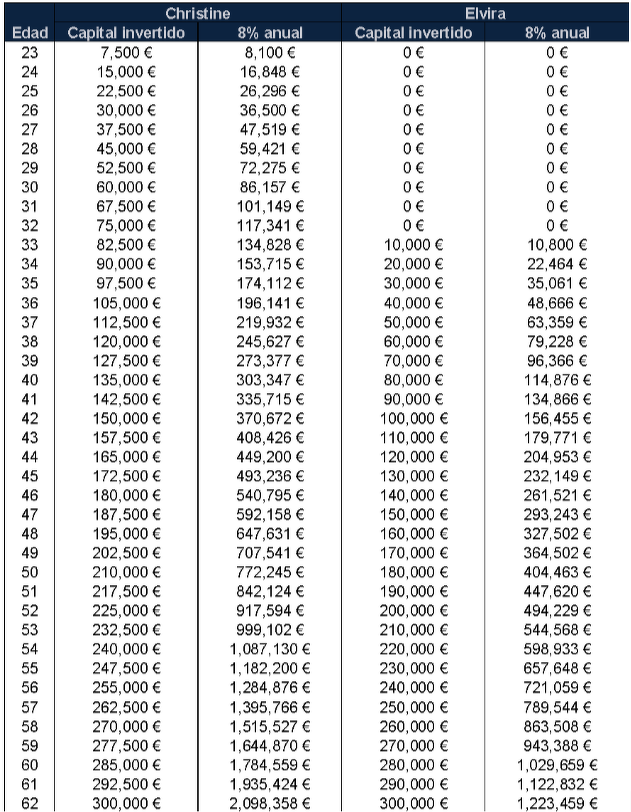

Según nuestra experiencia, el tiempo es un componente fundamental para aprovechar el poder del interés compuesto: cuanto más tiempo pase, más poderoso será su efecto. Tomemos como ejemplo dos inversoras hipotéticas, Christine y Elvira. Christine empieza a invertir a los 23 años y comienza a aportar lo que puede —7.500 euros anuales — de inmediato. Elvira espera 10 años y solo empieza a hacer aportes cuando es más estable financieramente, por lo que el capital que invierte es un poco mayor: 10.000 euros anuales. ¿En qué se diferencian sus circunstancias financieras a los 62 años después de que ambas hayan aportado la misma cantidad acumulada de capital? Suponiendo un hipotético rendimiento anual del 8 % para ambas carteras, el capital final de Christine es casi el doble del de Elvira. Como pone de manifiesto este ejemplo, esperar una década podría representar una diferencia de cerca de 1 millón de euros al llegar el momento de la jubilación. (Cuadro 3)

Figura 3. Ejemplo hipotético: coste de esperar para invertir

Fuente: Fisher Investments España. Esta tabla hipotética se ha elaborado para ilustrar un concepto matemático relevante para el ahorro y la inversión a largo plazo. Es muy poco probable que los rendimientos reales de las inversiones sean tan sistemáticos y lineales.

Aunque el interés compuesto necesita tiempo para que sus beneficios se manifiesten, creemos que los inversores de cualquier edad pueden aprovechar su poder. La situación de cada inversor es diferente, dependiendo de sus objetivos financieros, circunstancias, horizonte temporal y tolerancia al riesgo. Pero los que están a punto de jubilarse —o incluso los que ya están jubilados — pueden tener todavía décadas por delante en las que necesitan que su dinero rente. En nuestra opinión, eso les permite disponer de tiempo suficiente para cosechar los beneficios del interés compuesto. Creemos que, si dispone de los medios, le conviene actuar cuanto antes para que su cartera de inversiones se beneficie del interés compuesto.

En opinión de Fisher Investments España, aprovechar el poder del interés compuesto es fundamental en la inversión a largo plazo. Aprender a hacerlo —y lo que implica — es esencial para planificar la jubilación y alcanzar sus objetivos financieros generales.

No se pierda las últimas noticias y perspectivas de los mercados de Fisher Investments España:

Fisher Investments España es el nombre comercial utilizado por la sucursal en España de Fisher Investments Ireland Limited, (“Fisher Investments España”). Fisher Investments España está inscrita con domicilio social en calle Junta de Castilla y León, 8, 28660 Boadilla del Monte (Madrid), con NIF W0074497I, inscrita en el Registro Mercantil de Madrid, en el tomo 39501, folio 110, inscripción 1, hoja M-701327, y en el Registro de la Comisión Nacional del Mercado de Valores de Empresas de Servicios de Inversión del Espacio Económico Europeo con Sucursal en España, con el número 126.

El presente documento recoge la opinión general de Fisher Investments España y Fisher Investments Europe, y no debe ser considerado como un servicio de asesoramiento personalizado en materia de inversiones o fiscal, ni un reflejo de la rentabilidad de sus clientes. No existe garantía alguna de que Fisher Investments España o Fisher Investments Europe sigan sosteniendo estas opiniones, que pueden cambiar en cualquier momento a partir de nuevos datos, análisis o consideraciones. La información aquí contenida no pretende ser una recomendación o pronóstico de las condiciones del mercado. En su lugar, tiene por objeto esclarecer los aspectos tratados. Los mercados actuales y futuros pueden diferir ampliamente de los que se describen en este documento. Asimismo, no se garantiza la exactitud de ninguna de las hipótesis empleadas en los ejemplos contenidos en este documento. Invertir en los mercados financieros implica un riesgo de pérdida, y no hay garantías de que todo o parte del capital invertido sea reembolsado. La rentabilidad pasada no garantiza ni indica los resultados futuros de manera fiable. El valor de las inversiones y los ingresos procedentes de ellas están sometidos a la fluctuación de los mercados financieros mundiales y de los tipos de cambio internacionales.

-----

1. Fuente: FactSet, a fecha 15/04/2022. Rentabilidad del MSCI World con dividendos netos en euros y pesetas, 31/12/1969-31/03/2022. Afirmación sobre la tendencia de la renta variable a subir más a menudo que a bajar, basada en la frecuencia de los años positivos entre 1970 y 2021.

2. Ibid. Declaración basada en los rendimientos del MSCI World con dividendos netos en euros, 31/12/1969-31/03/2022.