El aumento de la inflación ha acaparado los titulares de todo el mundo durante el último año y, en los últimos meses, ha alcanzado en muchos países su nivel más elevado en varias décadas. Desde la subida de precios de la gasolina hasta la de los alimentos y el transporte, la inflación ha afectado a la vida de los consumidores en todos los aspectos. Con la inflación en niveles tan altos, mucha gente se pregunta qué se puede hacer –si es que se puede hacer algo– para controlar estas fuertes subidas de precios. En este artículo, Fisher Investments España examina la situación actual de la inflación, el rumbo que podría tomar y las posibles ventajas de contar con acciones durante los períodos inflacionarios.

¿Cuál es el estado actual de la inflación?

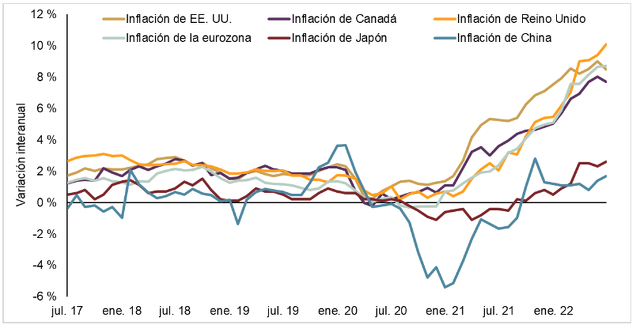

La inflación es un fenómeno económico normal. De hecho, los bancos centrales de todo el mundo suelen fijarse como objetivo una pequeña tasa de inflación cada año, normalmente en torno al 2 %. Sin embargo, el entorno actual ha superado con creces estos objetivos. En Estados Unidos, el índice de precios de consumo (IPC) –una medida de la inflación comúnmente utilizada– alcanzó el 9,0 % interanual en junio (gráfico 1), y desde entonces se ha desacelerado hasta el 8,3 % interanual en agosto. En julio, el IPC general alcanzó su nivel más alto de los últimos 40 años en el Reino Unido, con un aumento del 10,1 % interanual, antes de bajar ligeramente al 9,8 % en agosto. La eurozona alcanzó un récord del 9,1 % de inflación interanual en agosto.

Fisher Investments España sabe que la inflación no ha afectado al mundo de manera uniforme. Mientras que gran parte de los países occidentales han experimentado una alta inflación, los niveles de inflación en China y Japón, por el contrario, han sido inferiores. Parte de esto puede atribuirse a la destrucción de la demanda en China en medio de las persistentes restricciones a causa de la covid. Por su parte, el Banco de Japón lleva mucho tiempo luchando contra la deflación y gran parte de la reciente subida puede deberse al aumento de los precios de la energía.

Gráfico 1: los repuntes de la inflación son generalizados

Fuente: FactSet, a 14/9/2022. IPC general de EE. UU., Canadá, Reino Unido, zona del euro, Japón y China, valores mensuales, ajustado estacionalmente, del 30/6/2017 al 31/7/2022.

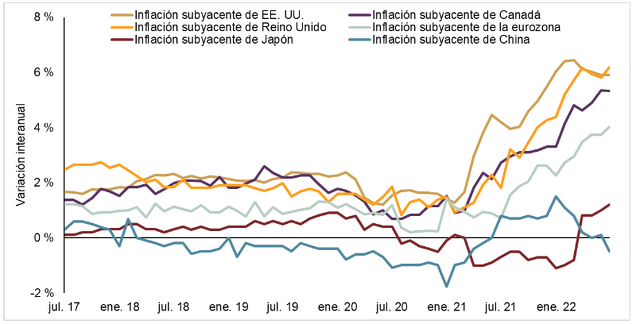

Dado que los precios de los alimentos y la energía pueden ser volátiles a corto plazo, algunos inversores se centran únicamente en la inflación subyacente, que excluye estas categorías. Los defensores de este enfoque creen que la inflación subyacente es un mejor indicador de las tendencias de la inflación en toda la economía. El gráfico 2 muestra cómo las cifras de la inflación subyacente se moderaron en cierta medida en EE. UU., el Reino Unido y la zona del euro a medida que avanzaba el año 2022. Aun así, la inflación subyacente sigue siendo elevada y es difícil saber hacia dónde se dirigirá a corto plazo.

Gráfico 2: las cifras de la inflación subyacente son menos extremas

Fuente: FactSet, a 14/9/2022. IPC subyacente de EE. UU., Canadá, Reino Unido, zona del euro, Japón y China, valores mensuales, ajustados estacionalmente, del 31/1/2020 al 31/7/2022. El IPC básico de EE. UU., Canadá, Japón y China excluye los precios de los alimentos y la energía. El IPC subyacente del Reino Unido y la zona del euro excluye los precios de la energía, los alimentos, el alcohol y el tabaco.

¿Qué ha provocado la alta inflación?

Fisher Investments España comparte la opinión de Milton Friedman, ganador del Premio Nobel de Economía, según la cual la inflación se produce cuando una cantidad de dinero demasiado grande persigue una cantidad finita de bienes y servicios. Veamos con más detalle cómo se aplica esto a la tendencia al alza de la inflación en los últimos 18 meses:

- Problemas en la cadena de suministro: los cuellos de botella en la cadena de suministro mundial provocados tras los confinamientos relacionados con la covid fueron –y hasta cierto punto siguen siendo– un factor importante que contribuye a las presiones inflacionarias. Desde la ya conocida escasez de semiconductores que obstaculiza la producción de automóviles y productos electrónicos hasta la escasez de madera y los retrasos en el transporte marítimo mundial, los problemas de la cadena de suministro han persistido desde 2020. La menor disponibilidad de productos en un período de aumento generalizado de la demanda se ha traducido en un incremento de los precios. Afortunadamente, hay fuertes indicios de que las presiones de la cadena de suministro se están aliviando y los costes de transporte están disminuyendo.

- Cambios en los patrones de consumo: las restricciones de desplazamiento y los confinamientos limitaron la forma en que la gente podía gastar su dinero. Muchas economías desarrolladas están más orientadas a los servicios, pero las restricciones provocaron un cambio en el gasto de los consumidores hacia los bienes durante un período de continuas interrupciones del suministro. Este cambio inducido por la pandemia exacerbó los problemas de la cadena de suministro y provocó escasez. Este patrón ha comenzado a normalizarse, con un cambio hacia el gasto en servicios a medida que las economías se reabren.

- Aumento de la demanda tras la reapertura: el rápido aumento de la demanda, sobre todo en materia de viajes y de ocio (dos de los sectores más duramente afectados por las restricciones de la covid), junto con los elevados costes de la oferta y la escasez de mano de obra, han contribuido a la subida de los precios de los servicios. Por ejemplo, las compañías aéreas dejaron de contratar personal y redujeron sus flotas debido a los confinamientos provocados por la covid. Desde entonces, las aerolíneas han sufrido para volver a recuperar la capacidad previa debido a la escasez de mano de obra, lo que ha contribuido a las interrupciones de los viajes y a la subida de las tarifas aéreas, ya ampliamente conocidas, que observa Fisher Investments España en la actualidad.

- Mayores costes energéticos: el aumento de la demanda de petróleo (inicialmente diezmada durante los primeros confinamientos de la covid) provocó la saturación de las cadenas de abastecimiento a medida que las economías se reabrían, lo que ha provocado la subida de los precios. El conflicto entre Rusia y Ucrania agravó los problemas de suministro de petróleo y gas, lo que hizo que los precios se dispararan en la primavera de 2022. Algunos países, como EE. UU. y algunas naciones de la OPEP (también conocida como «Organización de Países Exportadores de Petróleo»), están aumentando la producción, pero se necesita tiempo para aumentar la capacidad. La reducción de la capacidad de las refinerías en todo el mundo ha agravado la crisis energética, ya que varias de ellas cerraron durante las primeras fases de la pandemia, en gran parte debido a la baja demanda y a los precios mínimos de la energía en ese momento. Desde entonces, los precios han bajado desde sus máximos de 2022, pero los problemas de suministro persisten en algunas partes del mundo donde los costes de la energía siguen siendo especialmente elevados.

- Guerra entre Rusia y Ucrania: la trágica invasión de Ucrania por parte de Rusia a finales de febrero exacerbó un mercado del petróleo ya en alza. En respuesta a la invasión, muchas economías occidentales impusieron sanciones contra el sector energético ruso (el mayor de su economía). Rusia también ha contraatacado y ha reducido los flujos de oleoductos a algunas naciones europeas. Esto ha contribuido a aumentar los costes de la energía, aunque el impacto global de las sanciones ha sido menor de lo que se temía en un principio. Por ejemplo, las sanciones no han mantenido el petróleo ruso totalmente fuera del mercado. Los países que no aplicaron sanciones, como China e India, han estado dispuestos a comprar petróleo ruso, a veces con grandes descuentos.

¿Pueden los bancos centrales desacelerar la inflación?

Fisher Investments España sabe que, a menudo, la gente recurre a los bancos centrales –que existen en gran medida para proporcionar estabilidad a los precios y al mercado laboral– para reducir la tasa de inflación a niveles más aceptables. Una de las “herramientas” que utilizan los bancos centrales para luchar contra la inflación es el aumento de los tipos de interés a corto plazo. Muchos bancos centrales, como el Banco Central Europeo, el Banco de Inglaterra y la Reserva Federal de Estados Unidos, han subido los tipos de interés a corto plazo este año. Estos ajustes pueden afectar a la curva de tipos (un gráfico que traza los tipos de interés de los bonos con distintos vencimientos) e indicar si es más fácil o más difícil solicitar préstamos. ¿Por qué sucede esto?

La curva de tipos puede ser un buen indicador de los préstamos bancarios. Los bancos piden prestado a tipos más bajos a corto plazo y prestan a tipos generalmente más altos a largo plazo, obteniendo beneficios de la diferencia entre estos dos tipos. Por lo tanto, la curva de tipos es un buen indicador de los factores que incentivan a los bancos a seguir otorgando préstamos. Si los bancos centrales suben los tipos de interés a corto plazo con demasiada brusquedad, los tipos a corto plazo podrían superar a los tipos a largo plazo, lo que se conoce como inversión de la curva de tipos. Este escenario puede reducir los beneficios de los bancos con respecto a los nuevos préstamos, lo que desalienta la concesión de más préstamos.

Los bancos centrales suben los tipos de interés a corto plazo con la esperanza de ralentizar la actividad económica y así poder controlar la inflación sin paralizar la economía en un intento de equilibrar la situación. La reducción de los préstamos bancarios conduce a una menor disponibilidad de crédito para las empresas y los consumidores, lo que en última instancia perjudica a la actividad económica. Pero, cuando los bancos centrales reaccionan precipitadamente ante el aumento de la inflación, crece la posibilidad de cometer un error en materia de política monetaria, así como de que se produzca una recesión.

Fisher Investments España señala que el reto al que se enfrentan los bancos centrales es que la política monetaria no puede hacer mucho para controlar eficazmente la inflación. No puede poner en marcha nuevas fuentes de energía o suministros, solucionar los cuellos de botella de la cadena de suministro, acabar con las guerras o aliviar las restricciones de la covid. Es difícil saber cuándo alcanzará la inflación su punto máximo, pero una cosa es bastante segura: es más probable que sean las empresas, y no los bancos centrales, las que contribuyan gradualmente a amortiguar la inflación.

¿Cuál será el siguiente paso?

Es difícil saber si el pico de la inflación ha quedado atrás, pero debería remitir con el tiempo. Por ejemplo, los indicios apuntan a que las presiones en las cadenas de suministro empiezan a reducirse, las redes de transporte mundial se normalizan y el crecimiento económico parece mejor de lo que se temía. Aunque ha llevado tiempo, las empresas han respondido al aumento de los precios y la demanda, lo que ha contribuido a aumentar la producción de todo tipo de productos, desde semiconductores hasta petróleo, algo que debería aliviar gradualmente la inflación. Por supuesto, el tiempo necesario para poner en marcha la nueva oferta puede variar, por lo que la escasez puede persistir en algunas zonas.

Otro factor que puede contribuir a ralentizar la subida de los precios es el efecto base, que puede sesgar la variación interanual. Durante mucho tiempo, Fisher Investments España ha considerado el efecto base como uno de los posibles factores desinflacionistas de este año. Las tasas de inflación interanual miden la variación porcentual entre los precios de un mes y el mismo mes del año anterior. La “base” es el nivel de precios del año anterior, que es el denominador del cálculo. Durante las lecciones de fracciones en la escuela primaria aprendemos que un denominador más alto puede dar lugar a un cociente más pequeño, y viceversa.

En EE. UU., hasta abril de 2021, la cifra de inflación base se comparó con un denominador más bajo debido a la deflación de los precios como consecuencia de los confinamientos que tuvieron lugar a principios de 2020. La subida de los precios en otoño de 2021 elevará la base de cálculo durante el resto del año. En Europa y en el resto del mundo, es probable que este efecto de base sea más impactante a medida que avancemos hacia 2023. En cualquier caso, a menos que los precios sigan saltando de un mes a otro, la mayor base desde la que se parte debería ayudar a moderar las tasas interanuales.

¿Cómo pueden los inversores ayudar a mitigar el impacto de la inflación?

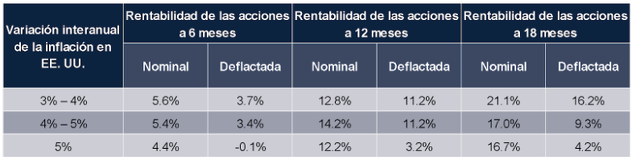

Muchos inversores temen el impacto de la inflación: el aumento de los costes puede afectar en gran medida a la vida de las personas y a sus planes de jubilación. Tal y como señala Fisher Investments España, esa inflación no es intrínsecamente mala para la renta variable, que de hecho ha obtenido buenos resultados en medio de una inflación creciente en el pasado. El gráfico 3 evalúa todos los meses en los que la tasa de inflación del IPC de EE. UU. ha sido superior al 3 % anual, al 4 % o al 5 % desde 1969 y las correspondientes rentabilidades de la renta variable del índice MSCI World durante los siguientes 6, 12 y 18 meses. Todas las cifras de rentabilidad media son positivas, lo que indica que una inflación superior a la habitual no es automáticamente negativa para la renta variable. Además, esta tabla muestra que las rentabilidades de la renta variable ajustados a la inflación siguen siendo normalmente positivos durante estos períodos.

Gráfico 3: la renta variable suele ofrecer una protección contra la inflación elevada*

Fuente: FactSet, a 27/4/2022. Índice MSCI World con reinversión de dividendos, del 31/12/1969 al 31/3/2022; variación interanual del IPC estadounidense, valores mensuales, del 31/12/1969 al 31/03/2022. Los rendimientos a 6, 12 y 18 meses son acumulados, no anualizados. Presentado en dólares estadounidenses.

Aunque es imposible determinar con exactitud cuándo se relajará el actual entorno inflacionario, muchos de los factores que elevan la inflación han mostrado signos de mejora. Mientras tanto, Fisher Investments España cree que la capacidad de las acciones de superar a la inflación con el tiempo puede ayudar a los inversores a largo plazo a protegerse contra el impacto de esta.

No se pierda las últimas noticias y perspectivas de los mercados de Fisher Investments España:

Fisher Investments España es el nombre comercial utilizado por la sucursal en España de Fisher Investments Ireland Limited, (“Fisher Investments España”). Fisher Investments Ireland Limited es una sociedad de responsabilidad limitada constituida en Irlanda que opera bajo la denominación de Fisher Investments Europe (""Fisher Investments Europe""). Fisher Investments Ireland Limited y su nombre comercial, Fisher Investments Europe, están inscritos en el Registro Mercantil de Irlanda con los números 623847 y 629724. Fisher Investments Europe está regulada por el Banco Central de Irlanda. El domicilio social de Fisher Investments Europe es 2 George’s Dock, 1st Floor, Dublin 1, D01 H2T6 Ireland. Fisher Investments Europe externaliza parcialmente diversos aspectos de las funciones cotidianas de asesoramiento de inversión, gestión de carteras y operaciones bursátiles a sus filiales.

El presente documento recoge la opinión general de Fisher Investments Europe y no debe ser considerado como un servicio de asesoramiento personalizado en materia de inversiones o fiscal ni un reflejo de la rentabilidad de sus clientes. No se garantiza que Fisher Investments Europe siga sosteniendo estas opiniones, las cuales pueden cambiar en cualquier momento a la luz de nuevos datos, análisis o consideraciones. La información que figura en el presente documento no pretende ser una recomendación o un pronóstico de las condiciones del mercado. En su lugar, tiene por objeto esclarecer los aspectos tratados. Los mercados actuales y futuros pueden diferir ampliamente de los que se describen en este documento. Asimismo, no se garantiza la exactitud de ninguna de las hipótesis empleadas en los ejemplos contenidos en el presente documento.

-----

Fuente: FactSet, a 16/9/2022. IPC general de EE. UU., Reino Unido y zona del euro, valores mensuales, ajustado estacionalmente, del 30/6/2021 al 31/8/2022.

Fuente: FactSet, a 14/9/2022. IPC subyacente de EE. UU., Canadá, Reino Unido, zona del euro, Japón y China, valores mensuales, ajustados estacionalmente, del 30/6/2021 al 31/7/2022. El IPC básico excluye los precios de los alimentos y la energía.

Fuente: FactSet, a 27/4/2022. Índice MSCI World con reinversión de dividendos, del 31/12/1969 al 31/3/2022; variación interanual del IPC estadounidense, valores mensuales, del 31/12/1969 al 31/3/2022. Rentabilidad acumulada a 6, 12 y 18 meses, no anualizada. Presentado en dólares estadounidenses.