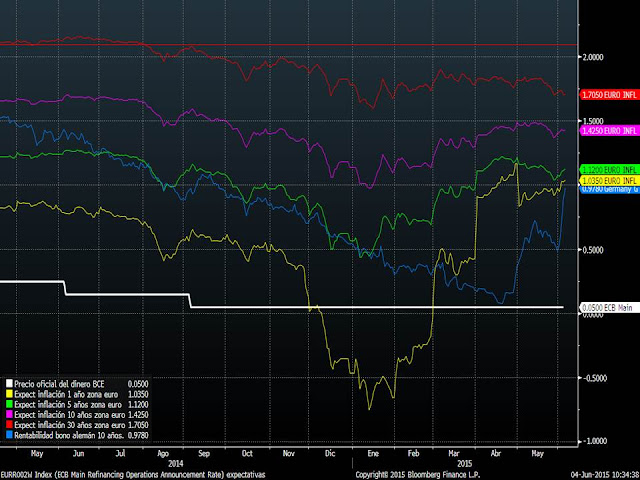

Cuando el movimiento de un activo está más dominado por los especuladores que por los fundamentales, llega un día en que de repente todo se gira a la vez. El gráfico de la evolución de las expectativas de inflación que estamos actualizando desde principios de año es donde mejor se encuentra la explicación. La línea azul es la rentabilidad del bono alemán a 10 años y la verde son las expectativas de inflación a 5 años. Tal y como se aprecia en el gráfico, la bajada de la TIR del bono a 10 años estaba perfectamente explicada por la caída de la inflación.

Sin embargo, tras el anuncio del QE, la correlación se rompió. El QE consiguió revertir al alza las expectativas de inflación, pero la TIR del bono alemán no siguió la estela precisamente por el carácter especulativo de los inversores en estos activos. Decíamos en marzo que esta correlación se rompió no por los fundamentales, sino por un exceso de demanda (BCE) sobre la oferta existente. Ahora que las expectativas de inflación se están trasladando a los datos reales, los especuladores están saliendo en tromba y se han vuelto las tornas. Ahora a pesar de que sigue estando ahí el BCE, tenemos más vendedores que compradores. Además de los especuladores, están vendiendo los que entraron a pie cambiado y los que apuestan a que ha cambiado la tendencia y se ponen cortos.

Si estamos en lo cierto y son los especuladores los que están moviendo el mercado, tenemos que analizar la evolución del activo más líquido. El futuro del bono alemán a 10 años (bund) se está comportando de libro. Perdió en abril la zona de soporte de mínimos del año situada en la zona de 156 puntos que coincidía con la línea directriz alcista iniciada a principios de 2014. Tras un amago de recuperar esta tendencia, justo esta semana se ha girado bruscamente al llegar a tocar la zona de soporte perdida, y ahora cae en picada buscando el siguiente nivel de soporte.

Y viendo el gráfico no hay otro soporte hasta la zona de 147 puntos, que es por donde pasa la media de 500 sesiones y la tendencia alcista iniciada en el año 2011.

Traducido en TIR los movimientos del Bund se corresponderían con el nivel entre el 1% y 1.20%. Este sería el nivel actual que tanto por técnico como por fundamentales (es ahí donde están las expectativas de inflación a 5 años) debería ser el nivel en el que se debería frenar la sangría actual de la renta fija.

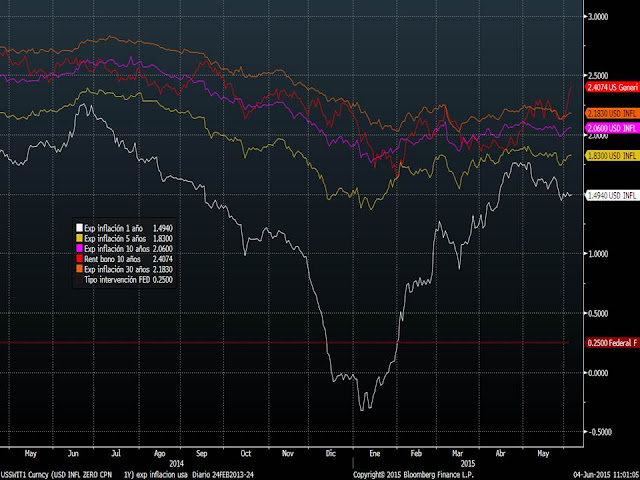

Hasta aquí la teoría, pero el problema es que si es verdad que estamos ante el estallido de una burbuja, estos niveles comentados podrían frenar la espiral bajista de la renta fija de corto plazo, pero será difícil que a medio plazo resistan estos niveles. Y es que no es sólo el problema de los bonos europeos. También están vendiendo bonos de Estados Unidos y del Reino Unido. La lógica usada para los bonos alemanes no se puede aplicar a los americanos, puesto que estos cotizan ya bastante por encima de las expectativas de inflación a 5 años e incluso de las de 10 y 30 años (hoy al 2.41% frente el 1.83% de exp a cinco años).

Entiendo que el mercado está descontando que la FED está en lo cierto y los malos datos macro de Estados Unidos son algo pasajero y los próximos meses habrá clara recuperación de la principal economía del mundo, por lo que tendrán que subir tipos. Ayer mismo Draghi en su rueda de prensa confiaba en la recuperación económica de Europa y en la recuperación de la inflación, por lo que también puede el mercado estar descontando que el QE tendrá éxito y ya para 2016 podríamos ver subidas de tipos en Europa. El problema de la renta fija es que los bancos centrales pueden actuar sólo en la parte corta de la curva. Y aunque esta permanezca inalterada (apenas se están moviendo los tramos de menos de 2 años) la parte larga se mueve en función de las expectativas de crecimiento e inflación.

Que repunte la pendiente cómo lo está haciendo ahora no es malo para las bolsas. Pero el movimiento de la renta fija está siendo muy convulso en los tramos largos porque ahora, tal y como comentamos ayer, todos los que tienen renta fija empiezan a ser conscientes del riesgo que supone (la renta fija ni renta ni es fija) y están saliendo todos por la misma puerta. Así pues, sí que podemos estar ante el estallido de la renta fija, pero habría que distiguir los plazos. El problema está en la duraciones largas. La rentabilidad de los plazos cortos de bonos europeos no tienen por qué sufrir, puesto que el BCE no subirá tipos hasta final del año que viene, y los plazos cortos de bonos americanos ya están bastante por encima de los tipos oficiales, por lo que están descontando la más que posible subida de tipos de la FED.

Lo que es más difícil de explicar es el movimiento de la renta variable. Hoy las bolsas europeas reaccionan con caidas poniendo en peligro soportes importantes. Si realmente venden bonos por mejoría de la economía, las bolsas no deberían sufrir. Quizás la bajada viene explicada por el cotagio del pánico en los bonos. Si miramos los índices americanos, estos sí que están comprendiendo que los malos datos macro de Estados Unidos son algo pasajeros, y todos los índices están recuperando sensaciones alcistas.

El S&P500 no ha hecho amago de perder ningún soporte.

Y el que mejor pinta alcista tiene es el Russell 2000, que está superando los máximos del mes pasado y parece que mantendrá la directriz alcista.

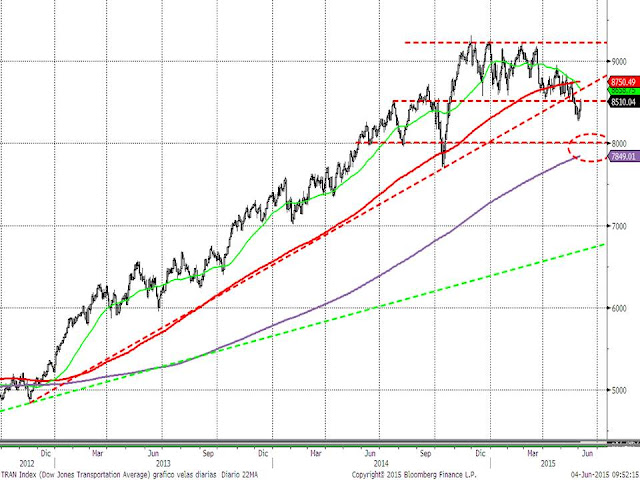

Incluso el dOW jones Transportes ha recuperado el nivel crítico de 8.500 puntos.