Saludos como planteé en mi último artículo "S&P 500 rumbo a los 1300: Game Over" lo que era un inminente y claro un cambio de tendencia hoy es la pesadilla para muchos operadores que no acaban de aceptar que hubo un fallo en la zona de los 1800 hablando del futuro del S&P 500.

Como había comentado en anteriores artículos desde diciembre contemplaba la posibilidad de fallo un poco más abajo de los 1800 pero el mercado decidió llevarlo a cabo en esa zona, ni modo yo no voy a pelear con la tendencia y mucho menos en sus primeras fases que es donde más violenta se comporta. Lamentablemente tuve que reagrupar las tropas no pasa nada y en consecuencia estamos largo en el mercado desde mediados de marzo especialmente en valores de mediana capitalización y en el Rusell 2000, ahora cualquier buen retroceso es una oportunidad de compra desde mi punto de vista.

Pude salir ileso del último intento bajista, lo comento porque de eso se trata esto. Al final del día podemos ser expertos detectando oscilaciones, cambios de tendencia y todo eso que nos enseñan en los cursos, pero hay algo de lo que se habla muy poco y es la administración de las posiciones, tratar de fijar el punto donde tu teoría pierda validez, tener la capacidad y el temple de aceptarla y reagrupar las tropas para salir con pequeñas ganancias o leves pérdidas.

El que me lee que por cierto gracias, sabe que desde mayo del 2015 y hasta mediados de marzo del 2016 estaba totalmente bajista, pero mis límites fueron vulnerados. Rompimiento de los 1950 al alza, desplome en el VIX, rompimiento de la zona de los 1970 y para postre cierre semanal, mensual y TRIMESTRAL por arriba de los 2040 hablando del futuro del S&P 500 (/es). Como explique en "S&P 500 rumbo a los 1300: Game Over" el 21 de marzo

"un cierre por arriba de los 2040 es mi condición final pero viéndolo todo, era solo cuestión de tiempo, ya con el desplome del VIX, el doble piso y con la facilidad que los 1970 fueron cruzados para mí era ya suficiente evidencia."

Ahora una corrección por sobre compra debe de llegar, eso según los manuales más conservadores de "trading" pero las grandes sorpresas se dan en momentos como este, en mercados sobre comprados, sobre extendidos y cuando todo el mundo espera una corrección, este movimiento tiene pinta de eso ojo.

Típico cuando la mayoría de operadores escépticos se den cuenta del cambio de tendencia será muy tarde y en ese momento dos cosas pasaran, yo vendo todas mis posiciones ellos las compran esperando beneficiarse de las alza pues se dieron cuenta de su equivocación y piensan esto le pasa a cualquiera voy por todas. Luego una corrección relativamente fuerte debe de llegar, acto seguido cuando termine esa corrección nos posicionamos al alza y la mayoría de operadores abatidos cierran posiciones al alza con perdidas convencidos de que no estaban equivocados en aquel momento donde se cambiaron de chaqueta de bajistas a alcista y viendo que es una segunda oportunidad van por todas, abren cortos para recuperar y nuevamente son barridos, lo siento no me odies por ser sincero, eso es una ley en los mercados, el último en llegar a la fiesta siempre le toca bailar con la más fea así que mueve tus caderas que Betty está esperando por ti.

El ciclo está maduro, eso es unánime pero el hecho de que esté maduro no significa que deba acabar de inmediato no todo lo que brilla es oro, si el ciclo no se acabo en su última visita a los 1800 olvídense de los cuentos de sirenas eso será en otro momento y como pasó anteriormente voy a ser de los primeros en dar la alerta. Como vemos en el gráfico abajo la media de un mercado alcista es de aproximadamente 1800 días para poner un número redondo, este mercado lleva ya más de 2300 días y sigue contando o sea está ya por encima de la media eso es un argumento a favor de los bajistas pero no es suficiente, eso es como salir al patio ver nubarrones y dar por sentado que va a llover, eso es una empresa de tontos.¿Y si al mercado le da con seguir al alza 2000 días más como el ciclo del 87 al 2000?, solo salieron nubarrones y tú te quedaste con la sombrilla en la mano en un hermoso día soleado y para colmo bailando en tu patio con la más fea.

El empleo y otros indicadores están al límite eso es claro, pero no significa que sea el fin del ciclo alcista, la poca flexibilidad mental no nos permite ver muchas veces más allá y poder aceptar escenarios poco probables. Los mercados alcistas nacen en el pesimismo, crecen en el escepticismo, maduran en el optimismo y mueren en la euforia . Ahora ya saben que opino sobre invertir mirando el pasado pero para los que no sepan voy a recitar esto que escribí hace un tiempo que lo resume a la perfección:

"Winston Churchill dijo: "Entre más lejos miremos al pasado, más lejos podremos mirar al futuro". Obviamente Churchill no sabía nada de los mercados a juzgar por esa frase, ya que en los mercados invertir mirando a través del espejo retrovisor es una locura y una novatada de muchos. Muchos han descrito esta corrección como la del 2011, otros como la del 1996 etc.. es un tema entretenido sin duda para vender artículos, entrevistas entre otras cosas, pero les voy a decir un secreto que pocos saben , esta corrección es similar a la del 2015 y punto. Cuando los mercados rompan a la baja de una vez por todos aprenderán una lección incalculable, " el mercado de lejos se parece pero NUNCA es igual.

Seguir conduciendo mirando a través del espejo retrovisor es peligroso, sin duda van a chocar con una vaca o con un tren a máxima velocidad eso está garantizado, bueno comenzamos:" nota eso fue a finales del 2015.

Bueno ahí se las dejo mediten y piensen, al final del día amigo(a) tome sus decisiones por usted mismo, no tome decisiones a base de análisis de otro, sea autónomo en el mercado no sea un "copy" "paste" de otro que posiblemente sabe de bolsa lo que se yo de mecánica cuántica, o tal vez sabe pero el día que el no este ¿que vas a hacer?, siempre te dio pescado para comer pero nunca te enseño a pescar.

Si no está listo para eso, siga perdiendo dinero y siendo humillado días tras día por el mercado pues lamento decirle que es el único camino que existe para sobrevivir en esto y arañar unos cuantos dólares. Unos buenos cursos y unos cuantos mentores sin duda le harán la tortura un poco más suave, pero igual tienes que sufrir, perder mucho y ser pateado antes de ver destellos de luz. ¿Estás dispuesto a seguir cogiendo patadas del mercado?, si tu respuesta es SI vas por buen camino.

Ahora la próxima vez que vea a un "trader" con buena puntería y buena percepción no diga lo que todo el mundo piensa:

"esa persona sí que tiene talento y a estudiado mucho que genio",

vamos a darle vuelta a la pandereta y veamos la verdad, el ha perdido mucho dinero, ha sido pateada, escupida, humillado y bailó con la más fea mas veces que que Patrick Swayze en Dirty Dancing esa es la verdad de un tipo que le atina de verdad y créanme son bien pero bien pocos de mil uno y de cien ninguno.

Otro mito, debe estar forrado de dinero, ja si difícil es atinar correctamente más difícil es ser rentable a tal nivel de estar forrado eso es otro mito, de cien mil uno y de diez mil ninguno yo sin duda estoy en los diez mil me encantaría estar forrado ¿a quién no? pero después de casi 10 años en esto he aprendido que eso es una empresa bien complicada y uno tiene que trabajar mucho para poder arañar algunos dólares.

Ahora he llegado a la conclusión que para ser rentable en esto el mejor camino es el largo plazo, no soy operador de largo plazo por la única razón de que el capital que se requiere para que valga la pena es relativamente alto, o por lo menos fuera de mi alcance, así que me toca hacer "swim". Ahora después de toda esa muela como dicen los hermanos cubanos, analiza ¿al día de hoy bailas con la mas fea? vamos a lo que venimos:

Como saben no soy fanático de ningún sistema en específico, creo que tratar de leer todos los movimientos del mercado de una sola manera es un error. Los retrocesos de fibonacci por ejemplo es la mayor estupidez que he visto en mi vida pero ya saben una mentira repetida muchas veces se convierte en una realidad y los retroceso FUNCIONA muy bien y de qué manera, pero ese es otro tema.

Yo al final del día soy un "trader" discrecional y la experiencia combinado a saber organizar la información tanto fundamental como técnica es vital para llegar a una conclusión basada enPROBABILIDADES, ese es mi principal sistema las PROBABILIDADES pues 6 siempre son más que 4 y el alza en estos momentos está en 6 para que eso cambie mínimo el S&P 500 tiene que romper la zona de los 1990 a los 1970 hasta que eso no ocurra cualquier argumento bajista es sólo apostar a un mercado a la baja y no invertir con un plan decentemente estructurado.

Ahora siempre ahí algún sistema que confirma mi escenario de probabilidades o varios y voy a usar la AD en el NYSE “time frame” diario de una manera muy simple. Este sistema tiene su complejidad no soy experto en el lo que se es muy básico pero si gustas más información Miguel Larrañaga

la expone muy bien. Personalmente es de los mas didacticos que he lee-ido en ese tema, también Javier Alfayate maneja ese tema muy bien.

Este sistema tiene fallos claro que si, las ondas de Elliot también los tienen y el análisis fundamental también los tiene, o dándole vuelta a la pandereta NINGUNO falla el que falla eres tu que te empeñas en interpretar el mercado siempre con la misma herramienta.

Voy en orden de importancia, el Dow Jone es un chicharro, por mi lo pueden apagar mañana y no pasa nada así que ni lo miro. Ya lo he repetido mil veces pero lo repasamos no pasa nada, el NYSE y el NASDAQ son los únicos mercados, el resto son ÍNDICES representativos y de ellos el ÚNICO que se puede destacar y no siempre es el S&P500, es un hijo de ambos y sin duda analizarlo a él en muchas ocasiones se aciertan los movimientos del mercado y se simplifica la tarea muchísimo, pero cuando el mercado es incierto hay que ir donde mama y papa por eso voy primero al NYSE luego al NASDAQ y tercero al SP 500 comenzamos. El NASDAQ tiene un sub-indice el NASDAQ 100 /nq que desde mi punto de vista distorsiona un poco la lectura del mercado, por eso en este momento mi prioridad es el NYSE.

NYSE

Nota: Cada punto ej, 1 esta explicado abajo pero tienes que usar de referencia el gráfico arriba en los los puntos hasta el 6

1-Doble piso en la zona de los 9000 a los 8900, si nos fijamos en el recuadro de más largo plazo a la izquierda “NYSE 15 YEAR”, esa precisamente fue la zona donde se activó el "crash" bursátil del 2008, el mercado a veces tiene memoria y sin duda esta fue una de esas veces.

2-Recuperación de la línea de tendencia de largo plazo, aunque esta línea es un poco subjetiva, la he visto dibujada por otros analistas poco más arriba o abajo, más bien es una zona y la variaciones no son un problema para lo que planteó. Al mercado le tomó casi 7 años en cruzarle y la recuperó SIN problemas entre febrero y marzo. Se supone que al momento de acercarse a ella el mercado se desploma y no ocurrió o mínimo se metiera en un lateral por debajo de ella.

3-Cierre diario por arriba de la MM200 exponencial, esto es tema de debate un cierre por arriba de la MM200 o por abajo no significa siempre cambio de tendencia pero en este contexto específicamente si significa mucho

4-Cierre por arriba de la MM200 simple

5-Si nos fijamos en la última subida de octubre a noviembre específicamente los valores del NASDAQ no acompañaban la subida y los del NYSE estaban planos. Eso debido a que esa subida estaba impulsada por el NASDAQ 100 que sin duda distorsiona los mercados y de qué manera. En su día lo toque en “El mercado bajista sigue en vigor no ha cambiado NADA” específicamente esta parte

“Si nos dejamos llevar por el tono de los alcistas da la impresión de que esta en 10,000 puntos y ni siquiera a llegado a los "máximos" de la última trampa, ver gráfico de abajo. De hecho está creando una resistencia descendente clara.

pulse para ampliar

pulse para ampliar

¿Podemos tomar por buena esta última subida del NASDAQ?, por lo menos a mi no me convence hasta el momento. Prácticamente el NASDAQ ha sido empujado a máximo por el NASDAQ 100. Y no es que las 100 compañías están empujando al NASDAQ 100 son solo una porción de esas 100 las que lo han hecho. Miren el NASDAQ 100 en la gráfica de abajo: El sector de información y tecnología es prácticamente el 50% del NASDAQ100, y prácticamente se lo reparten entre Google, Apple, Microsoft y Facebook, increíble! Miren como han crecido estos mastodontes, imaginen si el NASDAQ 100 no hubiera hecho el corte de ponderación de Apple hace unos años estuviera en 5000 puntos o más.

NASDAQ 100 , gráfico de abajo

pulse para ampliar

pulse para ampliar

¿Cómo es esto posible?, el NASDAQ es un índice ponderado a base de la capitalización bursátil de sus empresas, si miramos entre Google, Apple, Microsoft y Facebook componen prácticamente el 40% de la ponderación de este índice. Al menos a mi no me hace gracia que prácticamente esta subida sea por unos cuantos elementos del NASDAQ 100 y no se acompañado por una mayoría del mercado. Máxime cuando Apple prácticamente basa su modelo de negocio en un celular y está tratando de hacer la transición a ser un negocio más sólido, algo así como un conglomerado estilo Google. Facebook igual que Apple está tratando solo que Facebook sí tiene que pelear frente a frente con Google, algo que Apple no tiene que hacer del todo. Google sin duda es sólida como un diamante, para mi es la empresa perfecta.

No es que yo sea un inversor de largo plazo y el muy analista fundamental, poco me importa para donde se muevan, si van para arriba bien y si van para abajo mejor, pero hay que tener un poco de todo en el arsenal. Recuerden yo soy un erizo o un zorro no recuerdo pero el que sabe poco de muchas cosas:-

6- Esa misma divergencia la llevaba el mercado antes de las caídas de octubre del 2014

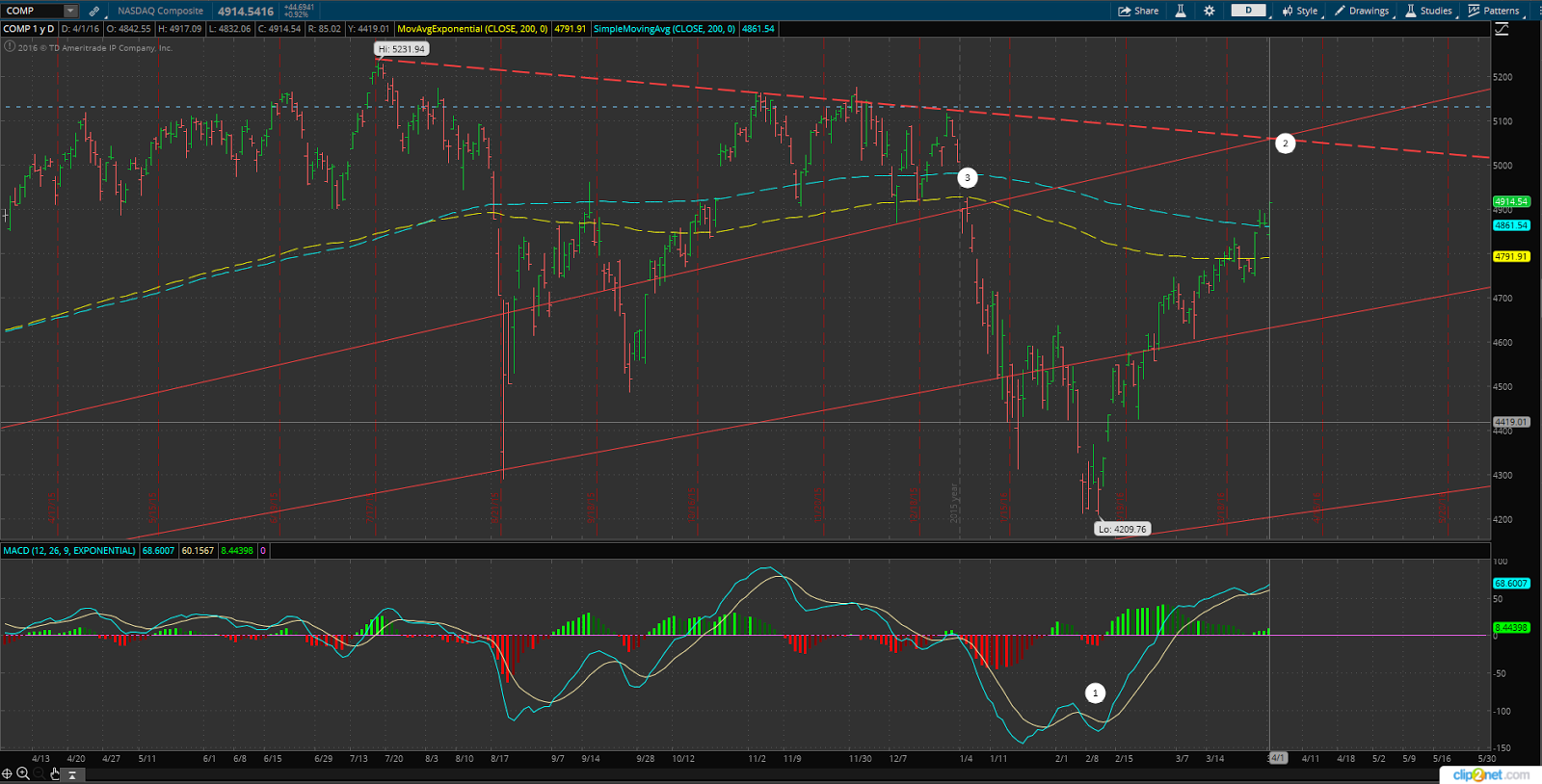

NASDAQ

El NASDAQ a pesar de ser el más alcista es el mas trabajo que tiene, pues:

1-Marco una pequeña divergencia en el MACD, me hubiera gustado verla más clara eso es un pelo en la sopa sin duda

2-Tiene una zona conflictiva, toda esa zona es donde convergen los máximos históricos, la parte alta del abanico de Fibo y

3-Tiene un gap que podría ir a cerrarlo y en ese momento venirse abajo, no lo creo pero lo toco. Al igual que el NYSE está por arriba de la MM200 eso es positivoSP 500 (/es)

- Futuro del S&P 500

- Ya había reseñado lo más destacado en S&P 500 rumbo a los 1300: Game Over pero le añado solo unos detalles el S&P 500 cerró por arriba de los 2040, como saben era mi límite y la zona superada a la baja antes de que comenzaran las caída. Cerro en diario, semanal, mensual y TRIMESTRAL por arriba de esa zona

- Este si marco en diario claramente la divergencia alcista en el MACD

- Solo tiene una pequeña prueba en los 2087, no creo que sea nada de otro mundo cuando se acerque puede haber un poco de volatilidad pero es parte del juego

Futuro del VIX

El VIX está en clara tendencia bajista va en CAÍDA LIBRE y:

- Recuerdan mi murciélago, ya murio RIP

- 1-Dibujo un “reversal semanal” y paró justamente en la zona de los 15.50 de hecho cerró en 15.43 eso es bien positivo para que las subidas en los índices sigan su curso

- 2-De confirmar esta ruptura la zona de los 12 sería su próxima parada y los 2087 y los máximos históricos serán traspasados como mantequilla

Con esto cierro, un posible escenario bajista de momento lo veo complicado, el “reversal” de esta semana en el VIX sumando la estacionalidad del mes de abril que es es el segundo mes más alcista del año son señales muy alcistas. Ya aparecerán chillando los ingenuos que diciembre es el mes más alcista y mira lo que ocurrió, lo único que les voy a decir es que sigan estudiando mucho, un tren o una vaca está esperando por usted para que aterrice en ellos y sobre todo siga BAILANDO CON LA MÁS FEA.