El caso Gowex: por qué era previsible y qué podemos aprender (válido para todo el mercado)

Hace tiempo que descubrí Gowex (por su gráfico). Cuando nadie hablaba de ella, yo ya me había fijado en su forma de evolucionar, desde finales de 2011 y principios de 2012. Se me escapó en el primer escape alcista a mediados de 2012, cuando inició su epopeya, y decidí no ir detrás, porque cada tirón alcista y consolidación, me hacían ver que había algo raro. Había potencial especulativo de corto plazo, pero quien juega con fuego...

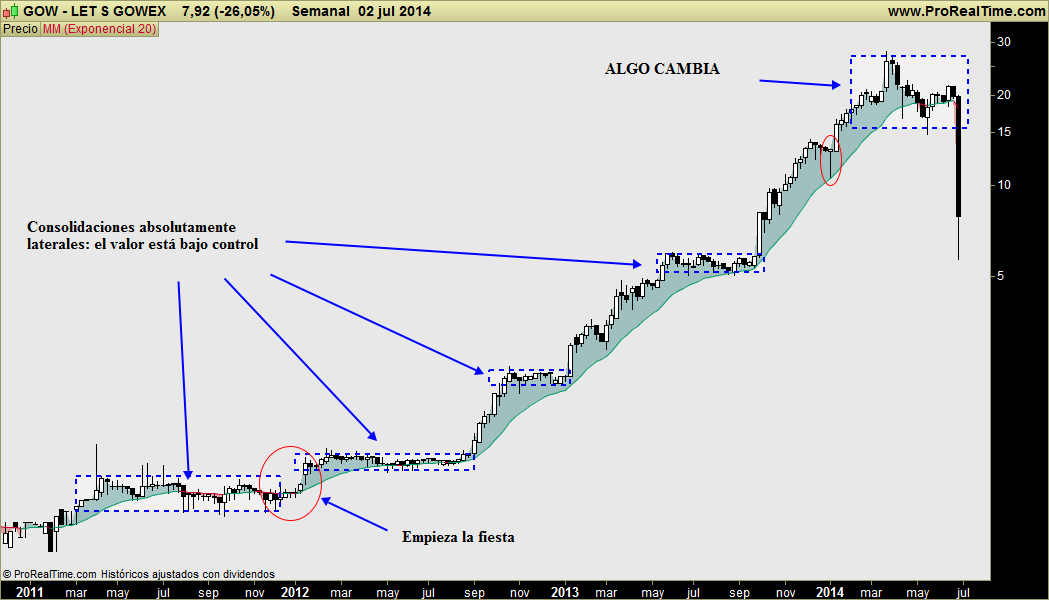

Gowex en bolsa desde el principio: años 2011-2014

En este gráfico podemos ver que en 2011, 2012 y 2013 no había casi dientes de sierra: las fases de consolidación eran absolutamente laterales, sin fluctuación. Los bajistas no tenían ninguna opción. "Alguien" se encargaba de que no hubiera ningún recorrido bajista.Sin fluctuación no hay mercado, ahí no rige la oferta y la demanda. Tras un tirón vertical, apenas había retroceso; la consolidación duraba semanas ó meses, y terminaba llegando otro tirón vertical. Hasta que a principios de 2014 llegó un primer y pequeño susto, que dió pasó al tirón final.

Más abajo termino de analizar técnicamente lo que ocurre a partir de ahí, porque es importante. Antes de eso, volvamos con la parte CONCEPTUAL: ¿podía un inversor particular haber visto venir el drama? Rotundamente sí.

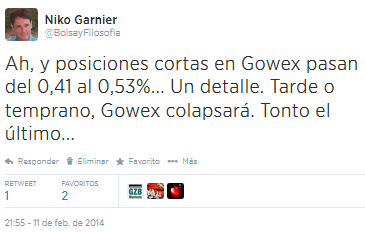

A principios del año 2014 dije claramente (por ejemplo en twitter el 11 de febrero de 2014) que Gowex acabaria colapsando. ¿Por qué? ¿Acaso tengo una bola de cristal? Por supuesto que no. Pero he visto cosas durante casi 20 años en bolsa, que me recordaban mucho a lo de Gowex. Algunas no tan lejanas: el caso de ASTROC (ahora Quabit) es el más parecido. El mecanismo es sencillo:

- 1. coge un valor muy pequeño, con un volumen de negociación bajísimo;

2. te costará poco dinero manipularlo para que sólo suba;

3. al poco tiempo (meses) ya habrá llamado la atención;

4. sigue alimentando la euforia con actividad en foros entre los particulares;

5. la actividad de la empresa en un sector de moda (internet, wifi) es una ayuda fundamental;

6. una vez la dinámica en marcha, se trata de alargarlo lo más posible. Pero ojo: cuando el valor sea más grande y tenga liquidez, ya no podrás controlar el precio (porque no tendrás suficiente dinero). Ese será el principio del fin.

¿Era previsible?

Muchos se preguntan si se podía haber sabido que era un fraude contable (uno más...). La pregunta para mí es equivocada. Buscamos comprender la realidad en sus últimos detalles, y eso no es necesario (ni deseable). No necesité, ni intenté siquiera saber cómo y cuándo colapsaría Gowex; no pensé que fuera un fraude total como se está revelando, pero eso me da igual, es irrelevante. Sabía que llegaría, y era suficiente. La pregunta correcta es: ¿me sorprende que haya caído un 60% en dos días? La respuesta es clara y contundente: NO.

Hace falta un poco de experiencia para llegar a ese convencimiento, pero no es nada difícil si sabes mirar las cosas con desapego y honradez. Yo viví los casos de TERRA (burbuja .com) y de ASTROC (burbuja inmobiliaria). Son casos diferentes, pero con algo en común: unos gráficos que anulan totalmente la presión bajista, con posiciones muy extrañas, sobre todo ésta última (el caso de Terra es diferente porque forma parte de una histeria global mayor en los mercados). En Astroc (ahora Quabit) por ejemplo, llegó a haber 1 millón de títulos a la compra y tan sólo 10.000 a la venta. Obviamente era un montaje total, que ridiculiza la sensación de mínimo control de la CNMV, aunque ese es otro tema largo y polémico...

El gráfico: una nota técnica (chartista) muy importante.

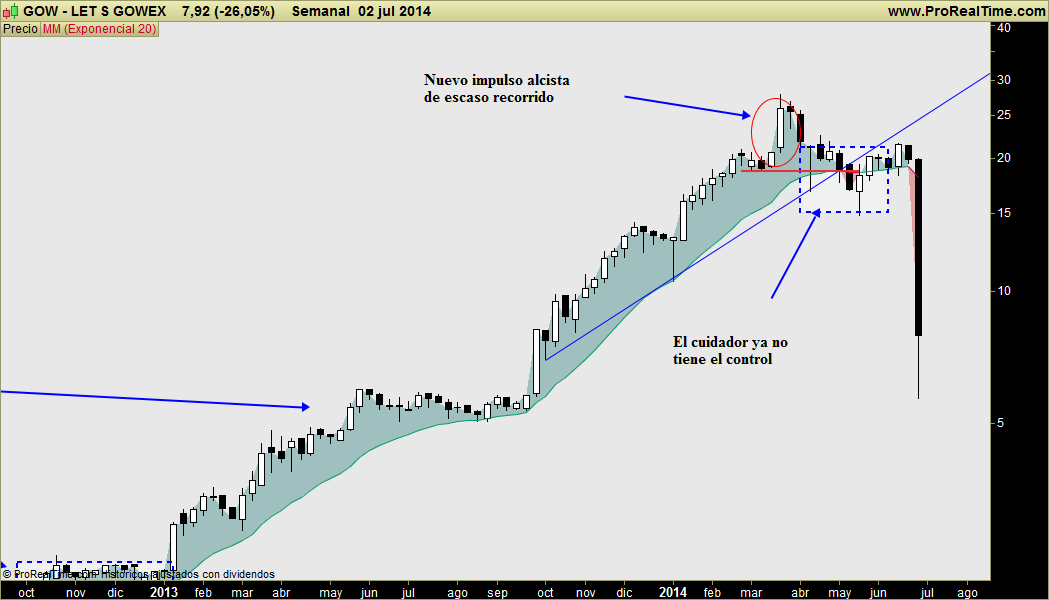

Gowex en bolsa en 2013 y 2014: principio del fin

En este gráfico de GOWEX me llama la atención la configuración técnica en la que llega el crack. Desde hace meses, veíamos un agotamiento de la tendencia alcista (que no un giro). Eso en un valor con el historial técnico de Gowex, era algo inaudito: por primera vez desde su salida a bolsa, un tramo alcista se quedaba corto (marzo 2014), y se producía una corrección que retrocedía por debajo del mínimo local anterior (18-19€, línea roja), rompiendo incluso una directriz alcista reciente.

Hubo intentos de controlar la situación. Dos velas con sombras inferiores largas (mínimos intradía muy bajos), con volumen alto, intentaron marcar puntos de inflexión los días 14 de abril y 19 de mayo. Pero los especuladores bajistas (Gotham??) ya estaban presionando a la baja, y su potencia de fuego era superior a lo que el "cuidador" podía absorber.

Gowex marzo-junio 2014: fallo de continuidad alcista y debilidad nunca vista

Después, en junio llegó el rebote, y a finales parecía incluso que retomaba la senda alcista. ¿Había conseguido el cuidador encauzarla?

Pues seguramente Gotham eligió cuidadosamente el día de lanzar la noticia y haber público su informe. No lo sé, pero desde luego siempre me maravilla ver que algunas "desgracias" ocurren en timing técnicos propicios, donde no parece que haya "casualidades".

Véanlo de otra manera: ¿porqué Gotham no publicó su informe en febrero ó a finales de marzo cuando el valor subía en vertical? Porque estaban construyendo sus posiciones bajistas. Eso frenó seguramente la duración y tamaño de ese nuevo impulso alcista. Además, el zarpazo se pega cuando ya han comprobado que la presión alcista no ha respondido como habitualmente. Es el momento de hacer caja.

En resumen, lo importante es que antes del crack, tenemos casi tres meses donde la evolución ya no es la "habitual". El "notición" llega cuando la fruta está madura para caer.

Qué nos enseña el caso Gowex aplicable a la bolsa en general.

Es buen momento para recordar este post de hace unos meses donde reflexioné sobrecómo se forman los techos de mercado y cuándo debemos empezar a temer caídas fuertes. Salvo escenario de crack tipo 1987 (a cubrir con opciones), tenemos tiempo de entrar en zona de peligro. Dicho de otra manera, no podemos esperar una tormenta brutal para dentro de 2 horas, si tenemos un sol radiante y cielo azul. (hablo en términos técnicos de tendencia alcista en los mercados).

Extrapolando al mercado general actual (índices USA y Europa), diría que los índices USA están donde estaba Gowex en algún momento del año 2013, ó en cualquier caso, antes de poder decir que el equilibrio entre oferta y demanda (compradores alcistas y vendedores bajistas) se está rompiendo. Es decir: sin peligro inminente a la vista. La probabilidad de un colapso inminente en los mercados es baja; pero como bien nos dice TALEB, la probabilidad baja no significa peligro bajo, ya que un evento catastrófico tipo cisne negro (=crack) puede ser letal, y por muy baja que sea la probabilidad, no podemos ignorarlo (eso es otro tema).

Conclusiones:

- Podemos aprender del caso Gowex (ni el primero ni el último) sobre fraudes y estafas del mercado: desde su construcción inicial, maduración, y fase final de debilidad.

- Los gráficos (chartismo) son los primeros que nos indican posibles estafas en formación (etapa feliz) y los momentos de estallido final cercano (debilidad previa al crack).

- Podemos extrapolar el esquema a la bolsa en general: las tormentas no llegan si el cielo es totalmente azul. No podemos esperar un colapso inminente cuando acabamos de marcar un nuevo máximo histórico (otra cosa es que compremos ahora...). Si intuimos un posible techo importante de medio-largo plazo, tendremos al menos 2-3 meses para ver cómo se va formando (van apareciendo nubes).

Este artículo tiene 9 comentarios

Saludos.

Entré en Carbures a 7 y pico y no he salido con el pánico mercado de estos días.

Soy consciente de que Carbures es bien distinta a Gowex porque la producción industrial es tangible y el wifi gratis no, pero si te fijas las subidas escalonadas desde la primavera de 2013 son parecidas a las de Gowex. También la primera bajada importante coincide en el tiempo con Gowex (primavera de 2014)

Qué piensas del valor?

De todas formas, al margen de eso, es más importante la parte de GESTOR, que la de ANALISTA. Es decir: ¿cuántas llevas? ¿Pondera más de un 5% de tu cartera? ¿Más de un 20? de un 50%? Mucha gente pregunta opinión sobre valores y se olvida de lo más importante: la gestión del riesgo.

Si pondera más de un 40% y sólo tienes 2-3 valores en cartera, entonces estás jugando al casino: tu riesgo de Game Over es muy alto, y tarde ó temprano llegará. Si no es tu caso, me alegro. Pero vale para más de un lector que estará en ese caso.

En resumen: si tienes miedo, REDUCE, o sea, vende una parte. Como explico en el artículo, hay decisiones SABIAS que se toman conceptualmente, sin necesidad de ser un científico que todo lo explica.

El gráfico de Carbures es parecido a Gowex, pero insisto, no lo conozco como para llegar a la misma conclusión. Lo que te puedo decir es que 1. es un valor pequeño, un chicharro venido a más, y 2. ha subido muy muy fuerte. Parece que no digo nada, pero ahí está todo dicho: lo que sube fuerte, corre el riesgo de baja fuerte (salvo que sea Apple ó similar). El hecho de ser chicharro significa que el riesgo de colapso está ahí: el volumen que hay es especulativo, y si por cualquier motivo hay desbandada, se secará literalmente y será muy difícil salirse porque no habrá dinero a la compra. Un clásico.

Saludos.

No me he casado con ella, pero no sé si es un chicharro. Acaba de firmar un contrato de 90 mill de euros en China para proveerles de sistemas de fabricación para fibra de carbono y la hoja de ruta la van cumpliendo. Es proveedor de Airbus, calificacion Tier 2, tiene 9 plantas repartidas por todo el mundo y el autoclave mas grande de Europa en Illescas, Toledo. Tiene patentes frutíferas y el consumo en fibra de carbono va al alza en todo el mundo sí o si, tanto en automoción, como ferroviario, obra civil, aviación y lo que salga. Está presente en todos esos ámbitos.

También me tranquilizó que el CEO comprase millones de euros en acciones estos días de atrás subiendo su participación hasta el 26% y que se van al mercado contínuo a la vuelta del verano.

Por otro lado tiene un PER de locura 3000 y mucho y mucha deuda, pero es que está creciendo, la pobre.

No sé, vender ahora me jodería. Me gusta la empresa pq la ingeniería es economía real y es lo que de verdad mueve el mundo, pero meditaré lo que has dicho., porque tiene bastante sentido

Que sepas que te sigo... he comprado un puñadito de mcphys, aunque me ha pillado la bajada de hoy

Tambien tengo en perspectiva un ETF de robótica del Nasdaq que tiene buena pinta ROBO STOX

Saludos

Por otra parte, lo que comentas del PER y la Deuda, son claros factores de riesgo. Está creciendo, claro... pero ¿cuánto tiene que crecer para confirmar la expectativa que anticipa un PER estratosférico? Si el precio actual ya descuenta un crecimiento del 50% anual durante 5 años (por decir algo), entonces quizá sea momento de vender. Lo más difícil es separar la parte que deslumbra de empresa brillante, y la parte de valoración, de puro mercado, que en realidad es lo que cuenta...

Claramente, 1/3 es mucho, y si hoy día pondera más, pongamos 50%, te la estás jugando claramente. Eso no es invertir. Eso es jugar al pelotazo. Seguro que la caída de McPhy te acojona menos... no?

Voy a mirar ese ETF de robótica, gracias por la idea !! Tengo en mente mirar algo importante también: las impresoras 3D, que tiene una pinta estupenda.

Estamos en contacto!

ROBO STOX, está compuesto de 70 empresas de robótica pero incluye varias relacionadas con impresoras 3D, entre ellas creo que está estratasys y otras que medió a conocer el genial Pedra Niño.

Probablemente venda hoy Carbures... ya veremos. Según se comporte.

Saludos

Me asusta más el mercado en general, que parece que está pinchando. Ahí me alegro de estar en liquidez al 90% y más en mi cartera global:

www.global-trader.net...

Un porcentaje de liquidez muy alto debido a dos factores:

1-la progresividad y cautela extrema con la que estoy construyendo la cartera (primer objetivo: conservar el capital), y

2-la desconfianza que tengo a largo plazo con la situación de las economías (estructural, demográfica) y el "experimento" de los bancos centrales que parecen haber descubierto el santo grial.

Estamos en una carrera de fondo, por mucho que algunos se lo tomen como un sprint...

Saludos.

Escriba un nuevo comentario

Identifíquese ó regístrese para comentar el artículo.