Estimado lector de InBestia. Hasta el 14 de septiembre vamos a colgar en el Blog de AlphaValue nuestro DIARIO DE MERCADOS. La idea es que puedan conocer de manera gratuita el producto que estamos ofreciendo en el Market Place de InBestia.

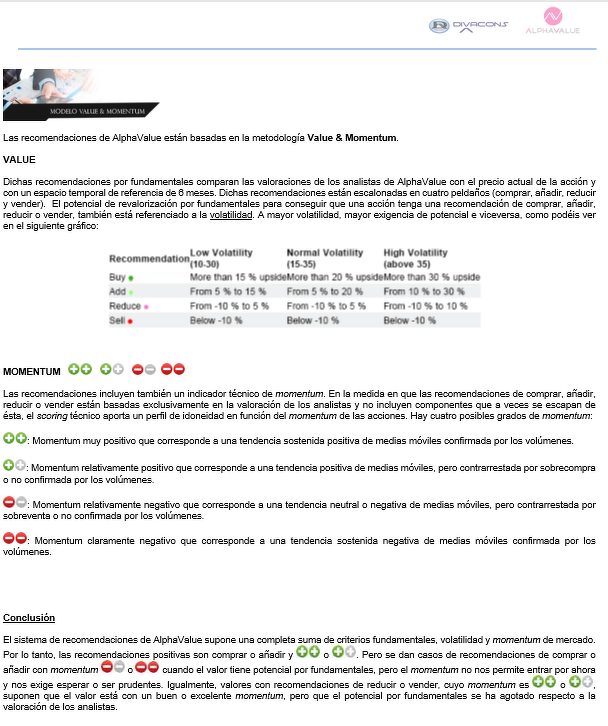

Se trata de un informe diario de información financiera basado en la experiencia de un equipo de analistas independientes de máximo prestigio internacional. Realizamos todos los días un DIARIO DE MERCADOS (9:00) analizando los mercados bursátiles, la situación internacional, tanto económica (macro), como por compañías (micro), intentando buscar a través del modelo Value & Momentum la selección óptima de activos, países, sectores y valores. Un producto conocido desde hace más de 20 años por el inversor institucional y que ahora ponemos al alcance de todos. Para aquellos inversores con más inquietudes, podemos ofrecer unos servicios más avanzados bajo petición.

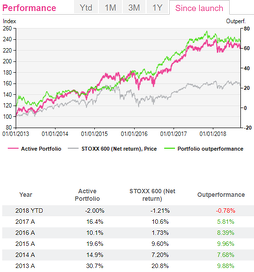

Aunque hacemos un análisis de bolsa de los mercados internacionales, hay una clara vocación europea, con especial atención al mercado bursátil español. Tener una buena información financiera y análisis, es fundamental para poder tomar decisiones de inversión con criterio. Nuestra cartera modelo lleva batiendo a los índices de referencia desde 2013.

-------------------------------------------- XXX ----------------------------------

DIARIO DE MERCADOS AlphaValue Miércoles 12/Septiembre: Entre el optimismo sobre el Brexit y las dudas sobre la guerra comercial… ¿Qué camino coger?...

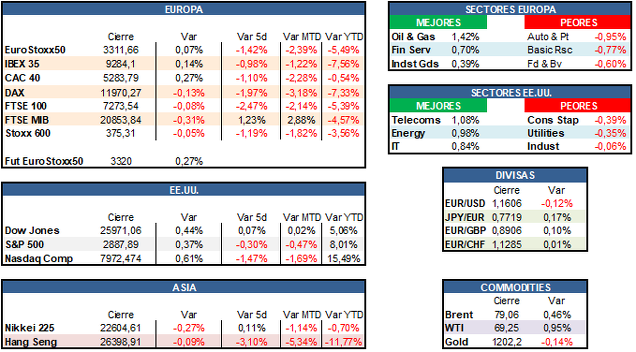

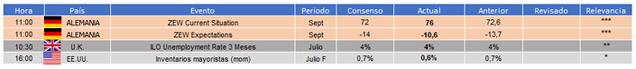

De la agenda macro de ayer destacamos:

Hoy estaremos atentos a:

*Sesión ayer en Europa con signo mixto, mientras que EE.UU. continúa con el buen tono. Ver tablas. Atentos hoy al Libro Beige en EE.UU. y en Europa al debate sobre el estado de la Unión. El huracán Florence entra en la costa sudeste de EE.UU. durante estos días.

*Emmanuel Macron confirma la noticia que ayer os avanzábamos sobre la bajada de estimación del PIB de Francia para 2018 al +1,7% yoy (vs +2% estimado anteriormente) y el incremento de las previsiones del déficit público.

*La confianza de los inversores en la economía alemana (medido por el ZEW) dio algo de optimismo, quizás apuntando menores tensiones comerciales entre EE.UU. y la UE. Ver tablas macro.

*Se comenta que la Unión Europea y Reino Unido anunciarán pronto una cumbre en noviembre para cerrar el acuerdo del Brexit.

*Philip Hammond, ministro británico del Tesoro, anunció ayer que Mark Carney va a mantenerse en su actual puesto de gobernador del Banco de Inglaterra hasta enero de 2020, en lugar de dejar el puesto en junio de 2019, como estaba previsto. Carney advierte de que el sistema financiero chino es uno de los mayores riesgos sobre la economía.

*El primer ministro de Irlanda, Leo Varadkar, afirmó que habrá un acuerdo en el Brexit en la próximas semanas, en declaraciones a la cadena británica BCC.

*El presidente de Rusia, Vladimir Putin, y el presidente de China, Xi Jinping, mantuvieron un encuentro previo a los ejercicios militares conjuntos que van a realizar ambos países. El presidente chino pidió que Moscú y Pekín luchen juntos contra el proteccionismo. Además, China pide a la OMC poder imponer sanciones a EE.UU. por una disputa comercial.

*La directora gerente del FMI, Christine Lagarde, advierte sobre la guerra comercial entre China y EE.UU. Dice que podría suponer un duro golpe sobre los mercados emergentes.

*Continúan las tensiones de Hungría con los mandatarios de la UE. La organización podría vetar su derecho de voto.

*El viceprimer ministro italiano, Luigi Di Maio, asegura que no hay ningún motivo para que Italia supere el límite del déficit del 3% el año próximo.

*El ministro alemán de Finanzas,Olaf Scholz, quiere avances en la unión bancaria este mismo año.

*Previsiones de la Agencia Internacional de la Energía sobre la demanda de petróleo en EE.UU. para 2018 y 2019. La AIE espera que en 2018 la demanda suba en 470.000 b/d (no cambia respecto a la anterior previsión) y para 2019 que suba en 250.000 b/d (la recorta desde los 290.000 anteriores). El STXE Oil & Gas fue ayer el mejor dentro del DJStoxx600 con avances del +1,42%. Además no olvidemos que entramos en época de huracanes y podríamos seguir con los repuntes a C/P del precio del crudo. De hecho el Brent se va a máximos anuales (79,40 $/b). Oportunidad de trading.

*Según la agencia RIA, Rusia cree que es malo para la mayoría de las compañías europeas rechazar cooperar con Irán con el fin de protegerse a sí mismas de la presión de EE.UU.

*La CEOE revisó a la baja las previsiones de crecimiento del PIB español.

*El Fondo de Rescate Europeo colocó 997M€ en bonos a 5 años con tipos negativos.

*El Banco Central de Noruega apuntó que el crecimiento se mantiene sólido en el país y anticipa una expansión de 7 décimas en los últimos tres meses.

*Los futuros europeos vienen con ligeros avances.

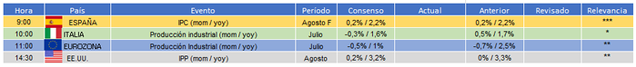

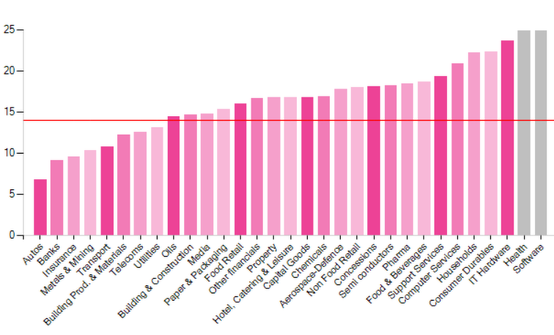

EVOLUCIÓN SECTORIAL YTD

RATIO PER (POR SECTORES)

Brasil, ante unas elecciones cruciales

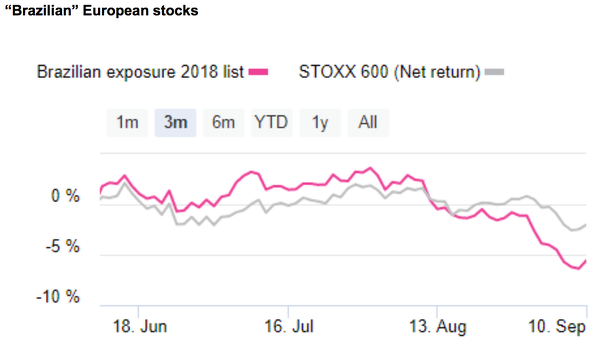

A fines de mayo, habíamos advertido sobre la inestabilidad de Brasil como una fuente de problemas para los valores europeos que forman parte de nuestra cobertura. Esto fue un poco temprano, pero finalmente estas acciones tuvieron un performance (evolución) inferior al resto desde principios de agosto, como se destaca en el siguiente gráfico que sigue esas 32 compañías.

El desencadenante fue la huelga de los camioneros antes de las elecciones generales. El panorama político no ha mejorado, ya que las elecciones deben celebrarse el 7 de octubre.

La candidatura de Fernando Haddad (en lugar de Lula da Silva) en representación del PT ha sido acusada de corrupción, lo que puede ser simplemente estrategia de los rivales, pero es poco probable que ayude. Por lo tanto, el PT enfrenta a grandes obstáculos sin la presencia de Lula. Esto es algo muy bueno, ya que su ala izquierda es tan “loca” que conduciría dentro de 24 meses a un colapso de la economía.

En términos generales, el país parece estar listo para dar un giro a la derecha, siendo el favorito Jair Bolsonaro. Sus puntos de vista sobre la religión, la homosexualidad, el aborto, el crimen y las armas le permiten ser bien visto por los diversos movimientos evangélicos, mientras que su asesor económico, Paulo Guedes, le da credibilidad en los círculos empresariales. Sus puntos de vista económicos son los ortodoxos de la derecha, especialmente con un gran programa de privatización. Sobre las encuestas de intención de voto, Bolsonaro estaba alcanzando el 20-23% de los mismos antes de ser herido de gravedad en un intento de asesinato.

Otros candidatos de la derecha son el ex ministro de Finanzas, Henrique Meirelles, del partido gobernante MBD, y Geraldo Alckmin del PSDB, pero ninguno de los dos está bien posicionado.

Estas elecciones son cruciales. Recordemos que es obligatorio votar en Brasil, pero se permite el voto en blanco, y las encuestas muestran que un 40% está indeciso o a favor de un voto en blanco. Los temores del mercado sobre el regreso de Lula simplemente han desaparecido. Si gana un candidato de izquierda (Gomes, Haddad), el futuro inmediato será sombrío. El candidato de derecha más probable parece ser Bolsonaro actualmente. Los mercados financieros probablemente se sentirían aliviados, gracias a su asociación con Paulo Guedes. Sin embargo, el primero, un ex oficial del ejército, es poco probable que presione rápidamente para reformar el sistema de pensiones público, una de las principales debilidades estructurales de Brasil.

Sin una victoria improbable para respirar aire fresco como el "Partido Novo", es difícil ver un cambio de dinámica significativo para Brasil. "El país del futuro", bendecido por Dios, probablemente siga siendo eso. Los tipos largos brasileños al 12% no cuentan una historia diferente.

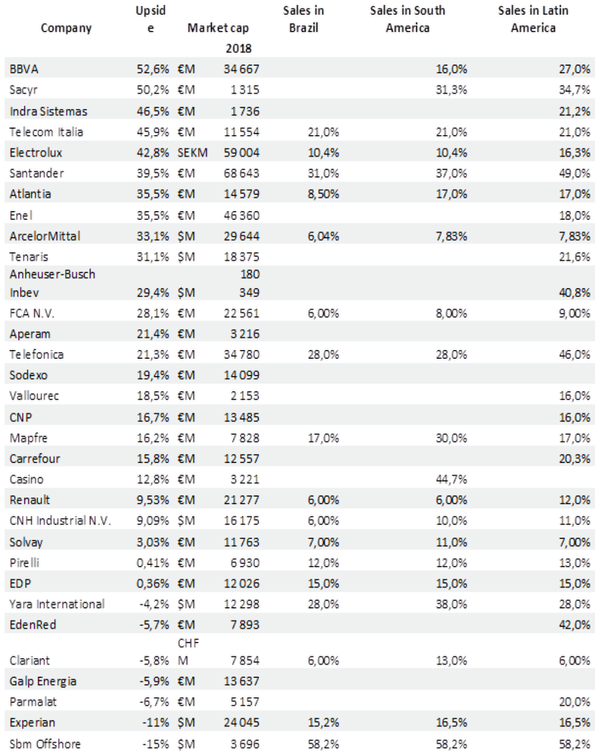

Los inversores en renta variable europea tal vez deseen fijarse en la siguiente lista de acciones cubiertas por AlphaValue con gran exposición en Brasil. Otros, como MILLICOM(comprar, objetivo 651 SEK --), no están directamente expuestos, pero sí dependen de que la región funcione bien. Con la desaceleración de Brasil, es una suposición razonable de que habrá efectos colaterales. Recordemos también que Argentina está en un situación bastante compleja y depende de la salud económica adecuada de Brasil. Los riesgos de contagio en Latinoamérica vuelven a estar presentes.

A continuación podéis ver la lista compuesta por 32 valores y un market cap de 630 bn€. Obviamente, esto requeriría comentarios por cada acción, ya que los servicios financieros pueden verse afectados de manera menos inmediata que un proveedor de servicios. Esto es sólo para empezar. Claramente, el upside potential (+25%) refleja las dudas que los inversores albergan acerca de una exposición de este tipo en América Latina. Los contrarians (opuestos a dicho argumento) prestarán atención al resultado de las elecciones brasileñas.

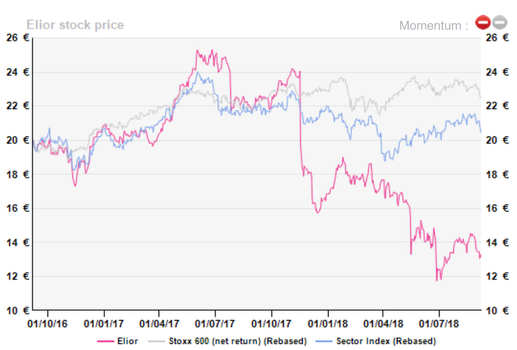

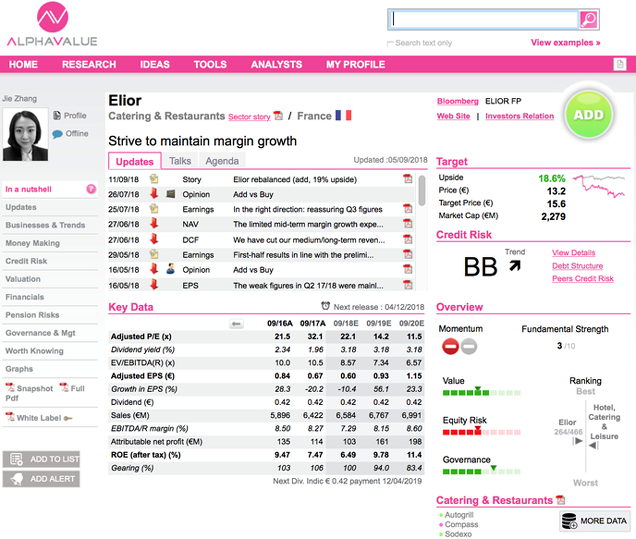

ELIOR (añadir, objetivo 15,6 € -)

La compañía francesa de catering es nuestra IDEA del DÍA. El tercer operador de catering más grande de Europa perdió más de la mitad de su valor desde la salida de su ex CEO Philippe Salle. La integración del nuevo equipo directivo y las desafiantes condiciones del mercado llevaron a varios profit warning consecutivos en los últimos 18 meses. Elior se convierte en un caso de “pesca de fondo”.

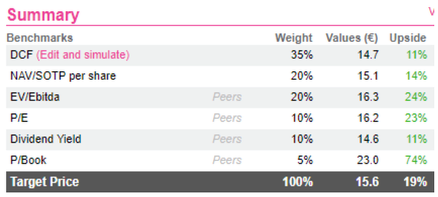

El precio actual de Elior se encuentra a un 54% de su nivel máximo, pero los fundamentos de la compañía siguen siendo muy saludables (posición de liderazgo en el atractivo mercado de servicios de alimentos). El nuevo equipo de gestión está trabajando y tiene el beneficio de la duda. Vemos la reducción en el precio de la acción como una ventana de compra con un potencial a 6 meses del +18,6%.

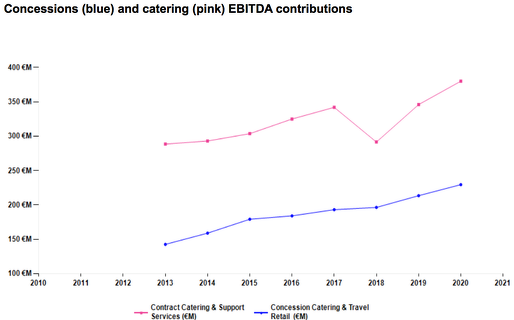

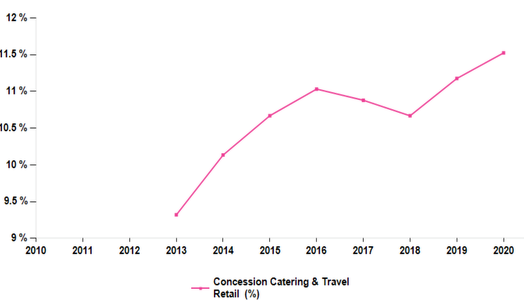

El negocio de concesiones de Elior está claramente atraído por fuertes cifras de tráfico y se ha convertido en su línea base de beneficios. A medio plazo, el negocio de concesiones debería continuar impulsado por fuertes cifras de tráfico de los tres canales, incluidos aeropuertos, autopistas y estaciones de tren. La IATA pronostica que el número de pasajeros en todo el mundo debería llegar a 7,8 bn en 2036 (4,3 bn para 2018, CAGR (compound annual growth rate) del +3,6%). La creciente inversión de la UE en infraestructuras ferroviarias también significa que el ferrocarril urbano crecerá a un promedio de +3,3% por año hasta 2025, según SCI. El objetivo a medio plazo de Elior para su negocio de concesiones es la retención de su liderazgo en Europa y crecer en Estados Unidos.

Aunque la guía de márgenes a medio plazo de la compañía estuvo por debajo de nuestras expectativas anteriores, debido a la presión de los costes de precios y un cierto grado de postura conservadora por parte del nuevo equipo directivo, es muy posible que los márgenes de Elior hayan encontrado suelo.

Nuestros métodos de valoración DCF y NAV / SOTP siguen estando limitados por la caída en las expectativas de márgenes a corto plazo, lo que reduce las expectativas a largo plazo. El sorprendente upside potential basado en el EV / Ebitda se debe directamente al apalancamiento comparativamente más alto de Elior que se traduce en bajos múltiplos de mercado. Si Elior alguna vez alcanza los niveles de COMPASS (reducir, objetivo 1.614 p ++) en ese frente, sus accionistas “sonreirán” ampliamente. Ver nota completa en www.alphavalue.com y www. divacons.es (en castellano).

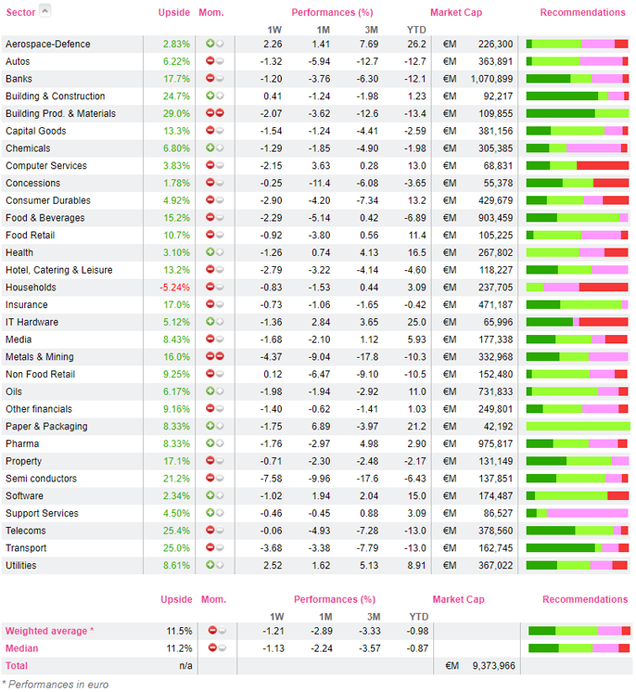

TABLAS SECTORIALES

Overview

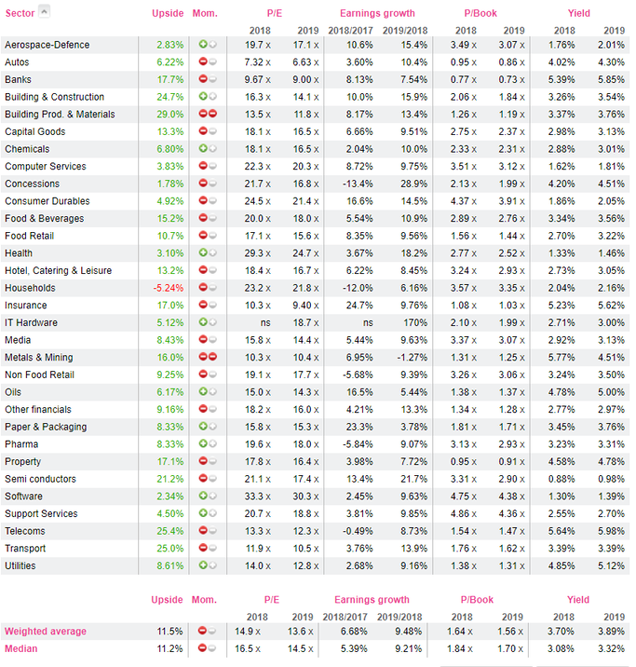

Valuation ratios

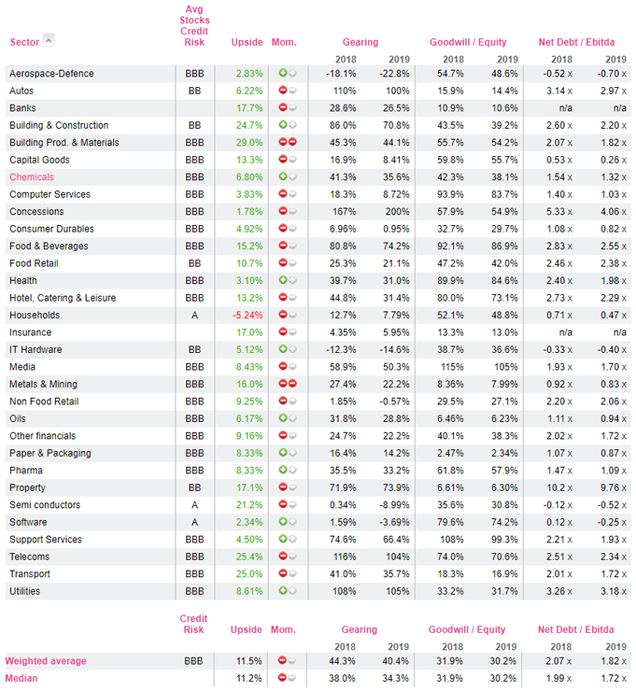

Risk ratios

*APPLE: Hoy por la tarde a las 19:00 hora peninsular, Apple presentará los esperados nuevos modelos de iPhone, Apple Watch y, probablemente, iPad Pro. Las acciones parece que ayer calentaban motores tras cerrar con avances del +2,53%. Estaremos atentos.

*T MOBILE / SPRINT: Los reguladores norteamericanos paralizan la fusión entre T Mobile, filial de DEUTSCHE TELEKOM (añadir, objetivo 16,7 € +), y Sprint y piden tiempo.

*INVESTOR REAL ESTATE TRUST: La compañía afincada en North Dakota desveló el lunes tras el cierre las cifras del 1T fiscal cotizadas ayer al cierre con avances del +3,29%. Ingresos 45,9 M$. Funds from operations 10,6 bn$. FFO/acc 0,08 $/acc = e cons. Bº neto 1,2 M$.BPA 0,01 $/acc. NOI +2,8% LFL y yoy.

*TESLA: Las acciones de la compañía estadounidense ubicada en Silicon Valley cerraron ayer con caídas del -2,12% después del anuncio de Elon Musk en Twitter de que eliminará 2 de los 7 colores del Model 3.

*ACTIVISION BLIZZARD: Excelente subida ayer del +7,06% tras buenas expectativas de ‘Call of Duty’.

*RENESAS ELECTRONICS: El fabricante de chips japonés anunció ayer la compra por 6.700 M€ (5.800 M€) de la estadounidense Integrated Device Technology (IDT), una operación destinada a potenciar tecnologías de autoconducción. Las acciones recortan un -3,85%.

*NXP (comprar, objetivo 117 $ --): La compañía de semiconductores recortaba ayer un -4,39% tras unas declaraciones del consejero delegado que no gustaron a los inversores.

*CBS: Se comenta que la cadena estadounidense podría pagar indemnización de 120 M€ al ex CEO Leslie Moonves.

*SANDRIDGE ENERGY: La una compañía de exploración y producción de petróleo y gas natural rechazó todas las ofertas para comprar la totalidad o parte de la compañía.

*TAILORED BRANDS: Desvela cifras del 2T fiscal.

*HERMES INTERNATIONAL (vender, objetivo 381 € +): La compañía francesa de lujo ha publicado unos potentes resultados del 1S18 con China como principal catalizador. Bº operativo recurrente 985 M€ > 981 M€ e cons. Excelentes márgenes (récord) con un margen operativo recurrente de 34,5% (ex items) +0,2 pp > 34,4% e cons. Mantienen objetivos anuales de crecimiento de ventas a tcc y no observan desaceleración en China. Las ventas de julio en China a tcc han avanzado un +13% yoy. Os enviaremos nota.

*LUFTHANSA (reducir, objetivo 23,3 € +): Publicó ayer cifras del mes de agosto. El número de pasajeros del grupo se incrementó un +10% yoy, mientras que el tráfico se incrementó un +8,7% yoy. La tasa de ocupación (load factor) mejoró +0,5 pp hasta el 86,4%. Las acciones cayeron ayer un -1,03%.

*FLUGHAFEN ZURICH: Dio a conocer ayer las cifras del mes de agosto. El tráfico de pasajeros ascendió a 3,1 M +5,5% yoy. Los títulos recortaron ayer un -1,17%.

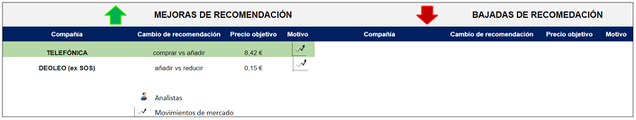

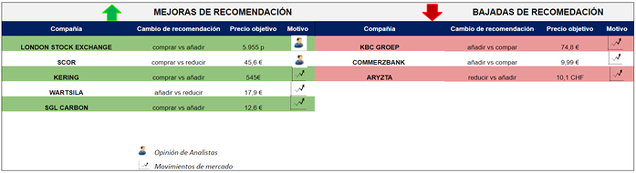

*DEUTSCHE BANK (reducir, objetivo 9,01 € --) / COMMERZBANK (añadir vs comprar, objetivo 9,99 € -): Der Spiegel volvió a sacar ayer el tema de una posible fusión entre Deutsche Bank y Commerzbank. Tanto ellos como el Gobierno estarían dispuestos a ello, según la publicación. Deutsche Bank subió ayer un +0,49% y Commerzbank un +2,34%. Os recordamos que los accionistas de referencia de Deutsche Bank son HNA (7,64%), BlackRock (6,9%), Qatar (6,10%) y Cerberus (3%), mientras que en Commerzbank están SOFFIN (17%) , Cerberus (5%) y BlackRock (5%). Debido a movimientos de mercado, bajamos un peldaño la recomendación de Commerzbank. Ver www.alphavalue.com.

*RYANAIR (reducir, objetivo 12,5 € --):La aerolínea irlandesa cancela 150 de los 400 vuelos previstos para hoy en Alemania por la huelga de pilotos. Los sindicatos españoles USO y Sitcpla, junto con otros de Portugal, Bélgica, Italia y Holanda dijeron el viernes pasado en un comunicado tras un encuentro en Roma que tomarían una decisión sobre nuevas movilizaciones antes del 13 de septiembre. Un representante del sindicato portugués SNPVAC dijo que invitarían a los pilotos y el personal de tierra de Ryanair a sumarse a la huelga. Las acciones cerraron ayer con caídas del -1,14%.

*DEUTSCHE TELEKOM (añadir, objetivo 16,7 € +): Los reguladores norteamericanos han paralizado la fusión entre T Mobile, filial norteamericana de Deutsche Telekom, y Sprint y piden tiempo para analizar la operación. Por otro lado, nuestros analistas han subido la valoración por NAV un +15,7% para la telecom alemana. Ver detalles www.alphavalue.com.

*SALVATORE FERRAGAMO: La firma de lujo italiana ha reconocido que firmas de private equity se han acercado con propuestas de compra, aunque aún están estudiando opciones.

*SANOFI (reducir, objetivo 75,4 € ++): El regulador estadounidense ha apruebado un fármaco de Sanofi para el tratamiento cardiovascular. La FDA ha aceptado la licencia para comercializar el Praluent, una inyección desarrollada junto a la norteamericana Regeneron para administrar como tratamiento frente a eventos cardiovasculares. Podrá comenzar su comercialización a partir de abril de 2019.

*SECTOR PETRÓLEO: El STXE Oil & Gas fue ayer el mejor dentro del DJStoxx600 con avances del +1,42%. Hay varias noticias que respaldan el rebote. Por un lado el incremento de la demanda previsto para EE.UU. por la Agencia Internacional de la Energía. Por otro lado, no olvidemos que entramos en época de huracanes y podríamos seguir con los repuntes a C/P del precio del crudo. De hecho el Brent se va a máximos anuales (79,40 $/b). Oportunidad de trading.

*NOVARTIS (comprar, objetivo 96,4 CHF ++): Tras la aprobación en Europa del tratamiento contra el cáncer del fármaco Kymriah, el debate está abierto sobre el elevado precio (En Alemania se habla de 320.000 €). Por otro lado, la farma suiza anunció que trasladará su sede a Ginebra tras el spin off y salida a bolsa de Alcon Group (óptica). Este traslado supondrá aumentar el empleo en Suiza en unas 700 personas. Os recordamos que Novartis es miembro de nuestra cartera modelo. Ayer la acción subió un +1,67%.

*TELECOM ITALIA (comprar, objetivo 0,81 € --): Leemos en Bloomberg que el Chief Commercial Officer (director comercial) podría presentar su dimisión.

*BAYER (comprar, objetivo 92,9 € --): Las acciones de la farma alemana caían ayer un -2,90% tras una bajada de recomendación de una casa francesa. Por otro lado, Bayer nombraba a Marc Reichardt como nuevo presidente en Brasil.

*GETLINK (comprar, objetivo 13,2 € -): La gestora del Canal de la Mancha desveló ayer cifras del mes de agosto. En dicho mes, Le Shuttle Freight registró el mejor agosto de su historia con un +3% de crecimiento. Ayer la acción cerró con alzas del +0,96%.

*ADIDAS (reducir, objetivo 206 € ++): Hemos publicado una nota enwww.alphavalue.com sobre la extensión del patrocinio de la compañía de material deportivo con la Federación Alemana de Fútbol hasta 2026 por 50 M€ anuales.

*VOLKSWAGEN (reducir, objetivo 135 € --): Los jueces encargados del caso de las emisiones de Volkswagen, afirma que el ex director de la junta directiva, Martin Winterkorn, podría haber tenido conocimiento de las irregularidades en las emisiones desde el año 2008.

*ARCELORMITTAL (comprar, objetivo 32,3 € --): Según Bloomberg y como ya comentamos ayer, Arcelor y NSSMC aumentaron su oferta por Essar (India) a 5,8 bn$ (un aumento que el grupo considera "sustancial" en comparación con su oferta anterior). Los otros pretendientes de la compañía india son los fundadores de Essar asociados al banco ruso VTB y al magnate de VEDANTA RESOURCES (option, objetivo 834 p ++). La oferta del consorcio VTB en segunda ronda sería de 5,1 bn$, bastante por debajo de Arcelor / NSSMC. Las acciones de ArcelorMittal cerraron ayer con recortes del -1,98%.

*UNILEVER (añadir, objetivo 4.611 p +): La compañía de alimentación comentó que la simplificación de la estructura de su matriz de dos entidades legales holandesas y la del Reino Unido en una sola compañía concluiría en diciembre, cuando las acciones de la nueva firma comenzarán a cotizar. En marzo, el grupo dijo que una nueva sociedad holding, New Unilever NV, constituida en los Países Bajos, se cotizaría en Londres, Amsterdam y, en forma de acciones depositarias estadounidenses, en Nueva York.

*ELECTRICITE DE FRANCE (vender, objetivo 9,90 € ++): Como comentan nuestros analistas, el precio de las acciones de EDF subió fuertemente en los últimos días, impulsado por la salida del anterior ministro francés de Ecología, Nicolas Hulot, quien se opuso abiertamente a la construcción de nuevos reactores y al cierre de varias plantas nucleares. El precio de las acciones subió el lunes un +2,5% cuando el nuevo ministro, Francois de Rugy, reabrió las conversaciones sobre un posible spin-off de las actividades no nucleares. Además de eso, la acción también se está beneficiando de los precios más altos de la electricidad, alimentando las expectativas de su división nuclear. Nuestro modelo está un poco rezagado en términos de precios de la electricidad, por lo tanto, probablemente tendremos que aumentar nuestras previsiones a la vez que aumentaremos nuestra prima debido a las nuevas especulaciones con respecto a un posible split. Esto debería recortar parte de nuestra downside actual del -30%, aunque deberíamos mantener una recomendación negativa, ya que esperamos que los resultados del 3T fiscal sean bastante decepcionantes después de un descenso en la producción en agosto tras varios cierres nucleares causados por las altas temperaturas. Los títulos cotizaron ayer una ligera caída -0,07%.

*ARYZTA (reducir vs añadir, objetivo 10,1 CHF -): Como informaron ayer nuestros analistas, la compañía suiza consiguió el acuerdo de los bancos para realizar la ampliación de capital de 800 M€. La compañía también quiere nombrar 3 nuevos directores independientes para la junta directiva: Michael Andres, Gregory Flack y Tim Lodge (Michael Andrews es ex presidente de la división estadounidense de McDonald's Corp.). Las acciones cerraron ayer con fuertes subidas del +16,44%. Tras dicho rebote, bajamos la recomendación un peldaño. Ver detalles en www.alphavalue.com.

*ALSTOM (reducir, objetivo 37,6 € +): La compañía francesa de powers equipments se adjudicó un contrato por valor de aproximadamente 315 M€ para suministrar material ferroviario para la nueva línea de metro de Delhi. Las acciones subieron ayer un +1,21%.

*BOSKALIS (comprar, objetivo 34,5 € --): Nuestros analistas han escrito una nota enwww.alphavalue.com sobre los resultados del 1S18 publicados por la compañía holandesa de ingeniería y construcción pesada. Ventas 1,2 bn€ +6,6% yoy. Ebitda 167 M€. Pérdidas netas -361,4 M€ (debido principalmente a la división Offshore Energy). Cartera de pedidos 3,9 bn€. Boskalis comentó que espera una “fuerte mejora” en los beneficios de cara al 2S18 vs 1S18, pero no creen alcanzar el nivel del 2S17. Siguiendo estos resultados, revisaremos nuestro modelo. Esperamos una disminución en nuestro precio objetivo que puede resultar en un cambio de recomendación a “añadir”.

*SCOR (comprar vs reducir, objetivo 45,3 € ++): Hemos publicado una completa nota enwww.alphavalue.com sobre la reaseguradora francesa. Convertirse en un posible objetivo de adquisiciones en una industria rica que contempla consolidaciones es una buena noticia para los accionistas y no tanto para el equipo directivo de Scor. La aseguradora tiene cartera saludable y está en el camino correcto para alcanzar todos sus objetivos estratégicos. Recordemos, la semana pasada, Scor rechazó una adquisición amistosa de la aseguradora mutualista Covea, con sede en París, que posee una participación de 8,2% en Scor. Hemos revisado nuestra valoración al atribuirle una prima a Scor en relación con sus con sus comparables. Esta prima se justifica por la rareza de la misma, siendo al mismo tiempo una compañía global importante pero una presa bastante fácil. La solidez financiera de la compañía justificaría el máximo dinero por ella. Además, hemos subido la recomendación a “comprar”. Hemos bajado las estimaciones de BPA para 2018 un -13,6% y las de 2019 un -3,15%. Por último, hemos subido la valoración por NAV un +9,37%. Ver detalles www.alphavalue.com.

*CAIRN ENERGY (vender, objetivo 185 p -): Nuestros analistas han escrito una nota en www.alphavalue.com sobre los resultados del 1S18 publicados ayer por el holding británico especializado en exploración y producción. Dichos resultados fueron cotizados al cierre con una caída del -2,67%. La energética británica consiguió mejorar ampliamente sus ingresos del primer semestre hasta los 182 M$ frente a los 10,8 M$ yoy, gracias sobre todo a los ingresos provenientes de la venta de petróleo y gas, que alcanzó en el periodo los 172 M$. Las pérdidas semestrales queda en -500,5 M$. Siguen optimistas sobre el litio en India, cuya audiencia final tuvo lugar en agosto en La Haya; el Tribunal declaró que hará lo necesario para avanzar en la redacción del laudo lo más rápidamente posible. Revisaremos nuestras estimaciones para el ejercicio teniendo en cuenta el número de producción ajustado.

*UNICREDIT (comprar, objetivo 16,7 € --): Las acciones del banco italiano cerraron ayer con una caída del -1,24% en medio de informaciones que apuntaban a que estaría estudiando la posibilidad de una posible venta o fusión con BBVA (comprar, objetivo 7,92 € --) o ABM AMRO (añadir, objetivo 26,7 €++). Nuestros analistas ven poco probable la fusión con la entidad holandesa al tener un mercado prácticamente circunscrito a Holanda y ser muy retail. Además, el estado holandés todavía posee más del 50%.

*ING (comprar, objetivo 15,1 € --): El banco holandés bajó un -1,36% tras conocer ayer la dimisión de su director financiero, Koos Timmermans. Todo ello es consecuencia a la reciente multa de 775 M€ impuesta por los reguladores del país a la entidad por haber ocultado supuestas operaciones de blanqueo de capitales durante varios años.

*AAREAL BANK (comprar, objetivo 43,8 € --): Hemos publicado una nota enwww.alphavalue.com sobre el acuerdo alcanzado el banco hipotecario alemán para comprar Düsseldorfer Hypothekenbank por aprox. 162 M€. El cierre de la transacción está sujeto a aprobaciones regulatorias y actualmente se espera que tenga lugar en 2018. Aareal Bank ha aumentado su previsión de beneficios de explotación de 260-310 M€ para el ejercicio 2018 en un rango de entre 312 y 352M€, y el BPA entre 3,47 € y 3,87 €. Nuestras previsiones están bajo revisión. Tenemos que actualizar nuestras estimaciones de beneficios para 2018. Las acciones cerraron con una subida del +1,53%.

*AXA (comprar, objetivo 29,5 € +): La aseguradora francesa comunicó que recibió el visto bueno de los diversos reguladores a la compra de la norteamericana XL Group por la que pagó 15.300 M$. El director operativo de XL Group, Greg Hendrick, pasará a ser consejero delegado de la empresa resultante de la unión, según el comunicado de AXA. Los títulos cotizaron ayer con caídas -0,59%.

*ASHTEAD GROUP: La compañía de alquiler de maquinaria publicó ayer unos buenos resultados del 1T fiscal cotizados al cierre con subidas del +4,96%. Ventas 1,05 bn£ > 966,5 M£ e cons. Ebitda ajustado 503,7 M£. BAI ajustado 285,6 M£ > 270,5 M£ e cons. Apuntaron que esperan superar las estimaciones anuales. Además, comentaron que incrementarán los planes de recompras de acciones propias en 125 M£ por trimestre.

*RPC: El lunes las acciones de la compañía británica de diseño e ingeniería de empaquetados subieron con fuerza (+17,99%) tras las conversaciones preliminares con Apollo y Bain. Los títulos cotizaron ayer con subidas del +1,49%.

*LONDON STOCK EXCHANGE GROUP (comprar vs añadir, objetivo 5.955 p ++): Nuestros analistas han subido la recomendación del gestor de mercados británicos a “comprar”. Hemos subido las estimaciones de BPA para 2018 un +2,94% y las de 2019 un +7,82%. Además, hemos subido la valoración por NAV un +14,8% y DCF un +13,2%. Ver detalles www.alphavalue.com.

*KUKA (reducir, objetivo 83,7 € --): Nuestros analistas han bajado las estimaciones de BPA para 2018 un -17,5% y las de 2019 un -1,75%. Ver detalles www.alphavalue.com.

*PARIS AÉROPORT (vender, objetivo 116 € -): ADP publica cifras del mes de agosto.

*RUBIS: La compañía gala de distribución petróleo y gas publica tras el cierre cifras del 1S18.

*INDITEX (añadir, objetivo 30,1 € --): La compañía española de textil y moda ha desvelado las cifras del 1S fiscal. Ventas 12.025 M€ < 12,06 bn€ e cons. Las ventas netas crecen un +3% yoy, un +4% LFL (crecimiento en todas las zonas geográficas) y un +8% a tcc. El crecimiento de las ventas ha sido el menor de los últimos cuatro años entre otros motivos por el clima cálido, el efecto adverso de las divisas y la presión competitiva online. Margen bruto 56,7% < 56,8% e cons y vs 56,4% en el 1S fiscal 17-18. Ebitda 2.343 M€ +2% yoy (+14% a tcc) = e cons. Ebit 1.784 M€ +2% yoy (+17% a tcc) < 1,80 bn€ e cons. Bº neto 1.409 M€ +3% yoy = e cons. De cara al 2S fiscal, Inditex estima un crecimiento LFL del +4 al +6% yoy, además de una mejora de los márgenes de +0,5 pp. Pablo Isla (CEO) se ha mostrado satisfecho y optimista, destacando el modelo integrado y sostenible. Continúan desarrollando las ventas online. A pesar de que el crecimiento de las ventas no ha sido tan potente como años precedentes, la situación de Inditex no tiene nada que ver con el reciente profit warning de Primark o el récord de inventarios de H&M (vender, objetivo 108 SEK --) que le ha forzado a recortar precios. Seguimos infraponderando el sector, pero os recordamos que Inditex es miembro de nuestra cartera Buy & Hold. Enviaremos nota.

*REPSOL (añadir, objetivo 17,2 € +): Leemos en El Economista que Repsol ha ganado un contrato de LNG (gas natural licuado) en EE.UU. El contrato estaría valorado en 4 bn€. Por otra parte, y según leímos en Expansión, la petrolera española, tras hacerse con Viesgo, acomete otra gran operación eléctrica al comprar Valdesolar Hive, la firma que desarrolla una de las mayores plantas solares de España, de 264 megavatios. Las acciones cerraron con subidas del +1,98% catapultadas por la subida del precio del crudo.

*TELEFÓNICA (comprar vs añadir, objetivo 8,42 € --): El presidente de la plataforma de contenidos de Telefónica, Sergio Oslé, durante el acto de presentación de las novedades de su programación para este otoño, anunció que los contenidos de Netflix estarán disponibles en Movistar+ a partir de diciembre próximo. Por su parte, Álvarez-Pallete (CEO) defiende la fortaleza de Telefónica y confía en que “cristalice” su valor. Por otro lado, nuestros analistas han subido a “comprar” la recomendación a la operadora española y otorgan un potencial por fundamentales a 6 meses del +24%. A pesar del mal momentum, esperamos que la tendencia vaya mejorando paulatinamente. Más detalles en www.alphavalue.com.

*SECTOR INMOBILIARIO: El precio de la vivienda se situó en julio en una media de 1.376 € por metro cuadrado, el -4,5% menos que un año antes, con lo que este indicador se anotó su primer retroceso desde agosto de 2016, según datos del Consejo General del Notariado, que apuntan a que las compraventas subieron el +4%.

*MEDIASET ESPAÑA (comprar, objetivo 8,47 € --): Las acciones de Mediaset España borraron ayer la mayor parte de lo ganado el lunes con las especulaciones sobre una eventual oferta de su matriz, cayendo un -7,35%. Por su parte, MEDIASET (comprar, objetivo 3,10 --) también sufrió una caída, aunque más moderada, del -3,33%. Recordemos que la matriz italiana desmintió que estuviera estudiando la operación para recomprar el 48% de free float de la filial española (960 M€). La realidad es que la competencia y las plataformas alternativas de televisión (v.gr. Netflix o Amazon) están afectando a la visibilidad del sector.

*DEOLEO (añadir vs reducir, objetivo 0,15 € --): Debido a movimientos de mercado, subimos la recomendación un peldaño en la antigua SOS. Ver más detalles en www.alphavalue.com.