Estimado lector de InBestia. Hasta el 14 de septiembre vamos a colgar en el Blog de AlphaValue nuestro DIARIO DE MERCADOS. La idea es que puedan conocer de manera gratuita el producto que estamos ofreciendo en el Market Place de InBestia.

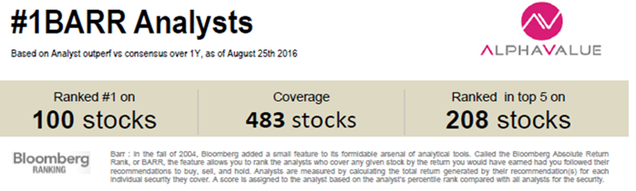

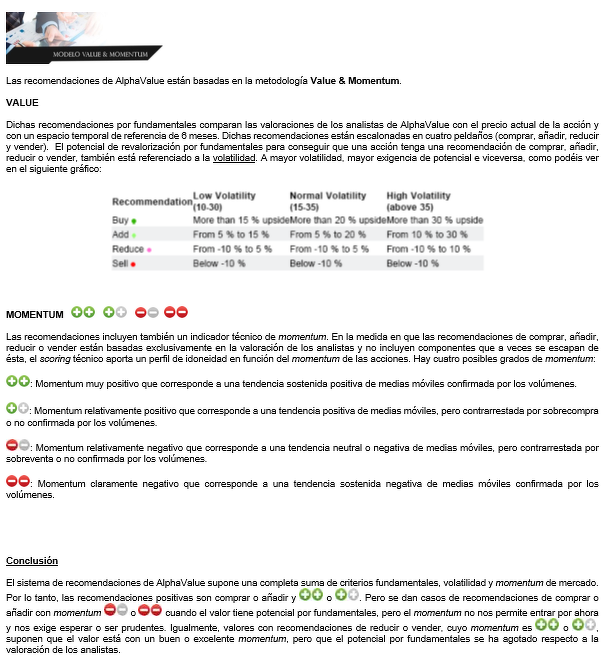

Se trata de un informe diario de información financiera basado en la experiencia de un equipo de analistas independientes de máximo prestigio internacional. Realizamos todos los días un DIARIO DE MERCADOS (9:00) analizando los mercados bursátiles, la situación internacional, tanto económica (macro), como por compañías (micro), intentando buscar a través del modelo Value & Momentum la selección óptima de activos, países, sectores y valores. Un producto conocido desde hace más de 20 años por el inversor institucional y que ahora ponemos al alcance de todos. Para aquellos inversores con más inquietudes, podemos ofrecer unos servicios más avanzados bajo petición.

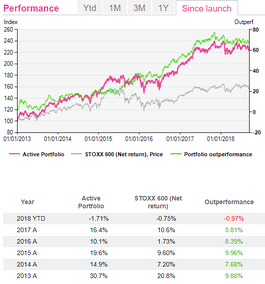

Aunque hacemos un análisis de bolsa de los mercados internacionales, hay una clara vocación europea, con especial atención al mercado bursátil español. Tener una buena información financiera y análisis, es fundamental para poder tomar decisiones de inversión con criterio. Nuestra cartera modelo lleva batiendo a los índices de referencia desde 2013.

-------------------------------------------- XXX ----------------------------------

DIARIO DE MERCADOS AlphaValue Jueves 13/Septiembre: APPLE presenta los nuevos iPhones, iPad y Apple Watch… ¿Has reservado ya el tuyo?...

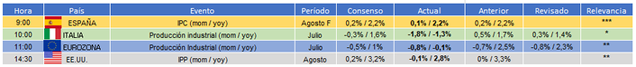

De la agenda macro de ayer destacamos:

Hoy estaremos atentos a:

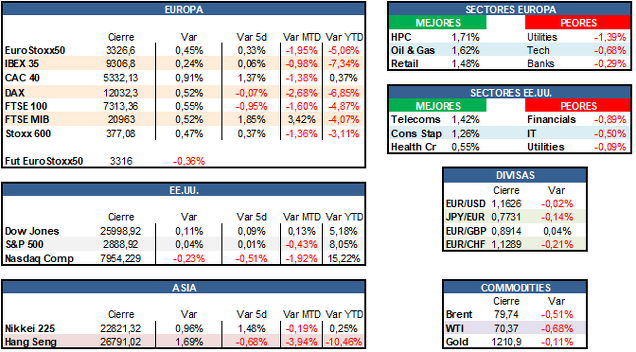

*Los mercados europeos repuntaban ayer con cierta claridad desde la zona de mínimos, con una evolución favorable del scoring de momentum. EE.UU. por su parte tuvo tono mixto. Ver tablas. Hoy atentos a las reuniones de bancos centrales: BCE, BoE y Banco Central de Turquía (se espera subida de tipos).

*El Libro Beige de la FED adviertía de incremento de tensiones comerciales que empiezan a retrasar decisiones de inversión. La Reserva Federal de EE.UU. apunta a que la economía está expandiéndose a ritmos más moderados en las semanas recientes con muchos distritos observando un incremento de las preocupaciones ante el efecto de la escalada de tensiones comerciales. Señalan que empiezan a percibir retraso en las decisiones de inversión de las empresas y negocios como consecuencia de esta elevada incertidumbre, y muchos distritos advierten de que los aranceles pueden provocar un aumento de los costes de producción, especialmente en el sector manufacturero. Sobre el mercado laboral, la mayoría de distritos apunta a un endurecimiento por todo el país, con muchos distritos anticipando despidos en algunos sectores. Por último, comentaron que los precios de los bienes y servicios están creciendo a un ritmo de modesto a moderado.

*The Wall Street Journal comenta que altos cargos de la Administración Trump tienen intención de reunirse con sus homólogos chinos para hablar de comercio bilateral. Podría ser una muy buena noticia.

*El presidente de la Comisión Europea, Jean-Claude Juncker, desafiaba ayer la utilidad internacional del dólar durante el debate del estado de la Unión en el Parlamento Europeo. Comentaban que la UE debería promocionar el uso internacional del euro. Los recientes eventos han mostrado que se necesita profundizar en la unidad monetaria y de los mercados. Juncker insistía que era extraño que la Unión Europea pague las facturas de energía en dólares cuando solo el 2% de ella procede de Estados Unidos (parece que Juncker no sabe que los mercados internacionales están dolarizados por la credibilidad del país y que Europa es vista como un reino de Taifas).

Sobre el Brexit, se comentó que la Unión Europea respeta la decisión de Reino Unido de abandonar el organismo, pero los miembros se mostraban apenados por el Brexit. Respaldo unánime de las negociaciones del Brexit lideradas por Michel Barnier de cara a los líderes de los 27 países miembros. La UE ha pedido al Gobierno británico que entienda que abandonar la Unión Europea significa perder privilegios, no quedarse con partes del merado único. La UE y sus estados siempre mostrarán su solidaridad a Irlanda con su frontera. De hecho, remarcaron que la UE hará todo lo posible por evitar una frontera dura con Irlanda, es el Brexit quien está haciendo la frontera visible y no la UE. Insistieron que la UE trabajará para asegurar una salida ordenada de Reino Unido.

*La premier británica Theresa May advirtió de que si no hay acuerdo por el Brexit, la factura del pago de salida de la Unión Europea deberá ser revisada.

*Nueva York desbanca a Londres como principal centro financiero mundial por el Brexit.

*Una fuente del Movimiento 5 Estrellas confirmó a la agencia Reuters que existen diferencias importantes en las negociaciones presupuestarias con su socio de Gobierno, el partido de la Liga Norte, pero descarta que estén discutiendo una posible destitución de Giovanni Tria como ministro de Economía.

*Durante una sesión del Foro Económico Oriental que se está celebrando en la ciudad rusa de Vladivostok, el ministro de Energía ruso afirmó que EE.UU. y Rusia deben cooperar para avalar una seguridad energética global.

*El Viceprimer ministro italiano, Matteo Salvini, en una entrevista a Bloomberg, estimó que Italia podría recaudar 23.000 M$ en el caso de realizar una amnistía fiscal, lo que podría sin duda ayudar para mantener el nivel del déficit por debajo del 3%.

*Una portavoz del ministro de economía de Alemania negó la información publicada en el medio alemán Faz, donde indicaba que Berlín estaría planeando crear un fondo soberano para financiar la participación del Gobierno alemán en diferentes compañías.

*El gobernador del Banco Central de Suecia (Riksbank), Stefan Ingves, declaró que esperan tener la suficiente demanda sistemática para que la inflación aumente hasta el +2%.

*Los futuros europeos vienen con recortes.

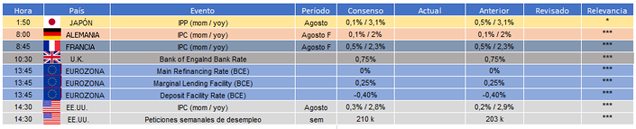

DIVIDEND YIELD 18m (POR SECTORES)

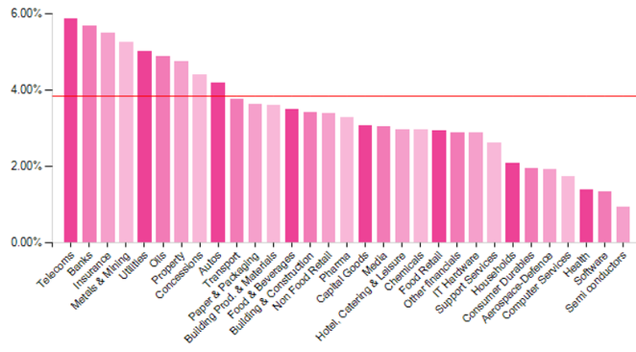

POTENCIAL SECTORIAL (a 6 m)

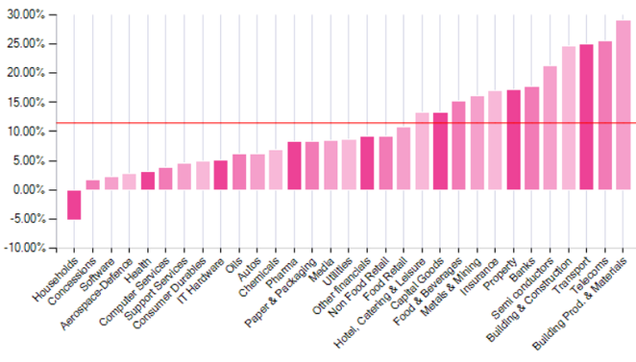

SECTOR METALES y MINAS: ¿Comprar en las caídas?

A principios de este año no nos entusiasmaban las acciones de las compañías mineras, ya que básicamente teníamos dudas sobre la sostenibilidad de los precios del mineral de hierro (iron ore). La caída del sector en los últimos tres meses, ya sean valores relacionados con la minería o el acero, está abriendo una gran oportunidad de compra,según nuestros analistas. En AlphaValue vemos un upside potential del +16% para metals & mining, en un mercado que también tiene potencial por fundamentales (un +11,5% de upside potential para los valores europeos seguidos por AlphaValue). La contracción desde máximos hasta ahora ha sido de un contundente -20%. Nada mal para un sector que pesa 333 bn€.

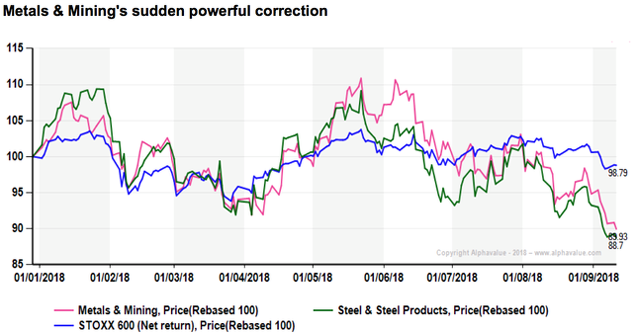

El siguiente gráfico muestra cómo desde junio el sentimiento ha cambiado con las preocupaciones a nivel top line (ventas) debido a los vengativos tweets del sheriff de la Casa Blanca sobre el comercio mundial.

Mientras la temática de la guerra comercial se afianza, una opinión contraria podría ser que China, el principal comprador de materias primas, eventualmente podría presionar para que se inviertan aún más para tratar de compensar la falta del crecimiento del PIB por la disminución de las exportaciones. Esta sería una buena noticia para el sector de metals & mining. Además, la presión social y política para un crecimiento de mejor calidad (menos contaminación) puede significar simplemente que la competencia de precios sería menor en industrias como las siderúrgicas.

Cuanto más duras sean las posturas de la Casa Blanca, es más probable que se desencadenen caminos de crecimiento alternativos (aunque transitorios).

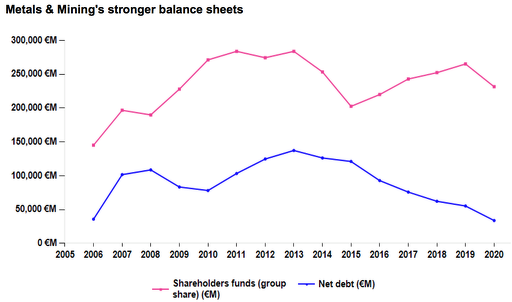

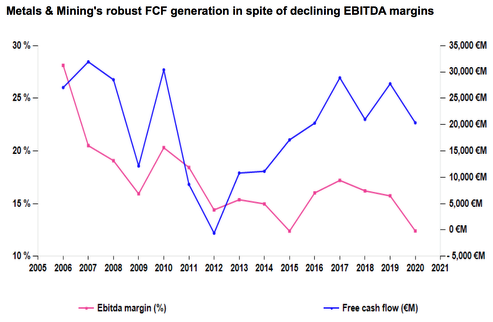

Una visión conjunta de las acciones mineras y siderúrgicas es un recordatorio de que estas son industrias bien capitalizadas en este momento (caída constante del apalancamiento, primer gráfico) y que su capacidad de generación de cash-flow no se ve obstaculizada (segundo gráfico).

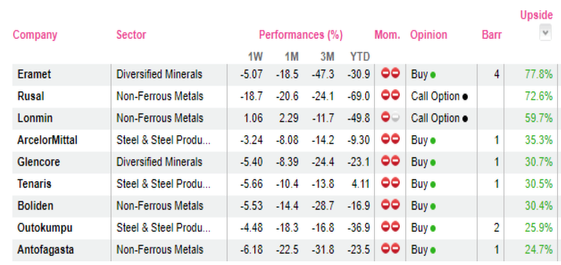

Los contrarians (opuestos a dicho argumento) pueden querer comprar un índice sectorial / ETF. Los contrarians atrevidos deberían considerar la siguiente lista de valores y que al consenso le encanta odiar (véase el mal momentum). En cualquier caso, tomar posiciones en metals & mining en el momento actual, es una apuesta value que dependerá en gran medida de los tambores de guerra comercial.

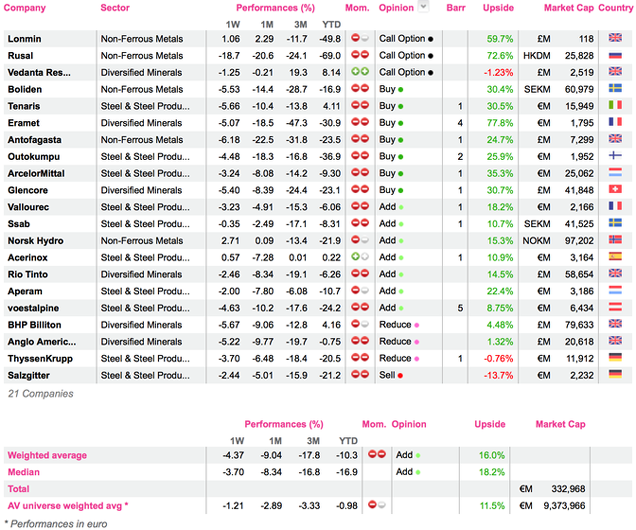

Os recordamos nuestra cobertura europea del sector metals & mining:

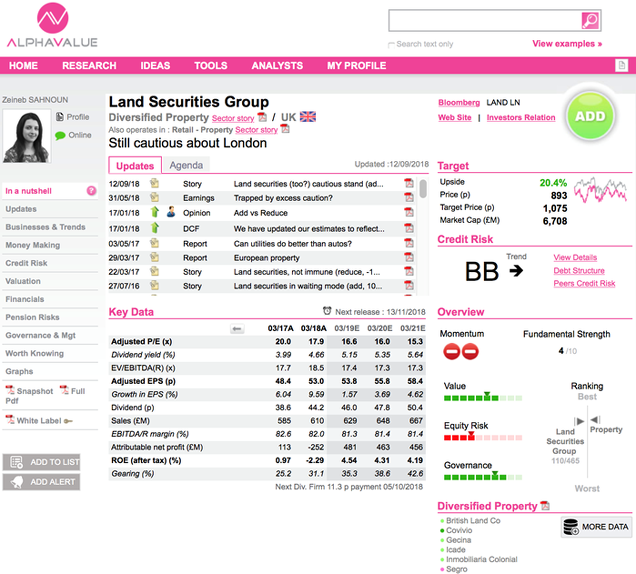

LAND SECURITIES (añadir, objetivo 1,075 p --)

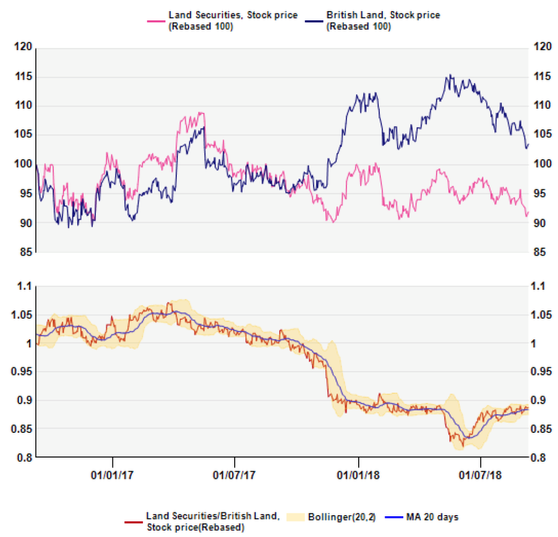

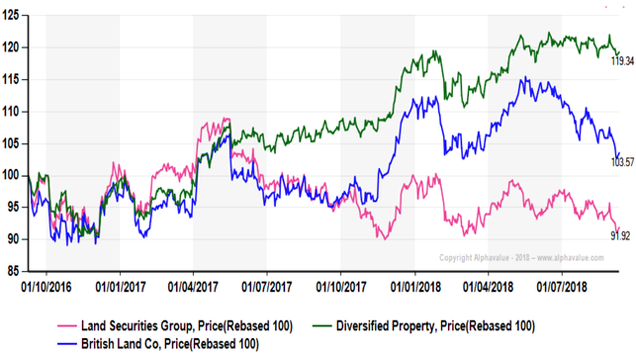

La inmobiliaria británica es nuestra IDEA del DÍA. Como comparables cercanos, BRITISH LAND (añadir, objetivo 663 p --) y Land Securities se han movido durante cierto tiempo en paralelo. Sin embargo, un vistazo de dos años muestra un performance relativamente más débil de Land Sec. Ambos pagan un alto precio por ser británicos y estar centrados en el Reino Unido en las crecientes dudas previas al Brexit.

Como propietario y gestor principal de outlets en el Reino Unido, Land Sec. adquirió tres nuevos centros por un valor 333 M£ (en Braintree, Street y Castleford). Centrarse en los outlets podría ser una solución de futuro, ya que tanto los clientes como los minoristas parecen preferirlos. Land Sec. ve beneficios en alquileres más cortos y una mezcla minorista más amplia, una especie de seguridad en los números. La compañía planea mejorar sus outlets existentes (alrededor del 15% de la cartera total a partir de septiembre de 2017), lo que podría retrasarse más de lo normal en el mercado doméstico del Reino Unido.

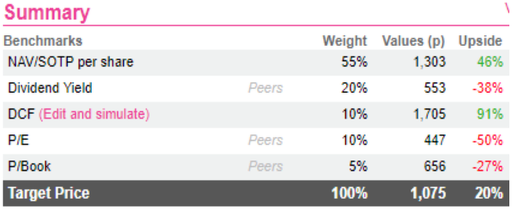

Creemos que la situación actual de Land Sec. es el resultado de su enfoque demasiado conservador. Sin embargo, el 31,6% de descuento en su NAV suena absurdo. De la misma manera, aunque su yield del 5,2% se mantiene por debajo del promedio del sector, existe el consuelo de un dividendo en alza (hasta un +15% en 2018) desde 2010. Ver la nota completa en www.alphavalue.com y en www.divacons.es(en castellano).

Aquí tienes el link a una nueva entrada en el canal retail de Youtube “Pablo Garcia Divacons”: https://youtu.be/7CqigjwlJ7A. Esta vez hablamos de INDITEX y TELEFÓNICA. No olvides suscribirte al nuevo canal que tiene un aire más desenfadado y con opiniones personales, orientado al cliente particular. En la última entrada ya hemos conseguido más de 3.000 visualizaciones entre YouTube, Twitter y LinkedIn.

*APPLE: La compañía estadounidense presentó ayer en su Keynote los nuevos iPhone XS (5,8 pulgadas y resistente a líquidos), XS Max (6,5 pulgadas y resistente a líquidos) y iPhone XR (6,1 pulgadas con tecnología LCD). Incorporan el nuevo chip A12 bionic de 64 bits y 7 nanómetros. También crece la memoria hasta 512 Gb. En cuanto a las cámaras, incorpora 2 de 12 mpx. El sistema operativo es el iOS 12. El iPhone más caro costará 1.659 €. Además la compañía también presentó el nuevo iPad (más tamaños y con desbloqueo facial) y el Apple Watch 4 (pantalla más grande y conexión móvil más rápida). Las acciones de la “manzana mordida” sin embargo recortaron un -1,24% al cierre, tras el +2,53% del martes.

*CITIGROUP: El CFO de la entidad bancaria norteamericana, John Gerspach, afirmaba ayer que esperan mejoras de ahorro de costes de 2.800 M$ de cara al ejercicio 2020, lo que supone 300 M$ más de ahorro respecto a la anterior estimación. No obstante, esperan que los beneficios del 3T18 del área de banca de inversión sean ligeramente menores respecto al 3T17. Las acciones subieron al cierre un +1,56%.

*TAILORED BRANDS: Desveló ayer tras el cierre cifras del 2T fiscal. Ventas netas 823,4 M$ < 828,5 M$ e cons. BPA ajustado 1,07 $/acc = e cons. Confirmaron guías anuales.

*BOEING: La compañía estadounidense ha suspendido el trabajo en sus talleres en Carolina del Sur, donde se ensambla el Boeing-787 (Dreamliner), por razones de seguridad ante la inminente llegada del huracán Florence.

*MICRON TECHNOLOGY: La compañía norteamericana cerró ayer con caídas del -4,27% al bajar una importante casa de análisis su precio objetivo y recomendación.

*CARLYLE GROUP: Según diversas fuentes, la compañía estadunidense podría adquirir la firma de seguros Sedgwick Claims por 6.000 M$.

*T MOBILE / SPRINT: Los reguladores norteamericanos paralizaron la fusión entre T Mobile, filial de DEUTSCHE TELEKOM (añadir, objetivo 16,7 € +), y Sprint y piden tiempo. Por otro lado, ERICSSON (vender, objetivo 62,4 SEK ++) y T-Mobile han anunciado la firma de un contrato multianual de 3.500 M$ (3.022 M€) mediante el cual el grupo sueco proporcionará hardware y software al operador para que avance en el despliegue del 5G. Las acciones de T-Mobile avanzaban ayer un +3,05% y las de Sprint un +3,78%.

*BRISTOL-MYERS SQUIBB: La farma con sede en New York consiguió resultados positivos en fase intermedia para su tratamiento contra la psoriasis. Las acciones recortaron ayer un tímido -0,26%.

*SOUTHWEST AIRLINES: La aerolínea recortó ayer las guías del 3T18. Las acciones cayeron un -2,56%.

*SECTOR PETRÓLEO EE.UU.: Las reservas de petróleo en EE.UU. bajaron la semana pasada en 5,3 millones de barriles, hasta los 396,2 millones.

*KROGER: La compañía de food retail publica resultados del 2T fiscal.

*PROGRESSIVE CORP: Da a conocer las ventas del mes de agosto.

*ADOBE SYSTEMS: Da a conocer hoy tras el cierre las cifras del 3T fiscal.

*GVC HOLDINGS (añadir, objetivo 1.231 p +): La compañía británica de juegos de azar ha desvelado unas buenas cifras del 1S18. Ventas 1,11 bn£ +8% yoy. Net gaming revenues 1,13 bn£. Ebitda ajustado 235 M£. BAI ajustado 162,1 M£. Dividendo intermedio 16 p/acc vs 14,6 p/acc yoy. Esperan conseguir las expectativas anuales. Os recordamos que GVC es miembro de nuestra cartera modelo y acumulamos plusvalías del +66,2% (ver sección Cartera Modelo). Os remitiremos nota de nuestros analistas.

*WM MORRISON (reducir, objetivo 263 p ++): La cadena británica de hiper / supermercados ha publicado resultados del 1S fiscal. Ventas 8,8 bn£ > 8,74 bn£ e cons. BAI ajustado 193 M£. Las ventas comparables en el 2T18 ex - gasolina han subido un +6,3% yoy. Esperan mantener los niveles de deuda “bajos”. Proponen un dividendo especial de 2 p/acc. Por otro lado, según el bufete de abogados Leigh Day, alrededor de 80.000 empleadas de Wm Morrison han presentado reclamaciones de pago por valor de 1 bn£. La compañía no ha confirmado tal extremo. Enviamos nota.

*PARIS AÉROPORT (vender, objetivo 115 € -): ADP publicó ayer tras el cierre cifras del mes de agosto.El número de pasajeros subió un +4,2% yoy hasta los 10,2 M. El aeropuerto parisino de Charles de Gaulle en el barrio de Roissy vio el tráfico incrementarse un +4,5% yoy, mientras que en Orly avanzó un +3,6% yoy. Por zonas geográficas: Francia +1,1% yoy, Europa (ex Francia) +4% yoy y el tráfico internacional (excluyendo Europa) mejora un +5,3% yoy.

*FRAPORT (añadir, objetivo 83,5 € --): El gestor aeroportuario alemán ha desvelado cifras de tráfico de agosto. El número de pasajeros alcanza los 6.798.610 +8,1% yoy. Air freight +1% yoy hasta 176.094 Tm3.

*DELIVERY HERO: La compañía alemana de pedidos de comida online ha dado a conocer cifras del 1S18. Ventas 356,9 M€ vs 242 M€ yoy. Ebitda ajustado -54,8 M€. Margen Ebitda ajustado -15,4%. El CEO se ha mostrado muy satisfecho con la evolución del negocio en el 1S18 y muy optimista de cara al 3T18.

*RUBIS: La compañía gala de distribución petróleo y gas publicó ayer tras el cierre cifras del 1S18. Ventas 2,4 bn€ +22% yoy. Ebitda 258 M€. Ebit 202 M€ +14% yoy. Bº neto 129 M€. La compañía reconoció que siguen estudiando adquisiciones.

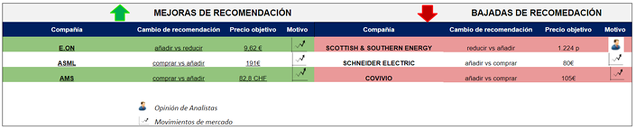

*SCOTTISH & SOUTHERN ENERGY (reducir vs añadir, objetivo 1.224 p -): Las acciones de SSE se desplomaron ayer un -8,28% tras emitir un profit warning. SSE alertó de los mayores costes de producción y la menor producción de energía renovable. Todo ello pesó en el STXE 600 Utilities que ayer fue el farolillo rojo con un -1,39%. Nuestros analistas han recortado estimaciones de BAP Y DCF. Ver detalles en www.alphavalue.com.

*MICHELIN (añadir, objetivo 112 € --): El fabricante francés de neumáticos ha mantenido previsiones anuales, aunque asegura que el impacto de los mayores costes de las materias primas por el incremento de las disputas comerciales entre las dos mayores economías globales, China y EE.UU., se mantendrá neutral en la segunda mitad del año. Añade que los mayores precios del Brent serán compensados con precios más neutros del caucho natural.

*DEUTSCHE BANK (reducir, objetivo 8,96 € --): Se comenta que hay varios interesados en tomar la participación del conglomerado chino HNA en la entidad bancaria alemana (7,64%).

*NORDEA (añadir, objetivo 100 SEK ++) / DNB (reducir, objetivo 162 NOK ++): Blackstone ha alcanzado un acuerdo con los bancos sueco y noruego para adquirir activos bálticos por 1,2 bn$.

*BP (añadir, objetivo 589 p +): Se comenta que la petrolera británica venderá activos de gas natural de San Juan Basin tras la adquisición de activos a BHP BILLITON (reducir, objetivo 1.569 p-).

*BRITISH AMERICAN TOBACCO (comprar, objetivo 4.878 p --): Los títulos de la tabaquera británica subieron ayer un +5,87% tras conocerse que la FDA atacará el consumo de los cigarrillos electrónicos entre la gente joven.

*NATIXIS (comprar, objetivo 7,85 € --):BPCE contempla la adquisición del negocio de Consumer financing, Factoring, Leasing, Sureties & guarantees and Securities services de Natixis por un precio total de 2,7 bn€. Natixis comentó que podría pagar un dividendo especial de 1,5 bn€ tras las desinversiones. Las acciones sin embargo cayeron ayer al cierre un -0,31%.

*VOLKSWAGEN (reducir, objetivo 134 € --): La automovilística alemana publicó ayer las ventas de vehículos durante el mes de agosto. Las ventas aumentaban un +3,7% yoy hasta un total de 513.000 vendidos. Las ventas yoy han aumentado un +26% en Europa y un +10% en Sudamérica, aunque han caído un -2,3% en Asia Pacífico y un -7,5% en Estados Unidos. Volkswagen reconocía que prevén una reducción significativa de sus ventas en Europa por la nueva normativa de emisión de gases contaminantes. Las acciones de Volkswagen avanzaron ayer al cierre un +0,74%.

*THYSSENKRUPP (reducir, objetivo 19,1 € --): La entidad va a decidir si destituir al CEO (Peter Feldhaus) y al CFO (Stefan Gesing) de la división industrial en el seno del proceso de reestructuración de la unidad.

*SECTOR BANCARIO HOLANDÉS: Hoy hemos conmocido unas declaraciones del CEO de RABOBANK que opina que no habrá consolidación en el sector bancario holandés.

*ROYAL BANK OF SCOTLAND (añadir, objetivo 274 p -): En una entrevista concedida a Times, el presidente de RBS comenta que la entidad puede abonar dividendos extraordinarios de hasta 4 bn£.

*E.ON (añadir vs reducir, objetivo 9,62 € -): Ayer las acciones de la utility alemana cerraron con recortes del -3,49% tras la bajada de recomendación de una casa de análisis norteamericana. Debido a los movimientos de mercado, la recomendación sube automáticamente un peldaño. Tras el profit warning de SCOTTISH & SOUTHERN ENERGY (reducir, objetivo 1.224 p -), E.on sacó un comunicado para reafirmar sus guías. Más información en www.alphavalue.com.

*NEXANS (comprar, objetivo 37,8 € --): La compañía francesa de cables se desplomó ayer un -4,02% tras el recorte de la recomendación por parte de una casa de análisis suiza.

*NEXT (reducir, objetivo 5.257 p -): Nuestros analistas han escrito una nota enwww.alphavalue.com sobre las ventas del 2T18 publicadas por la compañía británica de ropa, textil y moda. Ventas minoristas -5,9% yoy vs -5,3% e cons. Ventas totales +2,8% yoy < +2,9% e cons. Mantuvo guías anuales. Mantendremos nuestras previsiones y recomendación sin cambios.

*ROLLS ROYCE (vender, objetivo 882 p +): Las acciones de la compañía británica aeroespacial y de equipos de defensa cerraron ayer con caídas del -1,09% tras admitir que los motores XWB, que vendió a la aerolínea española, Iberia, tienen fallos pero declaró que ya hay técnicos analizando el problema.

*UNILEVER (añadir, objetivo 4.614 p +): El grupo de alimentación anglo-holandés ha decidido acabar con su doble cotización y quedarse en Rotterdam. Es posible que sus acciones cotizadas en Reino Unido salgan de los índices FTSE Russell. El objetivo de la compañía es reducir la complejidad y ahorrar costes. Los títulos cotizaron ayer con alzas del +0,58%.

*CASINO (añadir, objetivo 33 € --): Nuestros analistas han escrito una extensa nota enwww.alphavalue.com titulada: “¿Te atreves a pensar más allá de tres meses?” defendiendo una recomendación positiva para Groupe Casino Guichard, a pesar de que es la acción con más “cortos” en Francia (con un 15,48% de posiciones cortas a 8 de septiembre) y una de las acciones más castigadas en el ámbito food retail en Europa. Interesados, por favor, echadle un vistazo a nuestra web.

*INFINEON (reducir, objetivo 20,2 € --): Los títulos de la compañía alemana de semiconductores cayeron ayer un -5,48% tras un recorte de recomendación de una casa de análisis norteamericana.

*OMV (añadir, objetivo 50,7 € --): El grupo austriaco OMV, el mayor consorcio petrolero y gasístico del centro y sureste de Europa, anunció ayer su intención de comprar el 50 % del negocio de exploración y producción de Sapura Energy Behard. Las acciones subieron ayer un +1,95%.

*ROYAL BAM (reducir. objetivo 3,42 € --): Nuestros analistas han escrito una nota enwww.alphavalue.com sobre los resultados del 1S18 publicados por la constructora holandesa. Ventas +4% yoy. El resultado ajustado antes de impuestos mejoró en un +40,6%, pero el margen se mantuvo bajo en 1,8% vs 1.3% en 1S17. Mayor cash outflow en este periodo; la eficiencia en el fondo de maniobra se redujo de -11,1% al -10%. Siguiendo este resultado de beneficios, bajaremos nuestro precio objetivo pero esperamos mantener nuestra recomendación actual.

*QIAGEN (añadir, objetivos 35,1 € ++): Nuestros analistas han escrito una nota enwww.alphavalue.com sobre los resultados del 2T18 publicados por la compañía holandesa de med tech. Los resultados de este periodo estuvieron en línea con nuestras estimaciones. Las ventas a tcc subieron un +6% yoy respaldadas por el sólido crecimiento en las ventas de instrumentos (+7% yoy vs 1T18: +1% yoy y 2T17: -4% yoy). Hemos modificado ligeramente nuestras estimaciones. Sin cambios en la recomendación del valor. Os recordamos que Qiagen es miembro de nuestra cartera modelo.

*SECTOR UTILITIES: Las utilities están en rojo ayer después de un profit warning emitido por SCOTTISH & SOUTHERN ENERGY (reducir vs añadir, objetivo 1.224 p -). La compañía advirtió que el clima cálido y los precios persistentemente elevados del gas han seguido pesando sobre los resultados del grupo, causando un mayor coste de la energía y menores volúmenes. Esto aumentará una pérdida esperada de 300 M£ en la división Energy Portfolio Management y disminuirá la producción de energía renovable debido a un clima desfavorable. En consecuencia, SSE ahora espera que el beneficio operativo en el 1S18 disminuya en un aprox. 50%. Lecturas negativas para todo el sector, especialmente para las compañías activas en los mercados eólicos offshore como E.ON (añadir vs reducir, objetivo 9,62 € -) (-3,3%), CENTRICA (reducir, objetivo 155 p +) (-2,6%), RWE (reducir, objetivo 20,5 € ++) (-1,3%), ELECTRICITE DE FRANCE (vender, objetivo 9,94 € ++) (-1,2%), ENGIE (comprar. objetivo 16,6 € --) (-0.9%), ORSTED (añadir, objetivo 452 DKK ++) (-1,6%). Nuestros analistas han actualizado previsiones para SSE. Hemos bajado la recomendación a “reducir”. Igualmente hemos bajado las estimaciones de BPA para 2018 un -19,7% y las de 2019 un -5,37%. Por último, hemos bajado la valoración DCF un -13,7%. Ver detalles en www.alphavalie.com.

*SECTOR BANCARIO FRANCÉS: El Ministerio de Economía y Finanzas francés ha repetido su preocupación sobre el rápido ritmo de crecimiento de las hipotecas.

*SECTOR INMOBILIARIO / NON FOOD RETAIL:Canadian Hudson Bay vendió el 50% de los activos inmobiliarios alemanes a Karstadt. Por otra parte, está última compañía, propiedad del grupo Signa, y los grandes almacenes Kaufhof, propiedad de la canadiense Hudson’s Bay, han completado un acuerdo de joint venture. Este movimiento confirma que la consolidación es la única esperanza en el sector minorista no alimentario

*AXA (comprar, objetivo 29,4 € +): Como os venimos comentando, la aseguradora francesa completó ayer la adquisición de XL Group después de haber obtenido todas las aprobaciones regulatorias requeridas y por la que pagó 15.300 M$. El director operativo de XL Group, Greg Hendrick, pasará a ser consejero delegado de la empresa resultante de la unión. El CEO de XL, Mike Mc Gavick, se convertirá en vicepresidente de AXA XL y asesor especial de Thomas Buberl para asesorar sobre asuntos relacionados con la integración y otros asuntos estratégicos.

*SALVATORE FERRAGAMO: La firma de moda italiana subió ayer un +4,07% en medio de rumores de una posible compra por parte de varias compañías, entre ellas la británica BURBERRY (vender, objetivo 1.682 p +) o la francesa HERMES (vender, objetivo 380 € +).

*HERMES INTERNATIONAL (vender, objetivo 380 € +): Nuestros analistas han escrito una nota enwww.alphavalue.com sobre los resultados del 1S18 publicados ayer por la compañía francesa de lujo con China como principal catalizador. Dichos resultados fueron cotizados al cierre con alzas del +3,93%. Bº operativo recurrente 985 M€ > 981 M€ e cons. Excelentes márgenes (récord) con un margen operativo recurrente de 34,5% (ex items) +0,2 pp > 34,4% e cons. Mantuvieron objetivos anuales de crecimiento de ventas a tcc y no observaron desaceleración en China. Las ventas de julio en China a tcc avanzaron un +13% yoy. No habrá cambios en nuestras previsiones.

*RYANAIR (reducir, objetivo 12,5 € --): El CEO de Ryanair declaró que no quiere más huelgas pero defiende el modelo de la compañía sobre los vuelos a bajo coste y añadió que llevará un tiempo a la aerolínea llegar a un acuerdo con los sindicatos. La compañía canceló al menos 42 vuelos con origen o destino España con motivo de la huelga de 24 horas de convocada por los pilotos y tripulantes de cabina de la aerolínea en Alemania que comenzó el miércoles y terminará en la madrugada de este jueves. A pesar de todo, las acciones cerraron ayer con subidas del +1,15%.

*SANOFI (reducir, objetivo 75,4 € ++): El regulador estadounidense aprobó un fármaco de Sanofi para el tratamiento cardiovascular. La FDA aceptó la licencia para comercializar el Praluent, una inyección desarrollada junto a la norteamericana Regeneron para administrar como tratamiento frente a eventos cardiovasculares. Se apuntó que podrá comenzar su comercialización a partir de abril de 2019. Las acciones cerraron ayer con subidas del +1,83%.

*ARYZTA (reducir, objetivo 10,1 CHF -): Tras las fuertes alzas del martes del +16,44%, gracias al acuerdo de los bancos para realizar la ampliación de capital, ayer tocaba toma de beneficios con un -2,79%.

*BUZZI (añadir, objetivo 20,2 € --): Una agencia de calificación crediticia ha actualizado la nota de la compañía italiana de cementos a “BBB-” desde “BB+”.

*INDITEX (añadir, objetivo 30,2 € --): Nuestros analistas han escrito una nota enwww.alphavalue.com sobre las cifras del 1S fiscal publicadas ayer por la compañía española de textil y moda y cotizadas al cierre con subidas del +4,11%. Las ventas netas crecieron un +3% yoy, un +4% LFL (crecimiento en todas las zonas geográficas) y un +8% a tcc. El crecimiento de las ventas fue el menor de los últimos cuatro años entre otros motivos por el clima cálido, el efecto adverso de las divisas y la presión competitiva online. Margen bruto 56,7% < 56,8% e cons y vs 56,4% en el 1S fiscal 17-18. Ebitda 2.343 M€ +2% yoy (+14% a tcc) = e cons. Ebit 1.784 M€ +2% yoy (+17% a tcc) < 1,80 bn€ e cons. Bº neto 1.409 M€ +3% yoy = e cons. De cara al 2S fiscal, Inditex estimó un crecimiento LFL del +4 al +6% yoy, además de una mejora de los márgenes de +0,5 pp. Nuestras previsiones estuvieron por encima de estos resultados, por lo que bajaremos ligeramente nuestras estimaciones para el ejercicio presente. Sin embargo, no se espera un impacto significativo en nuestra recomendación actual. Seguimos infraponderando el sector, pero os recordamos que Inditex es miembro de nuestra cartera Buy & Hold y nuestro valor preferido del sector.

*AENA: La compañía gestora de aeropuertos dio ayer a conocer las cifras de tráfico de agosto. Aena informó que recibieron un total de 28,3 millones de pasajeros en el octavo mes del año, lo que supone un +3,4% más que el mismo mes del pasado año. El tráfico de aeronaves aumenta un +4,4% y el de mercancías un +2,6%. Además, en el acumulado del año, el número de pasajeros crece un +5,6% yoy hasta 177,8 millones. Las acciones reaccionaron ayer con alzas del +0,97%.

*SANTANDER (comprar, objetivo 5,89 € --): Su filial polaca, Zachodni WBK, adoptó el pasado fin de semana la marca Santander, en el marco del proceso global de unificación de marca que el grupo anunció a inicios de año. Por otro lado, y según comenta Expansión, Blackstone y Centerbridge se habrían aliado para presentar una oferta por la ciudad financiera de Santander en Boadilla del Monte. Se habla de un precio de 3.100 M€.

*NH HOTEL GROUP (añadir, objetivo 6,67 € ++): Minor ha adquirido 495.408 acciones adicionales de la cadena hotelera española y alcanza así una participación del 45,71%.

*BBVA (comprar, objetivo 7,92 € --): La entidad financiera española sube la autocartera al 0,59%, el nivel más alto de los últimos 30 meses.

*REPSOL (reducir vs añadir, objetivo 17,3 € +): Debido a movimientos del mercado, el potencial por fundamentales se ha esfumado y bajamos un peldaño la recomendación. Ver detalles en www.alphavalue.com.

*ZARDOYA OTIS (comprar, objetivo 9,77 € -): Nuestros analistas han escrito una nota enwww.alphavalue.com sobre los resultados del 1S18 publicados por la compañía española de ascensores. Las ventas aumentaron un +0,6% yoy, a pesar de una bajada del -8,1% yoy en las exportaciones. El Ebitda disminuyó en -5,7% yoy. El beneficio antes de impuestos fue de 70,3 M€, una disminución del -5,8% yoy. Tras este lanzamiento de resultados, actualizaremos nuestro modelo y reduciremos un poco nuestro precio objetivo. Esto puede desencadenar un cambio en la recomendación de “comprar” a “agregar”.

*MAPFRE (añadir, objetivo 2,95 € --): La agencia de rating S&P ha mantenido la calificación de Mapfre en "BBB+" con perspectiva positiva.

*METROVACESA: Invertirá entorno a 175 M€ en el proyecto residencial de Torre del Río en Málaga.

*GESTAMP: Los títulos de la compañía española auxiliar del automóvil subieron ayer +2,34% tras la mejora de recomendación de una casa de análisis norteamericana.

*IBEX 35: El Comité Asesor Técnico del principal índice bursátil nacional decidió ayer en su tercera reunión ordinaria anual mantener la composición del indicador.