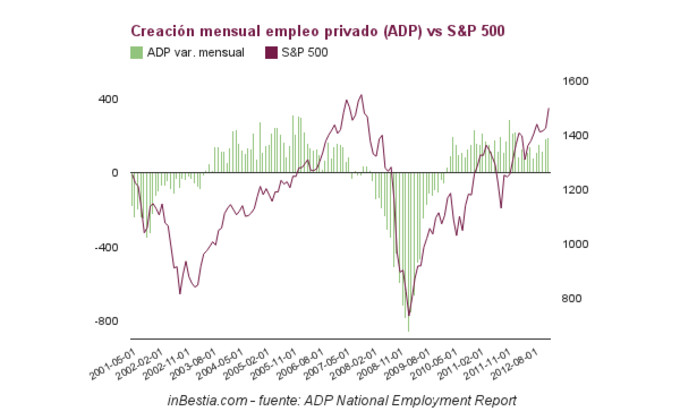

La locomotora del mundo y principal factor de las bolsas mundiales, es decir, América, sigue creciendo y con un ritmo suave pero estable. Incluso la creación de empleo ha repuntado en los últimos tiempos:

Difícil de hablar de recesión a tres meses vista y por eso creo que nada impide al mercado ir más allá de su máximo histórico en términos de precio:

Dentro de dos semanas el mercado alcista global y, especialmente el de la renta variable USA, cumplirá cuatro años de vida. En esos cuatro años he visto esgrimir todo tipo de argumentos bajistas. He visto como se hablaba claramente de "recesión doble" en al menos tres momentos de este mercado alcista. He escuchado todo tipo de teorías de patrones técnicos y económicos que decían que este mercado alcista iba a acabar. He visto a economistas y opinadores estrellas estar equivocados años enteros. La mayor educación que he recibido en estos cuatro años, es que todo lo que escucho y veo es basura, o mumbo jumbo como dicen en inglés. Cuando uno escucha toda la basura que se puede leer por ahí solo puede llegar a la conclusión a la que llegó Jesse Livermore:

"Un hombre ha de creer en sus propias ideas y juicio si espera sobrevivir en este juego. Por eso no creo en los consejos bursátiles."

Supongamos que justo cuando escribo estas palabras el mercado está cambiando. Supongamos que la realidad económica está cambiando y de un crecimiento débil pero estable pasamos a retroceder (no en vano muchos dicen que estamos en recesión tras la caída del -0,1% del PIB del cuarto trimestre de 2012). Suponiendo que estamos en ese caso tengo unas ideas de mencionar:

1º Es prácticamente imposible pillar el techo mismo de un mercado alcista que acaba. Me conformaría con no "comerme" todo el mercado bajista o evitar la peor parte. Además, la bolsa en si misma es un indicador adelantado. No se espera a que el PIB empeore para empezar a caer. Esto es algo que a muchos expertos les cuesta entender, pero es la realidad.

2º Un techo de mercado no es un evento rápido (normalmente) o, un mercado alcista no pasa a bajista de un día para otro. Es verdad que puede ser difícil de detectar un techo de mercado. Además, a diferencia de los suelos de mercado que tienen forma de "V", los techos son tranquilos, complacientes y se desarrollan a lo largo de muchos meses.

3º Puede que un mercado haga techo cuando prácticamente ningún indicador macroeconómico alerte de recesión. Pero eso solo es cierto al principio del mercado bajista. Muchas veces el mercado cae a la vez que efectivamente se entra en recesión y entonces no hay manera de adelantarse al mercado bajista basándonos en indicadores económicos. En estas situaciones, uno lo único que puede esperar es no estar comprado todo el mercado bajista. O aprovechar solo una parte del mercado bajista. Y eso es posible porque aunque los indicadores macroeconómicos no señalen problemas desde el momento cero, si lo indicarán poco después.

Conclusión: alcista.

interesante Hugo,

pero tiene pinta de techo, no soy tan valiente de comprar con ese gràfico en zona de màximos, no vaya a ser que los ositos me tiendan una trampa.

Dadme un gràfico y te dirè las noticias decìa Baruch, ese gràfico en màximos nos alerta que casi todos estàn en el mismo lado del barco, peligroso.

Lo que dices es cierto, no se puede tener la misma convicción tras un mercado bajista que tras un mercado muy alcista, pero yo ahora no veo techo.

Aqui es donde entra en funcionamiento la teoria contrarian que describes en tus articulos: ¡que dificil es pensar contra la mayoria, para lo que hay que haber empezado por cambiar de opinión uno mismo!. Me has dejado pensativo e inquieto, lo cual es bueno...

Por cierto, si hace techo el mercado americano, la recuperación del mercado europeo ¿se resfria, se enfria o se congela?

si eso ocurriera, por supuesto Europa caería en desgracia!

Yo diria que los dos suben y bajan a la vez, solo que a diferente velocidad.

Yo no entiendo muy bien el mal de altura que entra cuando el s&p esta a punto de alcanzar máximos históricos. Este nivel ya se alcanzo en el año 2000, es decir, hace 13 años, por lo que el concepto de sobrevaloracion hay que verlo en perspectiva. A parte de esto, no creo que el mercado vaya en contra de la Fed, otra cosa será cuando desaparezcan los estímulos, eso si podría provocar una corrección importante.

Bien traído Andrés. El mal de altura es una fenómeno que ocurre. Ten en cuenta que no he cambiado de opinión, solo era una reflexión sobre una situación en la que no creo que estemos ahora mismo.

s2!

Lo veo como Andrés, la cosa no parece tan alta si pensamos que estamos en los mismos niveles de hace 13 años y habiendo pasado por 2 purgas importantes.

Además hay que tener en cuenta que hay mucho más dinero en circulación y un mundo más globalizado, con importantes nuevos mercados abriéndose, en el supuesto de que esos niveles no sean los mismos por "valor" creo que mucho menos lo son por "precio", quiero decir que quizás sólo para llegar a igualar el mismo valor de hace 13 años falte aún por subir el precio en las cotizaciones.

Parece que actualmente cuando la gente ve un techo de inmediato ve un precipicio de - 40%-60%, es lo que tiene venir de donde venimos, como siempre puede que el mercado corrija un 20-25% pero eso para los que vamos a larguísimo no nos anula los resultados de los últimos años ni cambia el planteamiento, al contrario lo veo muy sano.

Aún no veo complacencia y euforia... y sí muchas dudas.

Pongamos que hay que salirse del mercado, la teoria dice que hay que irse a los bonos, primero a corto y luego a largo, para pasar el chaparron, ¿hay etfs que distingan entre un plazo y otro?

Pongamos que hay que salirse del mercado, la teoria dice que hay que irse a los bonos, primero a corto y luego a largo, para pasar el chaparron, ¿hay etfs que distingan entre un plazo y otro?

Por supuesto! hay etfs para todos.

En esta página hay listas de ETFs por temas y si no San Google

http://etf.stock-encyclopedia.com/"Además, la bolsa en si misma es un indicador adelantado. No se espera a que el PIB empeore para empezar a caer. Esto es algo que a muchos expertos les cuesta entender, pero es la realidad".

Estoy tan de acuerdo que nunca he entendido esa obsesión tuya en mirar datos macros para corroborar tu visión alcista.

jaja bueno hombre. A veces no hay nada que se adelante a la bolsa, pero siempre confirma la mayor parte del recorrido alcista o bajista.

Para mi los datos fundamentales son la guía.

s2!

En 2007 habia muchisimas cosas que indicaban que venia una gran caida, pero si embargo el mercado no se queria enterar, a mas de uno nos parecio uno de los techos mas abvios de la historia y dio muchas oportunidades de salir antes de Lehman, sin embargo para mi el suelo fue muy dificil de ver.

Bueno, corrijo, el suelo a finales del 2008 fue facil de ver, creo que un monton de gente dijo que habia una capitulacion, el problema fue que teniamos un panico ingente y nadie supo ver que era el momento de comprar y el consenso fue que habria un gran rebote antes de volver a caer a plomo, lo cierto fue que enseguida se fue a minimos dejando a todos en shock y alli se produjo el verdadero suelo, sin consenso alguno, como suele ser.

Sin embargo, al ser los suelos en forma de V o W, son muy cortos antes de moverse de nuevo hacia arriba ¿por qué se tiene tanto miedo a entrar si es casi seguro que no vamos a coger el pico?

Si algún día te apetece podrías hablar al respecto

Gracias

Simplemente mirando el SP500 en compresión mensual se toma conciencia que justamente no estamos en un piso, y si muy cerquita de un techo importante y dañino como lo fue en 2008.-

Para mantener estos valores de techo, es necesario que el consenso sea bull, como lo es ahora, es decir, que el público compre para mantener el gráfico clavadito bien arriba, bien ahi arriba.-

Creo que una decisión inteligente es distribuir en esta parte del gráfico, y si estoy equivocado, entraré un poco mas arriba, una vez que pasemos las nubes.-

A mi lo que me sorprende es que todo el mundo esta esperando una corrección. ¿todo el mundo acertará?... me da que no. El SP500 termina el año en el 1800. jejej

http://www.eleconomista.es/opinion-blogs/noticias/4608060/02/13/Algo-no-huele-como-a-todos-nos-gustaria.htmlLos indicadores de sentimiento no indican pesimismo, lo contrario, no todo el mundo espera una correccion,

Hola y gracias por vuestros comentarios y también por el artículo. Quizás soy uno que no se entera de nada, pero ¿el tema abismo fiscal está zanjado? Ruego me excuséis si mi pregunta no es coherente.

En realidad el problema de abismo fiscal es un problema continuo ya que siempre hay que aprobar nueva deuda ya que está crece de forma natural en términos nominales.

No veo muy bien de donde sale este optimismo.

El GDP de la eurozona en el cuatro cuarto del 2012 bajo un 6% respecto al cuarto anterior y un 9% respecto al mismo cuarto en el 2011. Todos los paises europeos pierden GDP, hasta Alemania (0,6%) y Francia (0,3%), las locomotoras. Por no hablar de Grecia 6%. No solo en Europa, en Japon el cuarto cuarto registro una caida del 0,4%.

Los bancos centrales estan imprimiendo dinero a mansalva, sin limites y ya sabemos lo que supone este dinero ficticio en los mercados. Bernake lo volvera a hacer seguramente.

Entonces, por que hay optimismo? Yo me baso en estos datos y me asusto, no concuerda que el mercado americano este en maximos historicos si nos basamos en esto.

Yo apuesto por el oro, lleva unas semanas de correccion debido a este optimismo, en mi opinion se va a esfumar y si hay panico mejor, el oro subira mas. Esa es mi apuesta. Veremos que dice la realidad espues!

Parece que hoy va camino de nuevos máximos.

Faltaría aquí una foto de El Grito de Edvard Munch :-P