Muchos comentaristas en diferentes medios financieros se han mostrado preocupados por la caída de los tipos de interés. En este último año ha sido casi un monotema, dando una y otra vez la señal de alarma por el hecho de que los tipos de interés de largo plazo sean cada vez más bajos, lo cual supone un síntoma o un incluso un riesgo en sí mismo.

Uno de los enfoques y razonamientos que merece la pena considerar es aquel que incluye a la curva de tipos de interés. La curva de tipos o la diferencia entre los tipos de interés de largo plazo y los de corto plazo es una de las herramientas más potentes con las que puede contar el analista para determinar en qué momento del ciclo económico nos encontramos. Sin embargo, tal y como se enfoca desde la ortodoxia o desde teoría económica dominante, creo que no se entiende realmente bien el significado de lo que refleja este fenómeno. En este artículo no voy a entrar en el significado económico que tiene la inversión de la curva de tipos, sino en un repaso por el comportamiento histórico de los tipos de interés a corto y largo plazo, para darle un contexto adecuado inicial como señal para detectar recesiones.

La curva de tipos es una comparación de los tipos de interés a diferentes plazos de vencimiento. De este modo, en el eje de abscisas se representan los plazos de vencimiento (1, 2, 3 o 10 años) y en el eje de ordenadas el nivel de tipo de interés para cada vencimiento. Para construir esta curva se toma como principal referencia los bonos soberanos de diferentes países, principalmente Estados Unidos. Esta es la forma de la curva de tipos de interés en Estados Unidos a día de hoy:

Lo más habitual es que la curva de tipos sea ascendente, ya que a mayor plazo existen mayores riesgos implícitos para el activo financiero en cuestión. Por un lado está el riesgo de impago, que se supone prácticamente mínimo en el caso de un bono soberano como el de EEUU; y por otro lado, está el riesgo de un repunte sostenido de la inflación, que mermaría la rentabilidad en términos reales. Es decir, si la inflación repunta, los inversores querrán exigir mayor rentabilidad para compensar el efecto de la inflación. Obviamente, este riesgo es más importante cuanto mayor es el periodo de tiempo para recuperar el principal. Nada tiene que ver tener que esperar un año para recuperar el importe nominal del bono que 10 o 30 años.

Resulta que cuando la curva de tipos se invierte, es decir, algunos de los tipos de corto plazo superan a los de largo plazo, suele llegar una recesión de forma casi inmediata. Esta es una observación correcta, en prácticamente todos los ciclos económicos en Estados Unidos desde 1950 la curva de tipos se ha invertido en la antesala de cada recesión. Y este es el punto en el que se están fijando algunos analistas, si los tipos a largo plazo caen, es más fácil lograr esa inversión de la curva, ya que a poco que suban los tipos de corto plazo la curva se aplanaría, incluso se invertiría.

El problema es que están descontextualizando el fenómeno de la curva de tipos. Ninguna inversión de la curva se ha producido debido a la caída de los tipos de largo plazo. Es más, cuando se produce esa inversión, los tipos de largo plazo repuntan considerablemente, como consecuencia de un repunte inflacionario. Lo que de verdad provoca la inversión de la curva es el aumento violento de los tipos de interés a corto plazo.

A diferencia de los tipos de interés a largo plazo, los tipos de corto plazo están influidos de forma decisiva por la política monetaria de la Reserva Federal. La correlación entre el tipo de interés del bono del tesoro estadounidense a un año con el tipo de interés de referencia de la FED es casi perfecta:

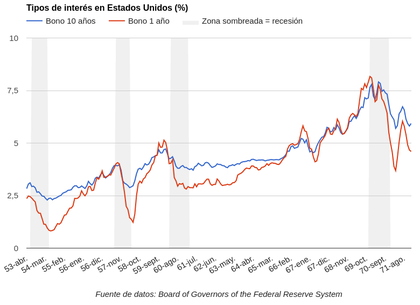

Veamos ejemplos de subida violenta de tipos a corto plazo en otras épocas. El siguiente gráfico muestra la evolución de los tipos de interés desde 1950 hasta 1970. El tipo del bono a 10 años se muestra en azul, el tipo de interés a un año en rojo, y las zonas sombreadas indican los periodos de recesión en la economía estadounidense:

La curva de tipos de tipos se invierte (la línea roja supera a la azul) mientras los tipos a largo plazo suben en cada uno los tres ciclos económicos ilustrados. No parece que el problema de la inversión de la curva de tipos sea que los tipos a largo bajo desciendan.

Veamos los ciclos económicos de los 70 y 80:

Sucede lo mismo. Ninguna inversión de la curva se produce porque los tipos a largo hayan bajado significativamente, de hecho, siempre que se produce la inversión de la curva de tipos, los tipos a largo plazo (azul) están subiendo. Solo el fenómeno de fuerte subida de los tipos a corto plazo es el que provoca la inversión de la curva de tipos. Aunque los tipos de largo plazo caen al principio del ciclo, también lo hacen los tipos de corto plazo. Y cuando la curva de tipos se invierte en 1989, el tipo a 10 años había repuntado previamente desde el 5,85% 7,17% hasta el 9,24%.

Desde 1950 hasta 1980, los tipos a largo plazo no paran de subir con sus idas y venidas, respondiendo principalmente a un aumento de la tasa de inflación. Es normal que la inversión de la curva de tipos se produzca cuando los tipos a largo suben, ya que lo hacen la mayor parte del tiempo. Sin embargo, desde los años 80, los tipos a largo han descendido continuamente, reflejando la caída de la tasa de inflación. Han sido casi 35 años con una tendencia de los tipos a largo plazo descendiendo, eso sí, con sus avances y retrocesos. Habría esperar que cuando se produce la inversión de la curva de tipos, los tipos a largo están cayendo, como sucede la mayor parte del tiempo en ese periodo.

Pues no. Cuando la curva de tipos se invierte, los tipos a largo también repuntan. Lo que sucede es que la subida de los tipos a corto es mucho más rápida y violenta. Un ejemplo lo hemos visto antes, en el ciclo de los años 80, los tipos a largo bajaron en la primera mitad del ciclo, pero comenzaron a repuntar después hasta que se produjo la inversión de la curva y llegó la recesión.

A continuación analizamos los ciclos más recientes, el siguiente gráfico ilustra la evolución de los tipos de interés del bono a un año y del bono a 10 años desde 1990:

Como vemos, el tipo de interés a largo plazo lleva cayendo décadas, obviamente con sus altibajos. Eso no ha acortado el ciclo económico, es decir, el hecho de que haya menos diferencia entre el tipo de interés a largo plazo y el tipo a corto plazo no hay que interpretarlo como un síntoma. De hecho, en la serie se puede observar como en el ciclo de los años 90 el tipo a largo y el tipo a corto estuvieron muy cerca durante muchos años sin que llegase una recesión. También se ve cómo cuando el tipo a corto se eleva, también lo hace el tipo a largo, y cuando el tipo a corto cae, también lo hace el de largo. No es hasta el año 2000 cuando la curva de tipos se invierte claramente, debido a la subida violenta de los tipos de interés a corto plazo, una vez más coincidiendo con otra subida del tipo de interés a 10 años.

Lo mismo sucede en el ciclo de los años 2000, el tipo a largo se elevó ligeramente desde el año 2003 y 2007, pero mientras tanto, los tipos a corto plazo se dispararon del 1% hasta el 5% en tan solo tres años. En la actualidad, el tipo a un año se ha elevado ligeramente, pero la Reserva Federal ya ha congelado la subida, ya que no está muy convencida de que sea apropiado subir aún más los tipos por el momento.

Por lo tanto, que el tipo a largo plazo caiga no es un síntoma de recesión inminente, al menos utilizando el enfoque de la curva de tipos de interés. De hecho, lo probable es que el tipo de interés a largo plazo repunte en los próximos años si tenemos en cuenta el comportamiento cíclico a lo largo de su historia. Tanto en los años 80 y 90, dos periodos con una caída de los tipos de interés a largo plazo, en la segunda mitad del ciclo estos repuntan claramente.

Es precisamente al revés, lo preocupante sería un repunte de la tasa de inflación que asustase a la Reserva Federal y elevase los tipos de corto plazo de forma rápida. Este es el principal motivo por el cual la FED decidiría realizar una subida de tipos de interés de la magnitud del periodo 2004-2007, que provocó la subida de los tipos a un año del 1% al 5% en solo tres años.

Por lo tanto, el principal síntoma de problemas económicos sería un repunte considerable de la tasa de inflación y no una bajada del tipo de interés a largo plazo. Es más, es probable que el tipo de interés a 10 años se eleve al mismo tiempo que los tipos a corto plazo, con la diferencia de que los tipos a corto lo harán más rápido en caso de que la inflación se dispare. Si la tasa de inflación continúa estable, el ciclo podría alargarse considerablemente.

La historia demuestra que los tipos a largo bajos o altos no son un síntoma cíclico. El síntoma de final de ciclo lo marcan los tipos a corto y sus repuntes explosivos, que responden a la política de la Reserva Federal, que a su vez decide elevar los tipos cuando percibe que la inflación se está disparando por encima de lo deseable.

¿Cuál va a ser la evolución de la tasa de inflación en los próximos meses? Esta cuestión merecería un artículo aparte. La inflación es el principal desencadenante del final de una etapa de bonanza, y así lo corroboran incluso datos del siglo XIX. Cada recesión va precedida de un repunte de la inflación, y cuando llega la recesión ésta desciende.

Cartera Value: Si está interesado en el análisis de compañías desde una perspectiva de largo plazo, no dude en visitar la página de información de la Cartera Value

Meridianamente claro lo has dejado. Gracias por juntar tan bien los conceptos tipos e inflacción, creo que lo he entendido finalmente.

Saludos

La mayoría de los inversores coinciden con este claro análisis. El problema, es que se dejan influenciar por las emociones, como el miedo y la sensación de incertidumbre, que por un análisis serio. Además los grandes gestores de fondos tienen también la limitación de que se deben a sus clientes, si gestionaran sus propios patrimonios a lo mejor lo harían de otra manera, pero la presión de perder a sus partícipes les obliga a seguir al conjunto.

En resumen, una ventaja si tienes las cosas claras y actúas en consecuencia.

Muy buen artículo Enrique! Sabes si hay datos de los años 30/40? La situación en el ciclo de deuda de largo plazo se parecía más.

Los bancos dejan de prestar cuando la curva se aplana o se invierte ya que dejan de ganar dinero por el diferencial (da igual que los tipos sean negativos). El crédito deja de fluir y llega la recesión.

La FED ha tenido motivos inflacionarios para subir tipos desde 2011. ¿No lo hizo por miedo a recaer o porque los intereses de tanta deuda serían excesivos?

Si China sigue devaluando, no veremos inflación en un tiempo. Nos podemos despedir de subida de tipos. Sin embargo, si eso ocurre, la curva se puede aplanar o invertir pero por el hundimiento de los rendimientos de los bonos a largo plazo. Ya ha pasado en Japón o Suiza. ¿Hay algún ejemplo de deflación y recesión?

Lo único claro es que es un callejón sin salida del que sólo se sale con políticas de oferta. Un proceso doloroso pero necesario. Dejar los déficits, pagar la deuda. O eso, o japonización.

En respuesta a Alejandro Coll

Creo que sacas demasiados temas. Entiendo que sí que hay datos de los años 30 y 40, pero no están en las series que utilicé, que empiezan en 1950.

Puedes mirar esto:

http://bonddad.blogspot.com.es/2011/07/yield-curve-and-pre-ww2-recessions.html

Estados Unidos no está en deflación, ha tenido inflación positiva excepto unos pocos meses. Los tipos no están en 0% y la inflación sí está repuntando. Si tomas la serie de inflación subyacente verás cómo ha repuntado claramente.

Es muy probable que veas subidas de tipos de interés este o el año que viene, si no la inflación comenzaría a acelerarse aún más. El sector industrial está repuntando y el desempleo está en mínimos.

No hay reglas universales, pero me llama la atención que todo el mundo está considerando el actual ciclo una excepción frente al resto, con el argumento de que EEUU está en deflación, cuando no lo está.

Finalmente, la banca sí puede ganar dinero cuando la curva está plana. Por ejemplo, el margen de intermediación sigue siendo el mismo o mayor que hace 7 años, alrededor del 2%.

Un saludo.

En respuesta a Alejandro Coll

Esta es la inflación subyacente:

En respuesta a Enrique García Sáez

Gracias por la respuesta Enrique.

No he afirmado que los EEUU estén en deflación, como muy bien expones, sin embargo, sí otros países como Suiza o Japón de ahí que sus curvas sí estén planas o invertidas, pero no por repunte de los bonos de corto plazo sino por bajada de los de largo.

También expongo el riesgo deflacionario de una devaluación china que, si fuera real, acabaría con cualquier subida de tipos.

Si los bancos ganasen dinero sin su negocio “tradicional”, lo que refleja este artículo sería falso. Y no lo es. El margen de intermediación no se puede mantener alto con la curva de tipos invertida porque, o la competencia te lo derriba o nadie pide prestado llegando al mismo punto de falta de crédito. Si sigue siendo positivo es precisamente porque la curva no se ha invertido aún.

En cuanto a los años 30, la recesión de 1937-38 se dio tras una pequeña subida de tipos y sin necesidad de invertirse la curva.

Saludos!

En respuesta a Alejandro Coll

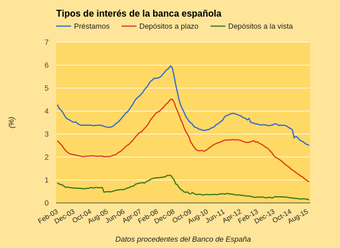

Los bancos ganan dinero tomando depósitos y prestando esos fondos a un tipo de interés un 2% mayor. Eso no tiene nada que ver con la curva. La curva es el tipo de interés de los bonos soberanos, no es el tipo al que los bancos prestan en el mercado minorista. Los bancos no deberían tomar financiación a corto para invertir a muy largo plazo, eso es un peligro. No tiene sentido financiar una hipoteca tomando depósitos a 6 meses. Obviamente, los bancos no toman depósitos a 30 años para financiar una hipoteca, pero sí que intentan mantener un equilibrio entre los plazos a los que toman prestado y al que prestan. Hasta tal punto es así que si suben los tipos de interés no les afectará mucho, su margen de intermediación seguirá siendo parecido. Los bancos nunca han dejado de tener un margen de intermediación positivo cuando la curva de tipos se ha invertido. En 2008 los bancos siguieron presentando beneficios, otra cosa ya es el repunte de la morosidad. En 2007 con la curva invertida, los bancos españoles te clavaban cuando ibas a la oficina a pedir un préstamo, y lo siguen haciendo a día de hoy.

Con respecto a que con la curva invertida nadie pediría crédito (si no he entendido mal) es absolutamente falso. De hecho, es al revés, la curva invertida refleja que muchos negocios necesitan financiación a corto plazo como el oxígeno, y están dispuestos a pagar el tipo que sea con tal de sobrevivir. Sin embargo, los bancos están cerrando el grifo y por eso sube el tipo a corto, en paralelo a la subida de tipos del banco central. Piensa en 2008, todo el mundo se quejaba de que no daban crédito. Había mucha demanda, otra cuestión es si solvente o no.

Te muestro un gráfico con los tipos de interés que maneja la banca en sus préstamos y depósitos.

Un saludo.

En respuesta a Alejandro Coll

Para verlo con más claridad, a continuación los diferenciales con respecto a depósitos a la vista y depósitos a plazo

En respuesta a Alejandro Coll

Precisamente acabo de consultar el margen de intermediación de la banca española en su conjunto para el año 2015. Ha sido del 2,22%, mientras que en 2014 fue del 2,19%. Por lo tanto, ha subido mientras el nivel de tipos de interés bajaba.

Un saludo.