Estimado inversor,

Nos dirigimos a usted para informarle de la evolución de CIMA Global Value SICAV en el tercer trimestre del año. Adicionalmente, al igual que en todas nuestras cartas trimestrales nos gustaría aprovechar esta comunicación para hacer un ejercicio de transparencia en el que explicarles un ejemplo concreto de una nueva inversión reciente.

En el primer semestre del año nuestro índice de referencia, el MSCI Europe Total Return ha crecido un 19,2%, mientras tanto en el mismo periodo el valor liquidativo de CIMA Global Value SICAV ha crecido un 5,1%, hasta situarse en 12,02€ por acción.

Desde el inicio, la cartera acumula una rentabilidad neta del 18%, o lo que es lo mismo, una rentabilidad anualizada del 4,0% en comparación con el 3,5% del MSCI Europe Total Return en el mismo periodo.

Al igual que comentábamos en la carta anterior, se puede observar una gran disparidad en las valoraciones entre las compañías consideradas “defensivas” y los negocios “cíclicos”, sobre todo si su desempeño depende de la evolución de la economía global. Pensamos que este hecho se debe principalmente a dos factores:

- Por un lado, el exceso de liquidez en el sistema combinado con rentabilidades negativas en un 25% de la renta fija global, obliga a los gestores institucionales a buscar alternativas que se equiparen a la renta fija, pero con rentabilidades positivas.

- Por otro lado, existen varias incertidumbres que preocupan mucho al mercado, entre las que destacan una posible escalada del proteccionismo global, la posibilidad de un Brexit sin acuerdo o posibles conflictos bélicos en Oriente Medio.

La combinación de compradores forzosos de renta variable y un escenario plagado de incertidumbres (junto a otros fenómenos como el fuerte crecimiento de la gestión pasiva o la inversión socialmente responsable) ha provocado una enorme dispersión entre la valoración de las compañías “seguras” y las compañías “cíclicas”.

A modo de ejemplo, si analizamos las compañías del IBEX 35 consideradas cíclicas por el consenso (Arcelor, Acerinox, Repsol, Ence, Cie Automotive, etc) vemos que de media han caído un 9,12% en lo que va de año, sin embargo, si agrupamos aquellas compañías consideradas “defensivas” o menos cíclicas (Aena, Cellnex, Enagás, Endesa, Iberdrola, Másmovil, Naturgy, Red Eléctrica, Telefónica, etc) podemos observar que se han revalorizado un 22,6% de media en lo que va de año.

Tal y como comentamos en la última carta, en CIMA pensamos que cuando todo el mundo cree que una acción es muy arriesgada, el desinterés generalizado por comprarla generalmente reduce el precio de la misma hasta un punto en que deja de ser arriesgada. Por ello, hemos seguido aprovechando las fuertes caídas para invertir en compañías cíclicas que han sufrido mucho en los últimos meses, pero que tienen posiciones competitivas muy sólidas y en las que los peores escenarios ya están prácticamente recogidos en los precios.

La exposición a renta variable a cierre del trimestre es del 82% y el 18% restante es liquidez. De la cartera actual, el 40% de las compañías en cartera no tienen deuda y el 65% de las compañías son compañías familiares, lo cual unido al PER medio normalizado de menos de 9x veces al que cotizan actualmente, nos hace ser muy optimistas sobre su evolución en el largo plazo. Según nuestras estimaciones la cartera tiene un potencial superior al 60%, por lo que esperamos poder seguir recogiendo los frutos de la paciencia en el futuro.

Caso de inversión destacado: International Petroleum (IPCO)

IPCO es una compañía sueca cuya actividad se centra en la extracción de petróleo. IPCO es un spin off de los activos internacionales de Lundin Petroleum, y al igual que ésta, está controlada por la familia Lundin, con una gran reputación en el sector a la hora de generar valor para los accionistas.

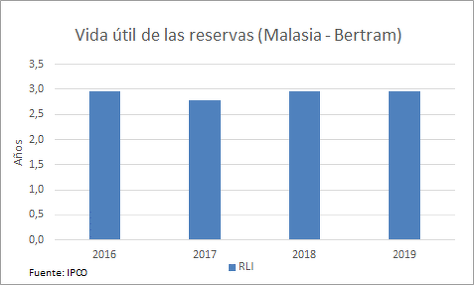

La compañía tiene activos principalmente en Malasia, Canadá y Francia. Malasia es la joya de la corona desde el punto de vista de generación de caja (debido a sus bajos costes de producción y de tratarse de petróleo ligero), pero con el inconveniente de que tiene una vida útil de sus reservas de 3 años. En cuanto a los activos de Canadá (Suffield y Onion Lake) se trata de activos no tan atractivos desde el punto de vista de los costes de extracción, pero con una vida de la reservas muy superior que garantiza el futuro de la compañía en el largo plazo (actualmente la compañía tiene una vida útil estimada de las reservas de 16 años).

Para que se hagan una idea, a los actuales precios del petróleo la compañía tiene previsto que sólo el área de Malasia genere un flujo de caja libre de USD 115M en 2020, cuando la compañía vale a día de hoy USD 570M en bolsa (USD 812M si tenemos en cuenta la deuda financiera), o lo que es lo mismo, 5 veces flujo de caja de Malasia en el año 2020.

En CIMA consideramos que es un momento muy interesante para invertir en IPCO debido a que la generación de caja de los próximos 3-4 años va a ser muy significativa a pesar de las fuertes inversiones de crecimiento en Canadá y Francia principalmente. El año que viene, según nuestros cálculos, la compañía podría generar prácticamente USD 200M de flujo de caja libre (25% de FCF Yield) el cual dedicará a reducir deuda, adquisición de nuevos activos o a recomprar acciones, dependiendo de qué opción cree más valor para el accionista.

Teniendo en cuenta los activos de Malasia, la compañía estaría cotizando (incluyendo la deuda) a 4 veces el flujo de caja libre del próximo año.

¿Por qué esta tan barata?

- La vida útil de los activos de Malasia es de 3 años: como hemos comentado antes, la vida útil de su principal activo generador de caja es muy corta.

Sin embargo, si analizas la evolución de la vida útil de las reservas en los últimos años (manteniendo la producción estable) podemos observar que el dato tiende a ser conservador pues se mantienen 4 años después, lo cual implica que han sido reemplazadas. Pensamos que la compañía es muy conservadora a la hora de estimar la vida útil del activo, al igual que lo ha sido en el pasado, si bien en nuestro análisis lo consideramos como una opcionalidad.

- La industria de extracción de petróleo cotiza a múltiplos reducidos debido a su carácter cíclico y al riesgo de disrupción: existen otros activos en el sector que cotizan con múltiplos reducidos, sin embargo, no todos tienen el historial de gestión del capital de IPCO.

Es importante que usted como inversor entienda que, a pesar de que por una razón o por otra este tipo de compañías sigan penalizadas, en el futuro el retorno se puede obtener mediante otras vías que no impliquen una mejora en la apreciación general de la industria, como por ejemplo recompras de acciones o dividendos.

Recientemente, aprovechando su paso por Madrid, pudimos conocer personalmente al CEO de la compañía, Mike Nicholson, y pudimos apreciar el rigor con el que el consejo analiza las opciones para alocar el capital en función del valor que genere al accionista.

Teniendo en cuenta todo lo comentado previamente, consideramos que la compañía tiene un potencial del 80% sobre su precio actual y por ello hemos aumentado considerablemente nuestra exposición hasta un 4% de la cartera.

Principales movimientos

En cuanto a las principales inversiones realizadas en los últimos meses cabe destacar la nueva inversión en Golar LNG, Maisons du Monde y Aperam, compañías con fuerte potencial de revalorización y que han sufrido significativamente en los últimos meses por diferentes motivos, así como el aumento de la participación en Semapa o Talgo.

En cuanto a las ventas de la cartera cabría destacar la reducción de las inversiones en Teekay Corporation, Dea Capital, Alacer Gold y GVC Holdings como consecuencia de disponer de un menor margen de seguridad y potencial de revalorización respecto al resto de la cartera.

De tal forma que las principales posiciones y características de la cartera a cierre del tercer trimestre son las que se muestran a continuación:

Nos gustaría aprovechar esta carta para agradecerle su confianza en este proyecto en el que tenemos puesto todo nuestro esfuerzo y dedicación con el objetivo de obtener grandes resultados en el futuro.

Luis Morgado Jose Ruiz de Alda

Puede también descargar en PDF nuestra carta trimestral y ficha mensual de septiembre.