Este post trata aportar una serie de datos relacionados con

la competencia en el sector del ferrocarril y buscar posibles ventajas de CAF

sobre la competencia. Mi objetivo es

atraer feedback y encontrar interpretaciones de todo aquel

que sienta curiosidad por explicar las diferencias de márgenes entre las

compañías medianas y los gigantes. Vamos allá.

El plan de juego y

datos a primera vista

Nadie duda de que los números históricos de CAF son

espectaculares, tanto por crecimiento como por rendimiento sobre fondos

propios. Se trata de un grupo empresarial exportador que ha multiplicado por

varias veces su cifra de ventas y beneficio en los últimos 8 años, pero la gran

pregunta que debemos hacernos es sí posee una ventaja competitiva sobre la

mayor parte de compañías del sector, una ventaja que por supuesto se mantenga

durante más tiempo. Es la base del plan de juego de partida, buscar negocios

con buenos rendimientos por capital invertido y entender y descubrir las

características estructurales que explican esta ventaja.

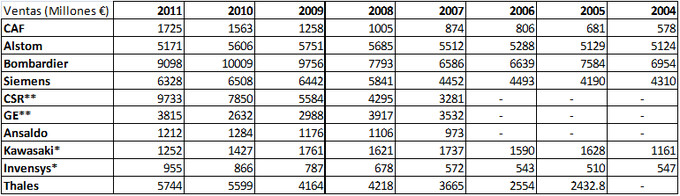

Aquí traigo los datos disponibles de los competidores del

sector ferroviario, excluyendo aquellos que no facilitan datos como Stadler

(Suiza) o CNR (China) al no ser sociedades anónimas. Algunas empresas se

dedican exclusivamente al sector del transporte ferroviario como CNR, Ansaldo y

la propia CAF. Sin embargo la gran mayoría son grandes grupos industriales en

los cuales el negocio ferroviario es sólo un segmento, lo cual complica algunas

comparaciones de datos, como por ejemplo el rendimiento sobre el capital

empleado. La siguiente tabla nos da un primer vistazo para hacernos una idea

del tamaño de cada grupo industrial en el segmento de transporte ferroviario:

*Datos obtenidos de la conversión de su respectiva moneda (tipo de cambio Noviembre 2012)

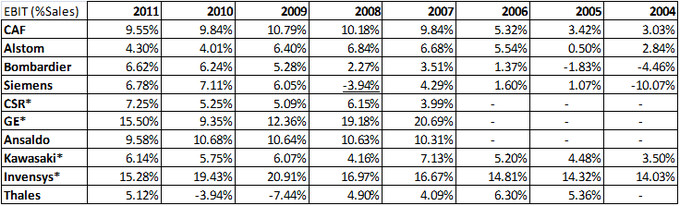

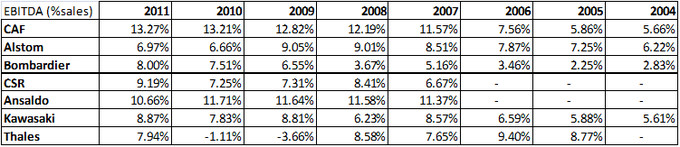

A continuación muestro una recopilación de datos que muestran

los márgenes EBIT y EBITDA de las distintas compañías ferroviarias. En el caso

de grandes grupos industriales con más segmentos solo muestro los datos

referentes al segmento de Transportation o Railway:

¿Qué muestran los datos?

1º) Lo primero de todo destacar la tendencia de las ventas: Espectacular

irrupción de las ventas de varias empresas: CAF, CSR, Invensys, Thales (ésta

última con pobres márgenes). También Siemens crece en un 50%.

2º) El resto de empresas

mantienen ventas o crecen más despacio, sobre todo los grandes (Bombardier, GE,

Alstom).

3º) En márgenes, concretamente en EBIT/Ventas destacan por encima

de los demás CAF, GE, Ansaldo e Invensys.

Los márgenes no son la prueba definitiva de que estamos ante

una ventaja competitiva, al fin y al cabo podemos tener márgenes estrechos y

muchas ventas en relación con los fondos propios o el capital invertido. Sin

embargo, los márgenes sí que nos mandan una señal: hay compañías que podrían

ofrecer precios aún más competitivos sin entrar en pérdidas, son las que menos

sufrirían por un aumento de la competencia. El tema no es baladí, ya que

circula la idea de que CAF es un oferente muy competitivo en precios y un low

cost player. Si después de todo ello tiene casi los mejores márgenes del

sector…

Crecimiento en ventas:

economías de escala y reducción de costes unitarios

Los márgenes de CAF se han mantenido, pero el rendimiento

sobre los activos relacionados con la explotación se ha multiplicado por 3. El

siguiente gráfico muestra la evolución del resultado de explotación dividido

los activos relacionados con la explotación, es decir, el Activo Total

excluyendo los activos financieros a largo plazo, los activos por impuestos y

el fondo de comercio.

Aunque los

márgenes se han estabilizado en un EBIT/Ventas del 10% el rendimiento sobre los

activos empleados ha crecido considerablemente. A medida que crecían las

ventas, el ratio “Ventas/Activos de explotación” ha ido creciendo, ya que a

partir de cierta inversión, el coste marginal de producir una unidad más ha ido

decreciendo. Y esta es la buena noticia para CAF. No es mi intención

minusvalorar la función de los activos financieros a largo plazo, ya que cumplen una función

importantísima como reducir el riesgo por fluctuación de divisas (la compañía

se ha internacionalizado mucho en los últimos años). Sin embargo este tipo de

activos seguramente se recuperarán de forma casi íntegra. Este fenómeno de

economías de escala o de mejora del rendimiento por activos empleados funciona

cuando las ventas crecen, cosa muy a tener en cuenta si en el futuro CAF

empieza a reducir su facturación. De momento su cartera contratada es de 5000

millones y da visibilidad para varios años.

Bueno vale, y todo esto

¿por qué sucede? Buscando la diferencia cualitativa

Rendimientos sobre el capital envidiables, crecimiento

sostenido de ventas, mejores márgenes que el resto... Las señales nos dicen que

CAF podría estar disfrutando de algún tipo de ventaja competitiva sobre el

sector. La siguiente es para mí la cuestión más importante, ¿de dónde proviene

esta ventaja si es que existe? En mi opinión es una ventaja en costes a la hora

de producir, pero ¿de qué tipo?

Por lo que yo he podido investigar (espero vuestras

aportaciones), el punto fuerte de CAF es el mantenimiento y su prestación de

servicios en el mismo paquete de fabricación. Pueden acabar copiándote tu forma

de organización de mantenimiento pero puede ser demasiado tarde si por ejemplo

CAF ya se ha hecho con contratos clave de mantenimiento a 30 o 40 años, una

actividad por cierto que suele ser muy lucrativa. Sin restar importancia a una

capacidad de competir en precios y calidad (tecnológica) muy destacable,

aspecto en el que destaca el liderazgo en tranvías y metros.

En mi opinión, el éxito de CAF en crecimiento de ventas no

tendría sentido sin el AVE español y el crecimiento de países emergentes. Los

mercados ferroviarios europeos siempre estuvieron controlados por los gigantes

como Alstom, Bombardier o Siemens. La demanda de material ferroviario se

realiza a través de un grupo muy reducido de empresas (muchas de ellas

semipúblicas) que controlan regiones enteras de gestión de transporte

(concesionarias) como podría ser RENFE en España o SNFC en Francia. El caso extremo sería el mercado chino, cuyo acceso está totalmente vetado a las compañías extranjeras, donde CNR y CSR han crecido de forma espectacular en ventas. El hecho de

que los compradores estén muy concentrados y de que los pedidos sean muy

exigentes en tecnología y recursos financieros ha determinado que tres o cuatro

gigantes industriales hayan dominado el mercado europeo: Alstom, Bombardier,

Siemens. CAF se adjudicó grandes pedidos para el AVE (ya saben, lo nacional

siempre tira) y al resolverlos con éxito pudo dar posteriormente el salto

internacional como fabricante de garantía y calidad. Este es un punto clave,

mostrarte como fabricante de garantía y con capacidad de prestar un servicio

fiable y a buen precio, cosa que no hubiera sucedido en un país en el que la

inversión en AVE no hubiese sido tan importante.

La demanda en los nuevos mercados emergentes ha permitido que

CAF haya podido morder parte del pastel mundial (ante el nuevo escenario) y crecer increíblemente en

ventas. También lo hicieron Siemens y Bombardier (no así Alstom), pero

proporcionalmente menos. Los nuevos demandantes como Latinoamérica o Sureste

Asiático han sido un nuevo terreno de juego para los fabricantes, en donde las

ventajas de las que disfrutaban los gigantes han pesado menos que en el mercado

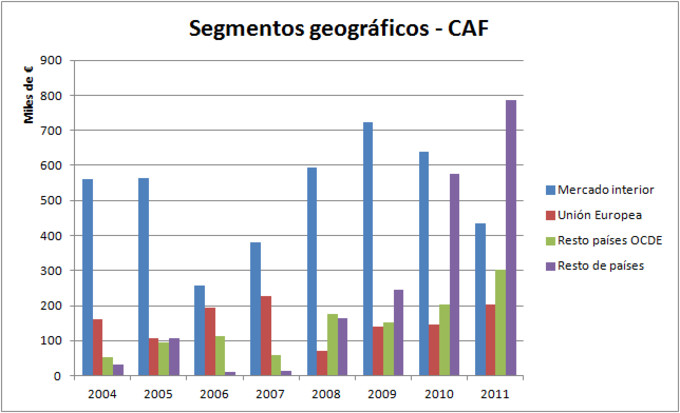

europeo. Y si no, miren donde ha

crecido CAF en ventas:

La venta a países de fuera de la OCDE ha pasado de 30

millones de € a 785 millones en 8 años, y las ventas países de la OCDE fuera de

la UE se ha multiplicado por 6. ¿Y qué ha pasado con las ventas a países de la

UE? Pues que han seguido en su línea, y es que a ver quién es capaz de competir ahí (sobre el intento de entrar en mercados complicados también hay mucho que

hablar actualmente).

¿Sugerencias? Intentaré profundizar más en el análisis de las

claves de los mercados ferroviarios en posteriores posts.

Referencias y fuentes de datos:

- Informes financieros procedentes de la CNMV

- Informes financieros facilitados por los grupos empresariales mencionados en el artículo

- Oficina Económica y Comercial de la Embajada Española en

Berlín (ICEX), El mercado ferroviaro en Alemania (2006)

- Oficina Económica y Comercial de la Embajada Española en

París (ICEX), Informe del sector ferroviario en Francia (2008)

- WorldWatch

Institute, Global Competitiveness in the Rail and Transit Industry

(2010)