Hace dos semanas estuve en una conferencia de bancos en Barcelona a la que asistieron varios

gestores, analistas y curiosos del mundo financiero. Allí expusieron los

principales bancos con sus logros y objetivos. Estas conferencias me gustan no

tanto por saber de la empresa en sí, que para eso me reúno con ellos o los llamo, sino por el aire que respiran.

Si hablan de lo bien que lo han hecho, lo tanto que ganan o lo mucho que suben

en bolsa… mal! Y si hablan con humildad diciendo que están trabajando en estos

puntos que han de mejorar y que en X tiempo tendrán el trabajo hecho… Bien!Después de la

conferencia, hablé con unos amigos míos del sector y me preguntaron “¿cómo se analiza un banco? Si encima tiene

el balance está al revés” (activo hay deudas y pasivo depósitos). Veo que

es una pregunta frecuente y aunque yo no tengo mucha idea, voy a intentar

reproducir los cuatro puntos que en su día unos excelentes analistas de bancos

de dijeron.

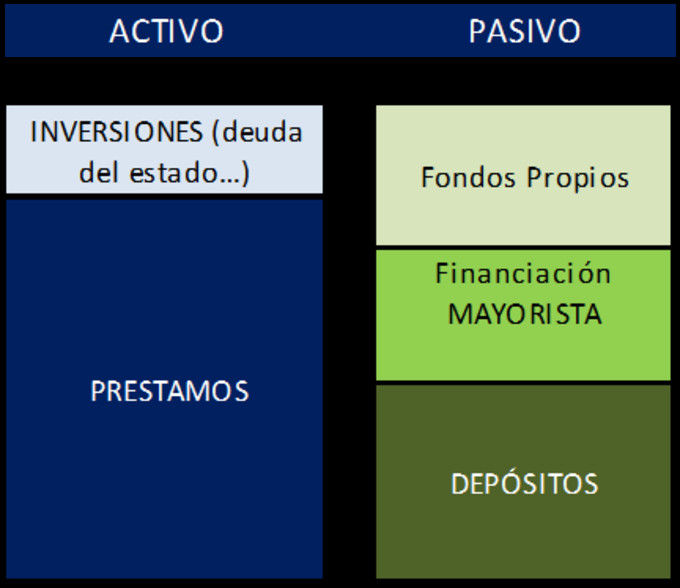

1. ENTENDER QUÉ ES UN

BANCO:

Lo primero es entender el negocio de un banco, que en realidad es uno de los más simples: compran dinero y lo invierten, ganando

la diferencia de tipos.

Esta naturaleza les concede una estructura de balance algo

particular. Suele decirse que el balance de un banco está al revés, las deudas

en el activo y los depósitos en el pasivo. Ahora bien, esto es cierto pero lo

que no es correcto es que el balance esté al rev.es. En el balance tienen lo

que tiene cualquier empresa porque:

ACTIVO = Tienen los derechos y bienes = PRÉSTAMOS

PASIVO = Tienen las obligaciones = CAPITAL + DEPÓSITOS

Para conceder

préstamos necesitan obtener dinero, bien vía el capital aportado por accionistas o bien vía depósitos. Los depósitos pueden venir de los depósitos que

aportan las personas, llamados depósitos minoristas, o bien los “depósitos” que

aportan los mayoristas (otros bancos o personas vía deuda a largo plazo). De

forma simple el balance sería:

Para saber un poco la estructura del banco y el grado de apalancamiento de éste se

mira la ratio préstamos entre depósitos, la famosa Loan to deposits. A mayor

esta ratio mayor apalancamiento utilizando los depósitos pero también mayor necesidad

de ir a financiación mayorista. Hoy día los bancos intervenidos les exigen ir a

niveles de 100%, es decir 1 euro captado como depósito 1 euro que puedes

prestar. Hoy día los bancos españoles

tienen niveles dispares, tenemos a los más bajos con un 120-125% como Santander

y BBVA, luego los de niveles del 140% como Bankia, Sabadell o Caixabank y los

más elevados con niveles superiores a 170% como Popular o Bankinter, estos

últimos más apalancados al Euribor, si éste sube, el ingreso por préstamos

también lo hará. Pero con el riesgo latente de que si hay aumento de mora serán

los más perjudicados.

En el balance también

hay que mirar los fondos propios, ya que estos están bajo regulación

internacional. Hemos de comprobar que el capital sea el mínimo exigido por

Basilea (9% sobre los activos ponderados por riesgo). Esto de ponderados

por riesgo es algo tan simple como multiplicar cada tipo de préstamo por un

riesgo que Basilea dice que tienen. Qué casualidad que la deuda de los estados

pondera 0% (eh! Incluida la griega!!). Por suerte una cosa que quieren cambiar

es quitar las ponderaciones y hacer una ratio de capital entre activos totales,

sin ponderar.

2. RATIOS A ANALZIAR

Como el negocio es simple, compran y venden dinero, las

ratios también lo son. Aquí, aparte de la ratio loan to deposit y % de capital hemos de ver unas cuantas más para saber

qué salud tiene el banco. Obviamente hay más, pero en este caso soy simple

porque si se complica no entiendo el banco y no invierto.

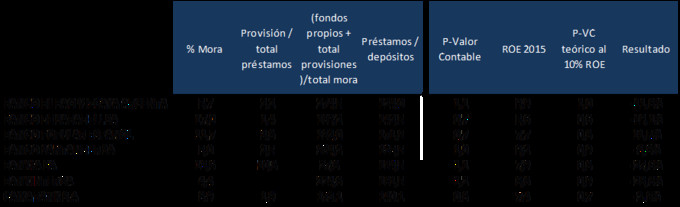

Hemos de saber cuánta

mora tiene. Aquí es algo tan simple como dividir la mora entre el total

de préstamos. Como en finanzas el inglés queda muy bien, la mora le dicen

Non-Performing Loan (NPL), así que la ratio es NPL to loans. Si esta ratio es

superior al 9% la cosa es muy grave, ya que si nos fijamos en el balance, si

éste es un 9% del total de activos y la mora es de un 9%... el banco está

descapitalizado! En quiebra, caput, los accionistas lo pierden todo… ah! No! Que

el banco es recatado perdón. Pero bueno, si la mora es del 5% de los préstamos,

el banco necesitará ampliar capital para llegar al 9%!! Así que ojo a la mora!.

En este punto tenemos al BBVA, Bankinter y Santander con una mora del 4-5%,

Caixabank con 9% y la liga de los “moraos” con más de un 10%, Sabadell, Bankia

y Popular.

Pero bueno, para esto

están las provisiones, para hacer hueco en el caso de mora. Por tanto, aunque

la mora sea alta, hemos de ver si están provisionando bien y si en el balance

hay cojín. Para ello hemos de ver dos ratios. La primera ratio hace referencia

al total provisionado más los fondos propios entre el total de mora. Aquí

tenemos los holgadamente provisionados, como BBVA, Santander, Bankinter y Caixabank,

con 2 veces o más, y después el Popular y Sabadell con 1 o 1,3 veces. Hemos de

ver que el Sabadell es antes de la ampliación. La segunda ratio me gusta mucho

ya que te da información sobre cuánto espera que tenga de mora un banco. Esta

ratio es provisiones entre total de préstamos, así te da una idea de

cuánto esperan de mora, o si lo que provisionan es bajo o alto en comparación

con la mora que tienen. Aquí tenemos a Bankia provisionando un 10%, seguido de

Popular con un 3,8%, los demás están en niveles de 1.5%-2%.

3. SITUACIÓN ACTUAL

DEL MERCADO

Una vez hemos visto que el banco está bien estructurado. Hemos de ver que porvenir tiene. Como

los bancos les afectan los tipos de interés, son el precio de su materia prima,

hemos de ver la evolución. Para ello analizamos qué esperamos de los tipos de

interés.

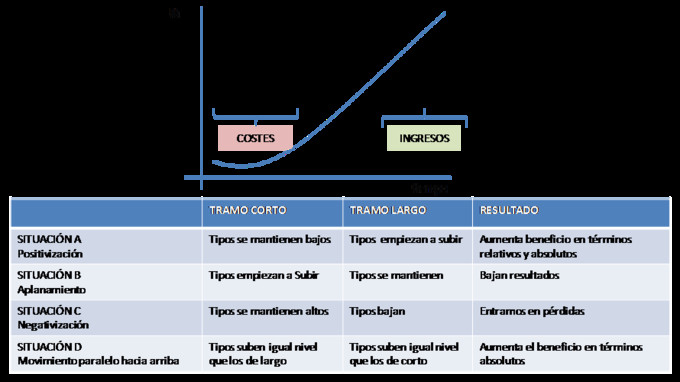

Como los bancos se

financian a corto plazo (depósitos como máximo a 2 años) e invierten a largo plazo (préstamos o

deuda del estado) entonces el tramo corto de la curva será igual al coste y el

tramo largo a los ingresos (más o menos,

tampoco es del todo exacto). Para visualizarlo

vayamos al cuadro siguiente:

Donde podemos ver que la situación actual esperada es la

situación A, ya que esperamos que los tipos a corto sean bajos pero en cambio

los de largo aumenten.

En conclusión, esperamos un aumento del margen de

intermediación (diferencia entre lo que cobro por los préstamos y lo que pago

por los depósitos).

4. CALCULAR EL VALOR

Aquí es donde entra la subjetividad, aunque la base es

académica. Según Gordon – Shapiro el

precio de un activo es igual a:

P = VC x (ROE / Ke)

Donde VC es el valor contable, ROE es la rentabilidad de los fondos propios y

Ke es la rentabilidad que exigen los accionistas a la inversión. Ke lo podemos

obtener mediante Modigliani- Miller, con el modelo CAPM o bien la que nosotros

personalmente exigimos. Yo prefiero esta última, ya que tantos modelos me

marean.

Como ROE es igual a Beneficio Neto entre Fondos Propios, ahora sólo hemos de saber:

a) Que harán los beneficios a

futuro (subir bajar o mantener).

b) Qué hará la mora. Y ajustar

esta mora a los fondos propios.

c) Ver si aplicando la mora que

pensamos, los fondos propios se mantienen en el 9%. Si se mantienen perfecto,

no ampliamos capital, y si no están por encima del 9% entonces el banco deberá

ampliar capital o disminuir activo. Este

último caso deberemos ajustarlo en el coste de comprar el banco (en la variable

precio).

d) Calcular el ROE

Si miramos que

esperan de beneficio para el 2015 los analistas de los bancos españoles será fácilmente ver qué precio – valor contable

deberían cotizar hoy.

Si exigimos un 10%

para una inversión en un banco. El Precio Valor contable al que debiera cotizar

es igual a:

P/VC = ROE

/Ke àP/VC = ROE/10%

Vemos que para los

bancos las cotizaciones están algo elevadas para una rentabilidad esperada del

10%.

Bueno, quiero concluir diciendo que los bancos son el mayor centro de ingeniería financiera a escala

planetaria con un grado de apalancamiento infinitamente superior a la

media. Invertir en bancos puede ser como correr por un campo de minas.