EEUU, y todos los mercados en general, están registrando señales de aumento del miedo al riesgo y a la falta de liquidez.El primer ejemplo es el TED spread, o margen entre el LIBOR y el Treasury, a 3 meses ambos, que en tiempos normales debería ser cercano a cero.

La subida en flecha no llega, ciertamente, a los niveles alcanzados en 2008, de 300 p.b., pero precisamente es lo que no se quiere, deteriorar las cosas para empezar a actuar.

Otro indicador que ha empezado a dar señales de estrés es el del spread del bono empresarial Baa respecto al Treasury a plazo igual, lo que indica dificultades crecientes de colocar bonos empresariales fácilmente.

Otro ejemplo que nos muestra que no se ha llegado al nivel de la Gran Recesión, pero la velocidad de ascenso no es tranquilizadora.

Ante esto se indicios inquietantes, la FED se ha vuelto, nos cuenta Matt Levine en Bloomberg, revolucionaria, y ha decidido saltarse la intermediación bancaria y financiar directamente a las empresas no financieras. Levine nos ofrece algunas explicaciones válidas,

Todo se ha descompuesto un poco. Si la Reserva Federal quiere que el dinero vaya a las empresas rápidamente, podría tener que pasar por alto a los bancos y simplemente darle dinero a las empresas directamente.

Sospecho que otra gran parte de la respuesta es que los bancos ya han sido tan desintermediados de los mercados de préstamos que la vieja estrategia de "dar dinero a los bancos que lo darán a las empresas" realmente no puede funcionar. Si usted es una gran empresa con grado de inversión, no obtiene su financiamiento principalmente de préstamos bancarios; se obtiene al vender bonos en los mercados de capitales, a compañías de seguros y pensiones y fondos mutuos. 5 Si esos mercados se congelan, si la gente se apresura a sacar dinero de sus fondos mutuos; si las compañías de seguros y las pensiones están en pánico, entonces dar dinero a los bancos no te sirve de nada. Para que la Reserva Federal respalde los préstamos corporativos reales en 2020, debe ir a donde las empresas (grado de inversión) piden préstamos, que es el mercado de bonos.

Pero creo que hay una explicación general más clara, y es que la banca no cumplió su función de correa transmisión de la oferta de la FED en la crisis de 2008. En la banca se estancaron lo suficiente fondos adquiridos en la FED - en algunos países a tipos negativos incluso -. En parte es lógico, porque había un o un problema colateral del prestatario. Que ahora la FED inicie esta faceta revolucionaria es un indicio de lo mal que se están poniendo las cosas, y a la vez de la fuerte decisión de la FED de no dejar que lleguen al grado de podredumbre de 2008, hasta que se comenzó realmente con el Quantitavity Easing.

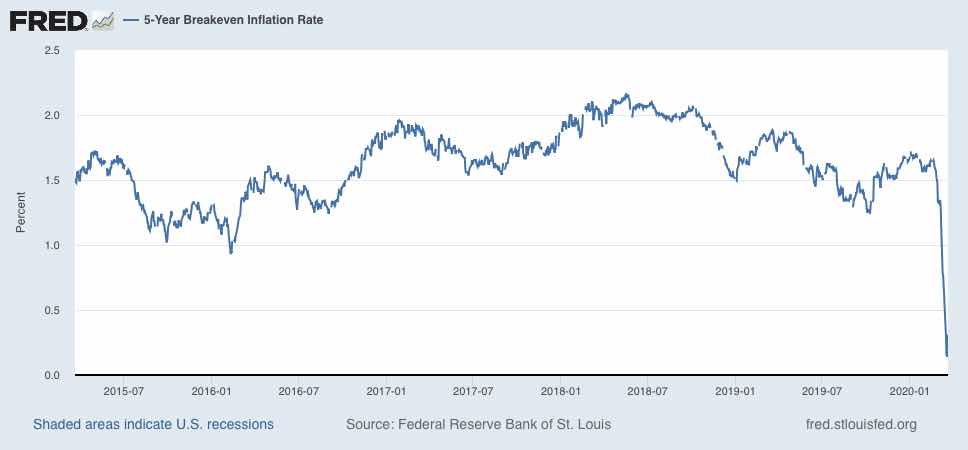

Asi que un hurra por la FED, y esperemos que esto despierte a todos los bancos centrales, los que, por cierto, todos han declarado que no han dicho su última palabra. Y es que como muestra la situación expectativas de inflación, en el siguiente gráfico, el pesimismo está aumentando velozmente.

Téngase en cuenta que esta crisis no se soluciona si no es por este tipo de actuaciones. Ya dije en mi post anterior que Bullet, el Presidente de la FED de Saint Louis, espera una contracción del PIB de un 50% y un paro del 30%, no alcanzado en la crisis de1929.

A ver si me aclaro:

1.- la FED imprime dolares (medio billón), se apunta en su debe -500.000.000.000.$ y como no se fía de los bancos empieza a comprar bonos de empresas particulares.

2.- Esos bono se compran con dinero que no responde a las reservas de oro ni a nada, no tiene colateral.

3.- ¿No tienen miedo a generar una hiperinflación, como la que ocurrió en Alemania de post-guerra?. Si hay una crisis de oferta, ¿no tienen miedo a que suban desmesuradamente el precio de los bienes básicos?

En respuesta a Rafael Manzano

Pies no, Rafael, el riesgo alto hoy es de deflación, que es lo que hay que combatir. Piensa en lo que significa que ele PIB caiga un 50% u se meta en una espiral de caída.

La FED no tiene más remedio que ser un gestor de riesgos de toda la economía. Ya tendrá tiempo de cambiar de tono si la inflación empieza a subir... pero riesgo de hiperinflación, rotundamente no. En Alemania hubo otros condicionantes, como tener que pagar una deuda de guerra inmensa y con la economía secuestrada por las potencias ganadoras.

Entonces el precio de los bonos, que es como se financian las empresas hoy, se mantiene. Las empresas se serenan, no despiden masivamente, y el "efecto conservacion de riqueza" hace que se vuelva paulatinamente al consumo normal dentro de dos o tres semestres: me parece poco dinero, van a necesitar un barco mas grande para cazar este tiburón.

Esas caídas del pib suponen q la bolsa baje tanto o más q en la recesión del 29?Gracias

En respuesta a alberto devesa sobrino

No. Esas previsiones son si no se hiciera nada para contrarrestar la hecatombe. Por eso digo que me alegro de que la FED Esté dispuesta a que no se repita lo del 29. Ni lo de la 2008. Pero la amenaza es más peligrosa que incluso el 29. Entonces la FED no hizo nada, o peor, lo hizo en sentido contrario.

Hasta donde yo sé, la FED ha ampliado el tipo de activos que le compra a los primary dealers, pero les sigue comprando solo a ellos. Pero igual estoy equivocado (en cualquier caso estaría de acuerdo en que son compras directas "de-facto")

Aparte de eso, ¿La Fed va a condonar esas deudas que ha comprado, va a seguir exigiendo su pago al deudor, o los va a refinanciar indefinidamente si no pudieran pagar?

En mi opinión lo que la Fed ha hecho, de momento, es rescatar a toda la banca. A partir de aquí, la banca tiene el balance limpio para poder volver a prestar. ¿Pero si la banca no se atreviera a prestar por que lo ve demasiado arriesgado, es la Fed más lista que la banca?

Por otro lado, ¿Estas compras de la Fed llegan a los bancos y entidades del mercado de Eurodólares que operan fuera de la "jurisdicción" de la FED? ¿Que tamaño tiene ese mercado? ¿Es suficiente lo que hace la FED para contrarrestrar la deuda que está implosinando en Eurodólares? Yo tengo serias dudas.

Bueno, si ud quiere negar la parte descriptiva de lo que he leído a varios estudiosos, yo no puedo hacer nada. La FED no sólo va a operar vía bancos y con deduda pública, sino directamente con empresas y bonos privados.

Sobre su última pregunta, tendrá serias dudas, pero reconozca que su alcance será más potente que si no lo hace.

Repito: el PIB podría caer un 50% en poco tiempo. Una vez ahí, ¿Cómo recompone la destrozada confianza? Entonces yo sí que tendría dudas.

En respuesta a Miguel Navascues

En realidad no cuestiono que la Fed haga lo que está haciendo. Entiendo que es lo que tiene que hacer y además no lo queda remedio.

Lo que yo cuestiono es que eso tenga resultado alguno. Creo que o bien será estéril como en 2008 si no consiguen que el dinero circule, o bien provocará inflación minando la confianza hacia al banco central (que es en realidad el único "activo" que queda en pie en estos momentos).

En respuesta a Manuel Polavieja

Despues de leer toneladas y toneladas de literatura monetaria, reconozco que soy incapaz de comprender como imprimir más cantidad de papelitos puede generar confianza o crear riqueza. Será que no doy para más.

En respuesta a Manuel Polavieja

Peor resultado sería no hacer nada, y precisamente operando con no bancos pretende que el dinero llegue antes Ali público.

En respuesta a Manuel Polavieja

No crea riqueza. Sacia la sed de una demanda infinita de liquidez. Calma la desconfianza de los mercados financieros, cuando éstos se ven desbordados por órdenes de venta y caen en picado.

En respuesta a Manuel Polavieja

Hombre, no será para tanto...

Pero la demanda infinita de liquidez es para pagar deudas. Y lo que hace la Reserva Federal es endeudarse. Es decir, solventamos un problema de deuda con más deuda. No dudo que esto pueda funcionar una vez, dos veces o tres veces. Pero tampoco tengo duda de que eso no va a funcionar siempre. Nos estamos acercando peligrosamente si no estamos ya a teorías monetarias de hadas y unicornios, a la MMT.

En respuesta a Manuel Polavieja

O para atesorar dinero. Cuando hay deflación es muy rentable... cada vez vale más según caen los precios... y riesgo cero

La ecuación fundamental del dinero creo que es así:. Masa monetaria x Velocidad de circulación del dinero = Nivel de precios x Nivel de producción

Lo que está ocurriendo es que, al estar liquidando deudas todo el mundo, la velocidad de circulación está tendiendo a cero, por lo que la FED está incrementando la Masa monetaria para que el producto de mantenga constante y no pueda afectar negativamente a la otra parte de la ecuación, en la economía real.

Es así?

En respuesta a Rafael Manzano

Sí, absolutamente

No puede ser tan fácil, esto es académico, se van a presentar problemas seguro, porque sino, estaríamos en el mundo de Alicia en el País de las maravillas.

Busquemos problemas:

-asimetrias: un sector se come toda la liquidez y la retiene?

-inflacion descompensada: inflación alimentaria, inflación en productos médicos, inflación en productos tecnológicos?

-descompensacion entre cambios de monedas: el dólar se va al cielo y se drena toda la liquidez hacia el exterior?

Los bancos en Europa,compran deuda con su capital,dado q si no ,no pueden dar créditos,es decir activos ponderado por riesgo entre capital social,pero el BCE dice q la deuda pública el riesgo es cero,es decir están obligados a comprar deuda para luego prestar

Esa regulación hace q los bancos compren deuda por obligación y ser menos rentables q antes,luego ya tienen el instrumento los bancos para con más deuda pagar los intereses sobre todo si hay inflación

Y los vencimiento se rotan y así los políticos a gastar y gastar q es lo suyo,q las deudas no se pagan y además obligamos a los bancos a comprar deuda y para eso les hacemos más fuerte el capital social con más exigencias,eso sí das préstamos no cumples la normativa a no ser q compres deuda y entonces si

Y así se cierra el círculo de yo político gasto al infinito y tu banco a ser menos rentable q tu obligación papal es comprar deuda y q siga la rueda ,q no pare y los accionistas de los bancos q les den

Por algo la Botín compraba coca cola con los scrip dividen de los bancos

Vamos a ver, cuando una empresa refinancia deudas con nuevo préstamo se dice que hace un esquema ponzi, se rompe cuando dejan de entrar nuevos prestamistas. Si el prestamista sigue aportando, solo puede parar el proceso la hiperinflación, que nadie acepte tu moneda, tu crédito!

Cierto,creo que cuando pase esto vendrá una gran inflación,defensa activos reales

En respuesta a alberto devesa sobrino

Te tomo la palabra. Eso decías en 2008, con el Quantitavity Easing, y ya ves....

La globalización hacia q los empleados de China ,trabajarán en el resto del mundo bajando los salarios,en España la mayoría de las empleadas de hogar son extranjeras

El SMI y la inflación a largo plazo coinciden,por otro lado la competencia era más global ,había más competencia en todo

Si África reaciona y se industrializada como China o India ,eso crea deflación,es decir más masa monetaria más inflación,más mundo desarollado más deflación,quién ganara?Ahora claramente la masa monetaria

Me parece que estás desvariando, querido amigo. ¿Africa, china, deflación inflación?

Yo creo que dar dinero al pueblo es inflacionista si me dan dinero para quedarme en casa eso es inflacionista según el economista de Pancho Villa que por cierto Pancho lo fusiló...jajaja

Me gustaría introducir una primera derivada basándome en una simple comparación con la pandemia de la peste negra del 1348. La población se redujo en un 35-40 % . Como consecuencia se abandonaron las tierras y las casas de labranza marginales y los supervivientes gozaron de más riqueza per cápita. Sólo quedaba un problema por resolver: las deudas. No había habido ningún QE pero muchos prestamistas y muchos deudores habían fallecido. Con lo que los monarcas decretaron una extinción general de deudas.

Ahí quería llegar. La Deuda total será impagable.Creo que debemos contemplar en el horizonte una condonación general de deudas, una especie de amnistía mercantil.

En respuesta a Ramon Llatzer Dou

Hombre, ya se han oído voces desde la crisis de 2008 de condonación de deudas. Por ejemplo, el FMI a Grecia. Antes de la llegada de Draghi, yo dije que si la UME no acordaba algo así, de mutuo acuerdo, el euro caería.

Llegó Draghi e hizo lo que se puede considerar “una condonación en diferido”, comprando esa deuda de Españas e Italia que todos vendían. Salvó al euro.

Sigo pensando que el euro necesita una unidad fiscal que Alemania no quiere ni ver, porque se convertiría en la transferencia neta de fondos a los demás.

Alemania no quiere diluir su país en un más grande. ¿Quizás querría un acuerdo sobre las deudas que le debemos? ¿Uizas refundir las deudas en un eurobono?

No ser un país unido nos impide hacer lo que hace EEUU. Y falta mucho para que Alemania acepte renunciar a sus enormes activos exteriores...

En respuesta a Ramon Llatzer Dou

Y pata curarse en salud las materias primas y el oro sersn perfectas...

Ramon Rayo en Confidencial:

La masiva socialización de riesgos de la Reserva Federal

"Pero justamente esta circunstancia es la que nos debería poner en alerta: la Fed, con un conocimiento de los deudores finales muy inferior al de la banca privada, otorgará créditos a agentes económicos a los que la banca privada, que sí se juega parcialmente su propio capital, considera demasiado imprudente prestarles. "

"El problema es que, como ya explicamos, la capacidad de pago del contribuyente no es ilimitada —tampoco la del contribuyente estadounidense— y rescatar de manera indiscriminada todo el tejido productivo no solo mantendrá vivas a las compañías sanas sino también a las crecientes compañías zombis. "

"Los gobernantes deberían estar pensando en alternativas más selectivas de reflotamiento económico, pero parece que todos ellos están intentando salvar su crédito político a costa del endeudamiento a gran escala de los contribuyentes."

En respuesta a Rafael Manzano

Sin comentarios

En respuesta a Rafael Manzano

Vamos a ver., Hay compañías magníficas y hay companias zombis de caca...jajaja

Y para que crees que es tan muchas companias menores de caca...yo creo que las buenas companias lo son de alguna manera gracias a las zombis , cuántas empresas menores que viven de las fuertes y tiran para adelante de mala manera pero existen de mala manera gracias a las buenas...

Digamos que en el Arca de Noé todo es indispensable...

Incluso los zombis,jajajs

En respuesta a Pepe Mary el Chucho de Colastani

Hay grandes multinacionales de alimentación con beneficios espectaculares y sin embargo el agricultor o el ganadero no paran de pedir subvenciones al gobierno...luego los zombis y los explotados son muy necesarios y los autónomos zombis nunca mejor dicho,nunca están malos no cogen bajas y tampoco les afectan las epidemias...yo creo que un zombi que son la mayoría son necesarios para mantener a los grandes....ya que en realidad no necesitan ayudas con poco sobreviven ... Jajajs

En respuesta a Pepe Mary el Chucho de Colastani

No entiendo nada.¿quienes son los zombis?

En respuesta a Miguel Navascues

Rallo, con su apego al gold, hubiera causado una contracción aún mayor en 1929. :-)

En respuesta a Miguel Navascues

Rafael sabe de eso, lo ha comentado...

Yo nunca estudié en economía el concepto de "Zombi económico" !!! debe ser nuevo Miguel !!! :-D :-D :-D

Pepe, la economía es muy cruel, el que no paga sus deudas y no es solvente, tarde o temprano se le acaba el crédito y le liquidan el patrimonio!!! No hay Zombis, hay muertos económicos!!!

En respuesta a Rafael Manzano

El mundo financiero tiene resquicios para recuperarte sin dinero ,pero eso pertenece a otro conocimiento,no es necesario tener dinero para ganar dinero eso es factible en los mercados...jajahs

En respuesta a Pepe Mary el Chucho de Colastani

Al menos tienes que tener colateral o reconocimiento.

En respuesta a Miguel Navascues

Mi dinero lo tengo líquido para ocasiones inmobiliarias,opero lo más apalancado posible con el fin de estar con liquidez hasta las cejas...hay un producto nuevo que es maravilloso que son las opciones barreras que con un capital de 10 euros se puede hacer perrerías y con un conocimiento adecuado es suficiente capital , jajshs

Pero eso no lo sabe el coletas que también el mundo financiero también hay sitio para los pelanas pero no con el conocimiento vasto de los expertos ,esos te piden 300 mil euros para invertir, jajajsjs

Yo desde el principio me impuse no trabajar con crédito, para evitar siendo inexperto, meter la pata y quedarme colgado. Eso tiene como consecuencia crecer más lentamente, permiso meteduras de pata han sido limitadas,

pero mis

En respuesta a Rafael Manzano

Sí, pero es que pepe Mary es un machote de la pradera. Y sabe un web!

En respuesta a Miguel Navascues

Si, siempre lo he considerado un "echao p'alante", (tiene "le coeur a gauche et la poche a droite" como todos los Españoles) por eso me resulta a la vez inspirador y entrañable. :-D

En respuesta a Rafael Manzano

Si no hay que hacer nada raro solo es saber posicionarse esa es la clave y explotarlo el conocimiento tiene que ir dirigido en ese sentido y el sexo de los ángeles no es relevante ,el beneficio se hace por diferencia...jajaja

En respuesta a Pepe Mary el Chucho de Colastani

Buenas.noches D. CHUCHO, sólo decir que las. Opciones. barrera son mas antiguas que la. Puñeta, todos los fondos estructurados y garantizados las han utilizado como manera de garantizarse unas comisiones cobradas de entrada al ahorrador del. 15.% sobre la cantidad invertidA, cobrada de antemano al suscribir el fondo garantizado de 10 años. Panda de. Golfos.

En respuesta a antonio garcia

Benditos golfos ....jajajs

En respuesta a antonio garcia

Todo está inventado pero están muy bien pues con una propina puede abrir posiciones ,

Cuando digo que no se puede operar con tantos prejuicios...,uno de ellos es el estar pendientes de las comisiones que se lleva el operador ,me parece bien operar con comisiones más barato,pero caer en la desidia y echar las culpas a las comisiones del operador.... es otro prejuicio más ..yo estoy agradecido al operador que me abre la puerta de una dimensión espectacular y me parece bien que ganen dinero o es que quieres,que palmen quiebren y me cierren las puertas de este universo espectacular?...

Para mí me parece el chocolate del oro o es el loro...jajaja

Soy de la opinion de que el unico mercado que merece la pena actualmente para operar. Es el de. Opciones y Futuros en su mas amplio espectro. Olvidense del contado y ahorrar a largo plazo en fondos de inversion y planes de pensiones. Es pa na.

Antonio, te voy a regañar con las cajas , he puesto en otros artículos unas entradas en el stoxx50 fantásticas...600 puntos de un día para otro...

Más 150 puntos de unas entradas previas buscando el punto de inflexión una 5 o 6 operaciones ...luego me deprimí pensando en los golfos, el dinero que han ganado conmigo....jajaja