En este análisis vamos a realizar un estudio exhaustivo del sector materiales de construcción español analizando para ello los valores más representativos de la renta variable española del sector.

Estas son las compañías correspondientes al sector las cuales iremos analizando conjuntamente con el fin de determinar la salud del mismo sector y de cada una de ellas.

En primer lugar nos centraremos en un análisis de la liquidez de las distintas empresas.

Liquidez en Balance

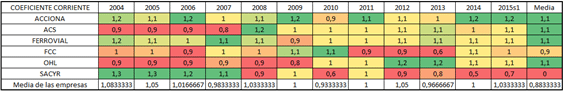

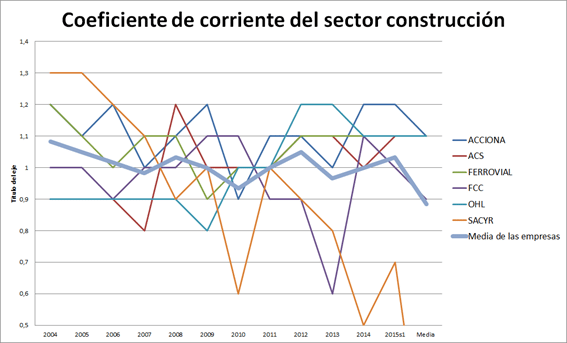

En esta imagen se muestra los datos correpondientes al coeficiente de corriente de todos los valores del sector y podemos destacar el caso de ACCIONA, con el mejor ratio de liquidez, mientras el que peor se encuentra es Sacyr. Por una parte, todos los valores por encima de uno podemos consdierarlos como que tienen ajustados el volumen de pasivo circulante al activo corriente pero esto es arriesgado ya que en caso de que surja algún acontecimiento no reflejado en la previsión de las compañías podría tener problemas para hacer frente a los pagos. Por otra parte, en el caso de Sacyr, la empresa si esta mostrando una mala situación ya que no tiene suficiente capital liquido para hacer frente a sus deudas de corto plazo lo cual puede hacer que se incremente el riesgo de impago, por otra parte, salvo problemas puntuales la mayoría de las empresas estan realizando una correcta adecuación de su activo circulante con sus pasivo corriente ya que de media suelen tener entorno al 1.1 dejando claro que a pesar de no encontrarse en los niveles deseables de liquidez en el balance las empresas suelen tener una media anaual aceptable.

En la imagen podemos ver como los problemas de liquidez de Sacyr (línea naranja) comenzaron desde el año 2009 con el inicio de la recesión económica, viendo como año tras año iba empeorando.

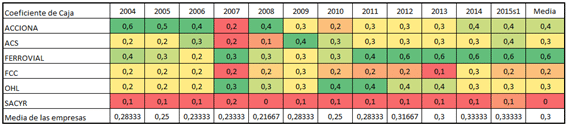

Por otra parte, los coeficientes de caja de estas compañías destacan como el caso de FERROVIAL es la compañía con mayor liquidez inmediata, sin embargo, en el caso de ACCIONA, ACS y OHL parece mostrar niveles aceptables de liquidez. Otro caso aparte es el de Sacyr y FCC los cuales pueden tener serios problemas para hacer frente a sus deudas sobretodo el caso de Sacyr.

Solvencia financiera

Para estudiar la solvencia financiera analizaremos caso por caso las distintas empresas

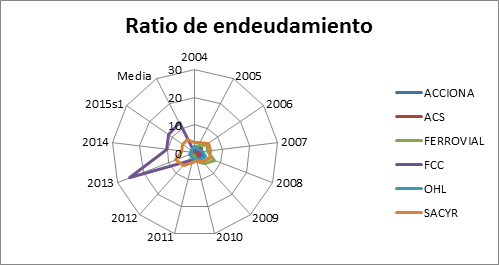

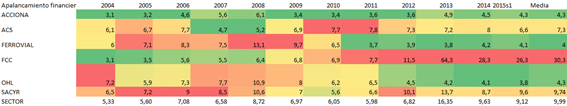

El sector acumula un importante nivel de deuda ya que de media tiene 3.83 euros de deuda por cada euro de patrimonio neto. Este nivel de deuda pone en serio nivel de riesgo el futuro del sector y es probable que se produzcan en el futuro ampliaciones de capital con el propósito de reducir este nivel de aplancamiento y reestructurar el capital.

Pero por otra parte, a pesar de lo observado en la tabla, se puede decir que los valores más problemáticos serían FCC, SACYR, con un apalancamiento muy superior de 11.6 y de 5.4. En este aspecto la empresa con menor riesgo sería ACS la cual puede responder con su patrimonio a la deuda de la compañía.

En el caso de ACCIONA y FERROVIAL a pesar de tener un volumen importante no tiene niveles tan preocupantes de deuda. Esta información se ve reflejada en la tabla del apalancamiento financiero los cuales se puede ver que las empresas con un menor apalancamiento son ACCIONA, FERROVIAL y OHL.

La cobertura de los pagos de intereses son excesivamente bajos en todos las empresas sobre todo en Sacyr, con estos niveles las empresas del sector materiales de construcción podrían tener problemas para poder hacer frente a los pagos de intereses ante el EBIT actual de las empresas.

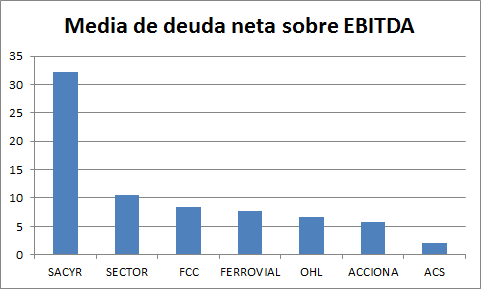

Por otro lado, según nos indica el ratio de deuda sobre EBITDA, la amortización total de la deuda se puede amortizar para casi todas las compañías en un periodo superior a los 5 años, sobre todo en el caso de Sacyr según el cual se necesitaría un periodo superior a los 30 años para conseguir amortizarla, siempre y cuando los niveles de EBITDA se mantengan constantes, esto es un fiel reflejo de la grave situación que atraviesa Sacyr.

Rentabilidad del sector

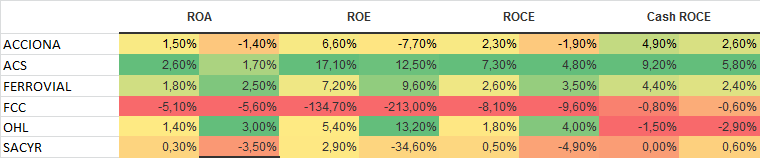

Podemos observar una reducida rentabilidad media general en el sector sobre el Capital Empleado (ROCE), ya que por ejemplo en el caso de Acciona la empresa genera -0.02 euros de beneficio neto ajustado.

El ratio Cash ROCE (Rentabilidad en efectivo sobre el Capital Empleado) nos muestra que las compañías del sector no están invirtiendo eficientemente el capital del que dispone para la adquisición de inmovilizado y el desarrollo de proyectos. De media en el sector, solo ha sido capaz de generar 1.30€ de FCF por cada 100€ de capital empleado.

Por otra parte, la rentabilidad media ofrecida al accionista del sector es preocupante en Acciona, OHL, FCC y Sacyr ya que es negativa, lo que hace pensar en una mala gestión del equipo directivo, ya que no parece que éstos sean capaces de ofrecer un rendimiento apropiado al dinero aportado por los accionistas.

La rentabilidad media sobre el total de activos de Acciona, FCC y Sacyr es negativa, sin embargo, ACS, Ferrovial y OHL a pesar de tener un ROA positivo el nivel también es bastante bajo. Este nivel tan bajo puede deberse a que opera en una industria muy competitiva y muy intensiva en capital o a que el equipo gestor no es capaz de hacer un uso eficiente de los activos de la empresa. Ambas situaciones requieren más investigación y comparación con otras empresas similares.

Con esto podemos concluir que el sector se encuentra actualmente en dificultades financieras en casos particulares como el de FCC, SACYR y OHL. Sin embargo, todas comparten un problema común , la rentabilidad obtenida al realizar su actividad por el momento es escasa, destacando el caso de ACS el cual parece estar generando mayores rendimientos que el resto de miebros del sector. Por ello deberíamos esperar que se produjese una mejora del rendimiento obtenido mediante un incremento de la actividad de las compañías y en algunos casos una mejor gestión de la estructura de la deuda. Con lo que destacamos como valores más prometedores a ACCIONA, ACS y Ferrovial.

Además si desea recibir todos nuestros planes estratégico en tiempo real y saber cuándo está disponible la idea de trading, solo tiene que suscribirse gratis aquí y las podrá recibir tanto vía mail como vía whatsapp.

Toda esta información es interesante para los inversores pero no deben de olvidar que dentro de que el mercado se mueve en función a su tendencia a la hora de predecir el movimiento es imposible saber si el precio de un activo financiero se moverá al alza o a la baja, lo único que se puede hacer es estar preparado para que el inversor en función de su sistema de inversión se encuentre preparado psicológicamente para adaptarse a las diferentes situaciones que puedan aparecer en los mercados, independientemente si van a su favor o en su contra a la hora de realizar sus estrategias de trading.

No olviden que tanto para este como para los demás tipos de análisis a la hora de operar en los mercados financieros se debe de hacer de manera responsable teniendo en cuenta aspectos como la gestión monetaria y la gestión del riesgo para poder gestionar de una manera adecuada y eficiente su cartera de valores, considerando además otros aspectos como el broker con el que se invierte, psicología entre otros muchos factores.

Un saludo, formese en análisis bursátil para conocer que acciones comprar en bolsa y buen trading.