Dispones de dinero que decides destinar a la amortización parcial de una deuda, te ayudo a resolver la duda de amortizar plazo o cuota.

Al contratar un préstamo bancario de importe elevado, como por ejemplo una hipoteca, tienes un compromiso de devolver el dinero que te han prestado a través de unos pagos mensuales, las cuotas, durante un tiempo determinado, el plazo de amortización. Es decir, te comprometes a pagar un número determinado de cuotas. Cada cuota se compone de capital y de intereses por haber recibido prestado el dinero.

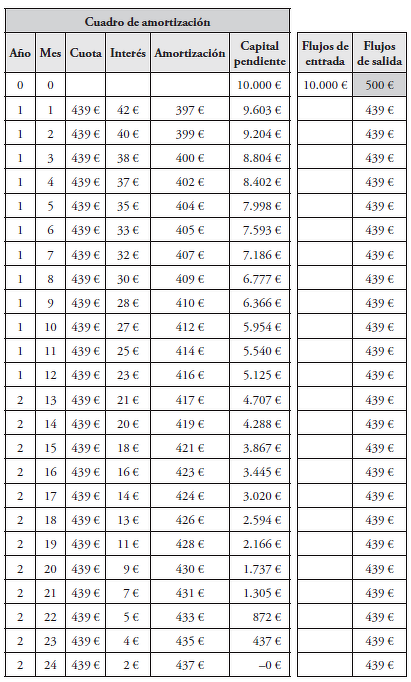

A continuación muestro un cuadro de amortización que responde al sistema de amortización francés, el más extendido en España. Como puede observarse el pago de intereses al principio del préstamo es superior al pago de intereses al final del préstamo, de forma que si se amortiza al principio deuda, se está ahorrando más dinero que si se amortiza al final del préstamo.

¿Qué significa amortizar un préstamo?

Amortizar préstamo significa devolver parte del dinero que te han prestado adicionalmente a las cuotas que vas a pagar mensualmente. La amortización puede ser total o parcial. Si es total, se cancela el préstamo y ya no tienes deuda. Si la amortización es parcial, entregas una cantidad de dinero inferior a la deuda que te queda por pagar de manera que puedes reducir el importe de la cuota mensual, por lo que pagarías menos cantidad todos los meses, o puedes reducir el plazo y mantener la cuota, es decir, vas a tener que pagar la cuota durante menos tiempo que el plazo por el que contrataste el préstamo.

Desde la perspectiva económica limitada del préstamo, compensa siempre reducir el plazo ya que, en total se pagan menos intereses en la vida del préstamo. Sin embargo, desde una perspectiva global, la opción ideal dependerá de tus circunstancias económicas. Ya que, si eres capaz de rentabilizar el dinero excedente por la reducción de cuota por encima del coste de los intereses adicionales que vas a pagar por elegir esta opción, entonces es más beneficioso elegir la reducción de cuota. Si los tipos de interés actuales son elevados, es más difícil que rentabilices ese excedente, por lo que la recomendación genérica es, reducir plazo y mantener cuota.

Entonces… ¿reducir plazo o reducir cuota?

Una vez que te he contado qué opción es económicamente más ventajosa, dependerá de tu situación particular, y a grandes rasgos, debes tener en cuenta lo siguiente:

Si se trata de un préstamo hipotecario, recuerda que tu cuota no debe superar nunca el 30% de tu ingreso mensual neto. Por lo que si estás pagando más del 30% mensual neto de tus ingresos por tu hipoteca, reduce cuota ya que estás en una situación financiera no saludable.

Si se trata de un préstamo al consumo, recuerda que la suma de todas tus deudas no puede superar una cuota del 35% de tus ingresos mensuales netos. Si te encuentras en esta situación, reduce cuota para sanear tu sistema económico.

Analiza si tu estructura de tus deudas es adecuada, es decir, cuota de hipoteca inferior al 30% de tu ingreso mensual neto, y deudas totales inferiores al 35% de tu ingreso mensual neto, lo que supone en el caso de que tengas hipoteca del 30% de tu ingreso mensual neto, un margen de 5% para tener otro tipo de préstamo. Si te encuentras en este escenario, mi recomendación sería en la mayoría de los casos reducir plazo, sin embargo, si tienes alguna estrategia que compense un pago de intereses superior, te animo a que la pongas en marcha reduciendo cuota.

Mira las comisiones asociadas a la amortización total o parcial

Analiza siempre las comisiones asociadas a tu préstamo por amortización parcial o total.

Atención al coste de oportunidad

Destinar dinero a la amortización de préstamo, es siempre un coste de oportunidad, es decir, pierdes la oportunidad de obtener una posible rentabilidad del dinero. Debes investigar bien las opciones disponibles en el mercado, ya que es posible que seas capaz de generar un sistema de inversión que te aporte ingresos pasivos extraordinarios que puedas destinar de manera automática a la amortización de tus deudas. Lo que hacer con tus ingresos extraordinarios lo puedes leer en el artículo ¿Qué hacer con los ingresos extra?

No te olvides de la fiscalidad…

Con independencia de la opción por la que te decantes, no olvides nunca hacer el ejercicio fiscal correspondiente para obtener siempre el máximo beneficio posible y reducir los costes.

Si quieres más información sobre Cómo comprar una casa, puedes leerte el libro que he escrito al respecto, en el que, a través de una guía detallada de 13 pasos te cuento todo lo que debes saber para que la operación sea un éxito. También puedes leer un resumen de la guía en el artículo Cómo comprar una casa

Facebook- Linkedin- Twitter