Sin grandes cambios en el panorama macro, y con el sentimiento que nos muestra unos bajistas muy resistentes, el principal foco durante esta última semana ha estado por un lado en la finalización de la temporada de presentación de resultados y por otro en el proceso técnico de afianzar niveles actuales antes de romper resistencias relevantes de medio plazo, con el trasfondo de los Mid y Small caps USA que han dado un pequeño susto (y ya saben, lo que no te mata, te fortalece).

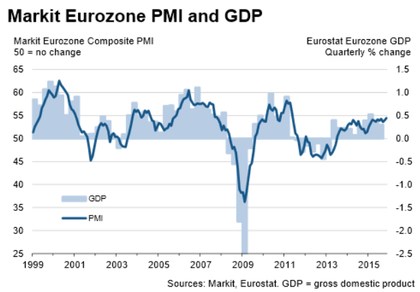

En el plano macro, la primera estimación de los PMIs en Europa y EEUU siguen mostrando economías en expansión en el mes de noviembre. En Europa, los índices PMI de crecimiento y creación de empleo han marcado máximos de cuatro años y medio. En EEUU en cambio el índice PMI manufacturero está en mínimos de dos años, aunque ya vimos que el sector servicio (y no el industrial) es el que realmente importa a efectos del PIB. En cualquier caso sigue siendo zona de expansión económica, es decir, crecimiento, que es lo que cuenta para la bolsa.

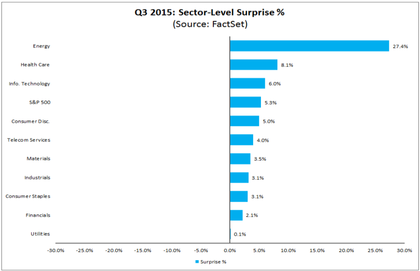

En cuanto a los Beneficios, las empresas del SP500 ya han presentado casi todas sus resultados trimestrales. En este informe de factset, nos dicen que con los resultados de 481 empresas, el tercer trimestre se salda con una caída en los beneficios del -1,6%, frente al -5,1% que se esperaba al principio de la temporada de resultados (30 sept.). Como expliqué en este post reciente sobre los alarmistas crónicos, la propia Factset precisa que de media, las estimaciones de resultados son 2,9 puntos más pesimistas de lo que luego realmente sale. Por eso, respecto a la caída del 5,1% que se esperaba a 30 de sept., se podía hacer el ajuste y suponer que "de media", la caída real sería del 2,2%. Pues bien, la realidad es que han caído un 1,6%, superando así la expectativa corregida. Destacan las sorpresas positivas en el sector energía, lo cual no le impide ser el causante de la caída global de beneficios en el SP500. Se esperaba un -64% y ha sido un -56%. En el cuarto trimestre todavía se debería notar el efecto, y luego ya estaría absorbido.

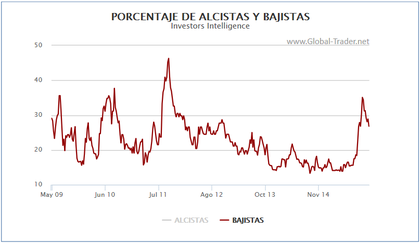

El sentimiento según la encuesta de investors, todavía muestra casi un 27% de bajistas, lejos de los mínimos por debajo del 20%, que es lo normal cuando los índices están cerca de máximos.

No es ni mucho menos un gráfico definitivo porque para medir el sentimiento hay que mirar muchos más indicadores (el tema sentimiento es delicado), pero me sirve como ejemplo.

Donde me parece que ha estado lo más interesante en estas últimas sesiones es en lo técnico, donde la Amplitud de mercado me tenía algo preocupado. Hay un par de estadísticas chocantes:

"Más del 50% de las empresas del Russell3000 se encuentran a más de un 20% de máximos"

"El top 10 del SP500 suben un 13,9%. Las otras 490 bajan un 5,8%. Es el mayor spread desde 1990".

La verdad es que no he buscado la confirmación de este último dato. Para hacer análisis de amplitud me fijo más en los índices SP400 y SP600 entre otras cosas, no en empresas concretas. Hay otras estadísticas que se comentan mucho últimamente, y sin duda son un tema a vigilar, aunque como ya he dicho varias veces, la amplitud no debe seguir al pie de la letra lo que dice el SP500, sino que debe acompañarlo en un horizonte de medio plazo.

Al final lo que manda es el índice, tanto el SP500 como el Nasdaq y otros índices directores en Europa. Si éstos ponen en sesgo bajista de corto plazo, y rompen soportes relevantes, entonces es cuando todo lo anterior cobra sentido. No antes. Es decir, no se trata de "ver un techo antes de que se forme". La anticipación es un error. El verdadero arte está en la interpretación correcta del presente.

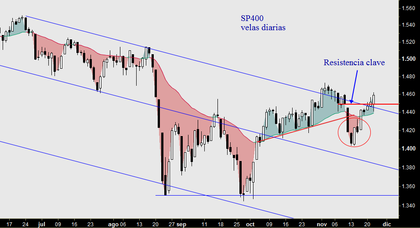

Por todo lo anterior, mi foco estos días ha estado en los índices SP400 y SP600, de Mid y Small Caps USA. Ayer, por fin, los dos rompieron la resistencia clave de corto plazo (último gap bajista), lo cual se produce también después de un "testeo" de soportes (que por cierto, también se ha producido en Europa, y en UK). En los siguientes gráficos vemos dónde están las siguientes resistencias de medio plazo, y vemos ese "testeo" de soportes (círculos rojos). Muy importante todo esto: los índices de mid y small caps USA han caído momentáneamente por debajo de sus medias de 30 sesiones (corto plazo), rompiendo también directriz y soportes de corto plazo. La recuperación actual es por ello doblemente relevante.

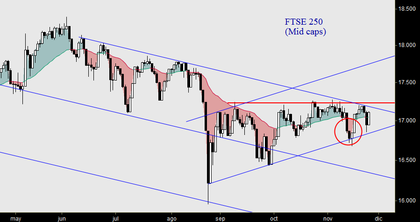

En UK tanto el FTSE100 (donde las materias primas tienen su peso) y el FTSE250 (Mid caps) han "testeado" también soportes, y ahora muestran claros signos de recuperación.

Y por último en Europa, el Eurostoxx50 también ha probado soportes de corto plazo, y vuelve ahora a máximos.¿Superará la resistencia? Tiene toda la pinta.

Así las cosas, hay que dar un paso hacia atrás para ver el aspecto global en los gráficos de velas semanales, después del velón negro de hace dos semanas (semana del 9 de noviembre), ya casi superado (aunque no del todo: ¡ hay que rematar !).

El SP400 y SP600 están en su segunda semana alcista (segunda vela blanca) después del gran velón negro. Superar estos máximos recientes será una señal técnica muy relevante: a vigilar.

En cuanto al índice que al final es el que más cuenta, el SP500, parece querer superar definitivamente sus máximos, y arrastrar (esperemos) al conjunto del mercado, para borrar de una vez la debilidad (en principio pasajera) que se observa en la amplitud de mercado. El velón blanco alcista (ver flecha verde) de la semana pasada, después del velón negro anterior (de la citada semana del 9 de nov.) es un movimiento relevante porque dicha vela blanca vuelve casi al nivel de inicio de la vela negra, es decir, deshace el camino bajista andado.

Estamos en puertas del inicio del rally de fin de año (o lo que quede de él, considerando que octubre ha sido el verdadero rally). Si 2015 acaba en máximos, tendremos al final, después de todo, un excelente año 2015, que como dije aquí, es un año acabado en 5 (históricamente los mejores, y de lejos), y es también el tercer año del ciclo presidencial USA (también el mejor del ciclo presidencial USA de cuatro años). Una coincidencia que sólo se da una vez cada 20 años.

Nota: El próximo martes 1 de diciembre empieza mi CURSO DE OPCIONES online. Si te interesa, consulta aquí el temario y el horario, y apúntate ya.

Apúntate también al seminario (gratuito) de opciones en colaboración con iBroker.es, que tendrá lugar el próximo viernes 27 de noviembre a las 18h.