Mientras se van sucediendo los días bajistas en la mayor parte de los mercados financieros, y aumenta poco a poco el sentimiento de pesimismo en los inversores, vamos a tratar desde el departamento de análisis de Aspain 11 Asesores financieros EAFI, de exponer algunos hechos del pasado que nos permiten mantener la calma y hasta mirar con optimismo a los próximos meses.

La actual crisis se podría asemejar a la ocurrida en los mercados en el verano de 1998, iniciada a finales de 1997 con la crisis de los “tigres asiáticos” que comenzaba con la devaluación de las divisas hasta entonces con tipos de cambio fijo. A pesar de esta pequeña crisis que se solventaba de forma temporal con el rescate financiero por parte del FMI, el Banco Mundial y el G-7. Esta crisis provocó la caída de demanda, y en consecuencia la depreciación de las materias primas (sobretodo el petróleo), que finalmente llevo a Brasil, Argentina, y sobretodo Rusia, a una crisis financiera que afectaría a todos los mercados bursátiles.

Las condiciones eran similares a las que ahora provocan el pesimismo en los inversores, 1) revalorización excesiva del dólar, que conlleva dificultades a los países emergentes debido a que muchas de sus empresas, y en ocasiones también sus gobiernos, tienen emitida deuda en la divisa norteamericana; 2) caída continuada del petróleo y otras materias primas, lo que reduce drásticamente los ingresos de los países exportadores como Rusia y Brasil.

Gracias a las crisis pasadas, la mayoría de los países aprendieron la lección, y disponen en la actualidad de grandes cantidades de reservas en divisa extranjera estable como el dólar y el euro, por lo que el primer punto en estos momentos puede crear problemas en las empresas, pero ya no afecta tan directamente a los gobiernos. Además estas reservas son utilizadas de forma estratégica para reducir o aumentar el valor de sus divisas, dependiendo de los intereses económicos como el pago de las deudas emitidas en dólares, o el incentivo de las exportaciones abaratándolas.

Respecto al segundo punto es más complicado, y podría conllevar como en crisis anteriores el impago por parte de las empresas energéticas de su deuda, lo que agravaría en parte la crisis. Por el momento el precio del crudo se mantiene por encima de 40$ el barril, y a pesar de que conllevaría grandes pérdidas empresariales en el sector, se estima que incluso Rusia podría resistir una bajada cercana a los 20$.

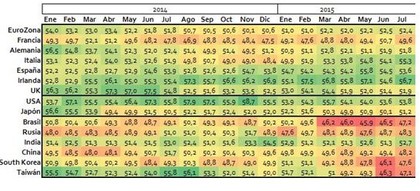

Hay que recordar que en datos macroeconómicos no estamos mal, como ya indicamos en un informe hace unos días:

En el aspecto macroeconómico, al que debe seguir la bolsa en el medio/largo plazo, podemos ver como los PMIs (indicador macroeconómico que pretende reflejar la situación económica de un país basándose en los datos recabados por una encuesta mensual de sus empresas más representativas que realizan los gestores compras) de los países desarrollados se mantienen por encima de 50 salvo Francia, indicando un crecimiento económico constante. El problema lo encontramos en los países emergentes, los cuales salvo India, se encuentran por debajo del 50.

Hay que recordar también la situación gráfica que atraviesan los índices bursátiles americanos, y tras este recordatorio presentaremos las similitudes con otras crisis:

2007-2015

En la crisis de deuda europea se observa como al romper la media de 200 sesiones, teniendo de fondo un escenario alcista se puede observar como tras perder la media no se producen mínimos consecutivos, y tras las dudas los mercados se recuperan y suben hasta donde nos encontramos ahora, desde 1200 hasta los 2100 puntos en el S&P 500:

En la crisis de las puntocom se observa como duda en varias ocasiones para acabar rompiendo la media de 200 sesiones, teniendo de fondo un escenario de mercados muy sobrevalorado, mucho más que antes de comenzar este verano, tras perder la media se producen mínimos consecutivos y los mercados se caen durante meses:

En la crisis comentada anteriormente por similitudes, la crisis del verano de 1998, se observa como al romper la media de 200 sesiones, teniendo de fondo un escenario alcista de crecimiento en EEUU y Europa, salvo Rusia, se puede observar cómo tras perder la media no se producen mínimos consecutivos, y tras las dudas los mercados se recuperan y suben un 60% en pocos meses:

Es cierto que en esta ocasión, 1998, la Fed ayudó con varias bajadas de tipos, pero en estos momentos disponen de otras armas como la inyección de liquidez en Europa, que podría incrementarse en caso de seguir con esta inestabilidad.

La historia no tiene porque repetirse, pero hay que conocer los antecedentes para no cometer los mismos errores, como en los mínimos de 1998, 2004 y 2011, donde varios analistas recomendaban pasar a 100% cash, y perdían la subida de las siguientes semanas.

En caso de que se confirme una vuelta de mercado, existen diversos activos alternativos con los que se obtiene oportunidades de inversión en mercados bajistas, como los ETFs inversos o fondos de inversión de gestión alternativa, de los que hablaremos en los próximos días desde Aspain 11 Asesores Financieros EAFI.